���@�u�[�łɊւ��鑍���ē��v�ɂ����ẮA��Ɉȉ��̂P�`�V�ɊY���������ΏۂƂ��āA���Œ��z�[���y�[�W��ɂ���[�łɊւ�����ɃX���[�Y�ɃA�N�Z�X���Ă���������悤�A���ē����Ă��܂��B

���@�[�t�葱�Ɋւ�����i�e��[�t���@�E�[�����E�U�֓��Ȃǁj��m�肽����

���@�v��I�Ȕ[�Łi�����̐ϗ��āj�̕��@��[�ł�����ȏꍇ�̑��k�����Ȃǂ�m�肽����

���@����ł̉ېŎ��Ǝҁi�C���{�C�X���s���Ǝғ��j�ƂȂ�����

���@�ŗ��m�̕�

1. �[�t�葱�Ɋւ������m�肽����

�� ①�@���ł̔[�t�葱

①�@���ł̔[�t�葱

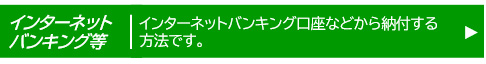

���@���ł̔[�t�葱�́A���̂Ƃ���l�X�ȕ��@������܂��̂ŁA�����g�őI�����Ă��������A�[�t�葱���s���Ă��������B

�@�Ȃ��A���ł̔[�t�́A���Z�@�ւ�Ŗ����̑������ɍs���K�v���Ȃ��A�u�L���b�V�����X�[�t�v����ϕ֗��ł��B

���ł̔[�t�葱�ɂ��Ă��s���ȓ_���������܂�����A���ő��k��p�_�C�����i�O�T�V�O�|�O�O�|�T�X�O�P�j�ւ��d�b���������i�u�d�b���k�Z���^�[�v�ɂȂ���܂��B�j�B

②�@���ł̔[�����E�U�֓��͂�����

②�@���ł̔[�����E�U�֓��͂�����

③�@�[�œ��Ɋւ��郊�[�t���b�g�͂�����

③�@�[�œ��Ɋւ��郊�[�t���b�g�͂�����

2. �v��I�Ȕ[�Łi�����̐ϗ��āj����������Ă����

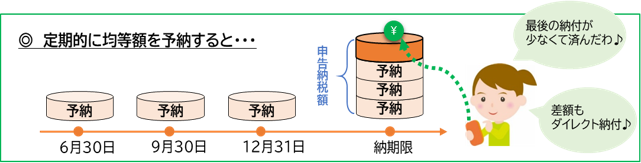

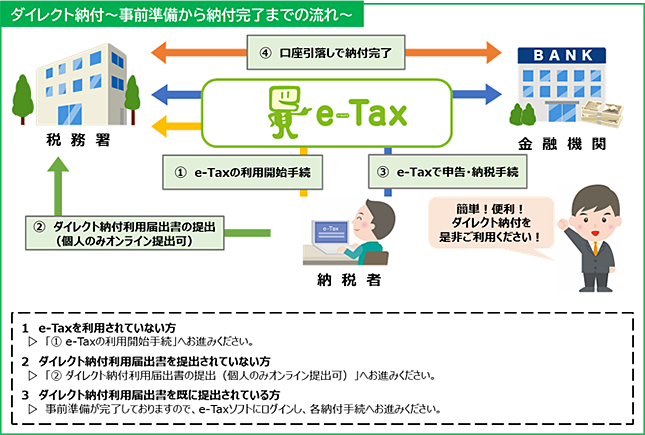

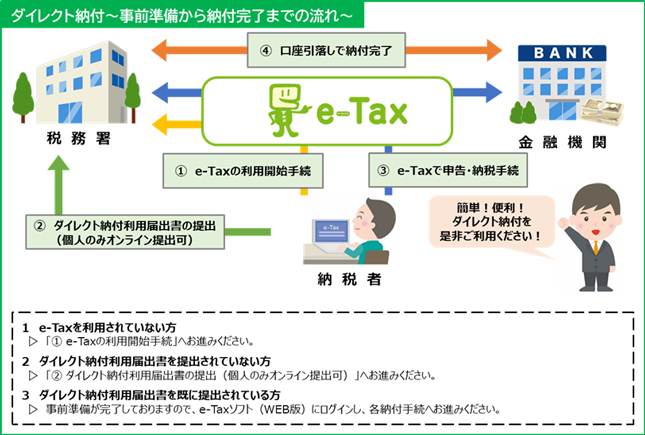

���@�u�_�C���N�g�[�t�𗘗p�����\�[�i�\�[�_�C���N�g�j�v�Ƃ́A�����ɔ[�t���邱�Ƃ������܂�鍑�ł��Ae-Tax�ɓo�^�����a������������̈������Ƃ��ɂ��A�w�肵�������ɗ\�i���炩���j�ߔ[�t�ł���葱�ł��B

�y���p�\�Ŗځz

�@�\�������ŋy�������ʏ����ŁE����ŋy�n������ŁE�@�l�Łi�n���@�l�Łj�E���^��

�y�o�^�ł�����ԁz

�@�\�[���鍑�ł̉ېŊ��ԓ�

�y�����b�g�z

���ł̔[�t�ɂ̓_�C���N�g�[�t���������߁I�i�v��I�ɔ[�t�ł��鐧�x���I����͗\�[�_�C���N�g�j(PDF/410KB)

�@�X�}�[�g�t�H���E�^�u���b�g�ɂ��\�[�_�C���N�g�̗���́A�ue-Tax�\�t�g�iWeb�Łj����}�j���A���i�w�_�C���N�g�[�t�𗘗p�����\�[�̐\�o���s�����x�j�v���������������B

�@�p�\�R���ɂ��\�[�_�C���N�g�̗���́A�u�_�C���N�g�[�t�𗘗p�����\�[�ie-Tax�\�t�g�iWeb �Łj�j�̗����v�v���������������B

�_�C���N�g�[�t�𗘗p�����\�[�ƕ����[�t�̃X�}�[�g�t�H���ł̎葱�ɂ��ē���ł��Љ�Ă��܂��̂ł������������B

���@e-Tax�z�[���y�[�W�ւ̃��O�C����ʂɂ��ẮA������̃C���[�W�ƈقȂ�ꍇ������܂��B

���@�u�\�[�_�C���N�g�v�������p���������ꍇ�́A���O��e-Tax�̗��p�J�n�葱���s������ŁA�_�C���N�g�[�t���p�͏o�����o���Ă��������K�v������܂��i�l�̕��̂݁Ae-Tax�ɂ���o���\�ł��B�j�B

�y���O�����z

- ①�@e-Tax�̗��p�J�n�葱

�@e-Tax�̊J�n�i�ύX���j�͏o���쐬�E��o�R�[�i�[�ie-Tax�z�[���y�[�W�j - ②�@�_�C���N�g�[�t���p�͏o���̒�o

- (1)�@e-Tax�ɂ��I�����C���Œ�o����ꍇ�i�l�̕��̂݁j

- �X�}�[�g�t�H����^�u���b�g�A�p�\�R������Ae-Tax�\�t�g�iWEB�Łj�l�̕��Ƀ��O�C�����A���͉�ʂɏ]���ĕK�v��������͂��āA�_�C���N�g�[�t���p�͏o���𑗐M���Ă��������B�I�����C����o���ė��p�\�ƂȂ�܂ŁA1�T�Ԓ��x������܂��B

����}�j���A��

�@�E�@�_�C���N�g�[�t���p�͏o���I�����C����o�̗���iWeb�Łj(PDF/2,348KB)

- �X�}�[�g�t�H����^�u���b�g�A�p�\�R������Ae-Tax�\�t�g�iWEB�Łj�l�̕��Ƀ��O�C�����A���͉�ʂɏ]���ĕK�v��������͂��āA�_�C���N�g�[�t���p�͏o���𑗐M���Ă��������B�I�����C����o���ė��p�\�ƂȂ�܂ŁA1�T�Ԓ��x������܂��B

- (2)�@���ʂŒ�o����ꍇ

- ���@�_�C���N�g�[�t�������p�������̂����ނ�1�����O�܂łɁA�u���Ń_�C���N�g�����d�q�[�ň˗��������Ń_�C���N�g�����d�q�[�œ͏o���i�_�C���N�g�[�t���p�͏o���j�v���쐬�̏�A�[�Œn����������Ŗ����֏��ʂŒ�o���Ă��������B���ʒ�o���ė��p�\�ƂȂ�܂ŁA1�����x������܂��B

�@�y���͗p�z���Ń_�C���N�g�����d�q�[�ň˗��������Ń_�C���N�g�����d�q�[�œ͏o��(PDF/452KB)

���@�u���͗p�v��PDF�t�@�C���́A�f�X�N�g�b�v���Ƀ_�E�����[�h���Ă�����́E������Ă��������B

�@�_�E�����[�h�����ɓ��͂���ƁA�����p��OS�ɂ���ẮA�������\������Ȃ��ꍇ�������ł��Ȃ��ꍇ�Ȃǂ�����܂��̂ł����ӂ��������B�@ �y�菑�p�z���Ń_�C���N�g�����d�q�[�ň˗��������Ń_�C���N�g�����d�q�[�œ͏o��(PDF/196KB)

�y�L�ڗv�́@�l�[�Ŏҗp�z(PDF/466KB)

�y�L�ڗv�́@�@�l�[�Ŏҗp�z(PDF/474KB)

���@�䂤�����s�������p�̕��ցi�L���ԍ��L�ڎ��̒��ӎ����j�iPDF/98KB�j

- ���@�_�C���N�g�[�t�������p�������̂����ނ�1�����O�܂łɁA�u���Ń_�C���N�g�����d�q�[�ň˗��������Ń_�C���N�g�����d�q�[�œ͏o���i�_�C���N�g�[�t���p�͏o���j�v���쐬�̏�A�[�Œn����������Ŗ����֏��ʂŒ�o���Ă��������B���ʒ�o���ė��p�\�ƂȂ�܂ŁA1�����x������܂��B

- (1)�@e-Tax�ɂ��I�����C���Œ�o����ꍇ�i�l�̕��̂݁j

���@����ł��v��I�ɔ[�ł��邽�߂ɁA�u�C�ӂ̒��Ԑ\�����x�v������܂��B�[�Œn����������Ŗ����ցu�C�ӂ̒��Ԑ\�������o����|�̓͏o���v���o���A����I�ɒ��Ԑ\���Ɣ[�ł����邱�ƂŁA�v��I�ɔ[�ł��Ă����������Ƃ��ł��܂��B�ڂ����́A�u�^�b�N�X�A���T�[�i�悭����ł̎���jNo.6611�C�ӂ̒��Ԑ\�����x�v���������������B

3. ���ł�[�����܂łɔ[�t���邱�Ƃ�����ȕ�

�� ①�@���ؐł̊���

①�@���ؐł̊���

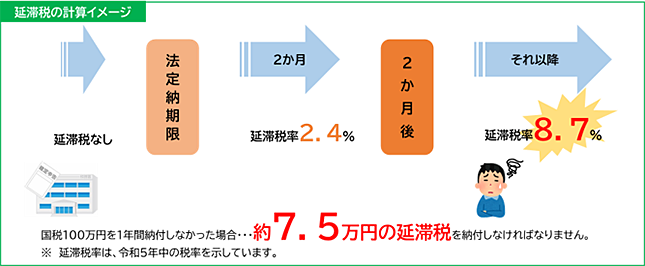

���@�ŋ�����߂�ꂽ�����܂łɔ[�t����Ȃ��ꍇ�ɂ́A�����Ƃ��Ė@��[�����̗�������[�t������܂ł̓����ɉ����āA�����ɑ������鉄�ؐł������I�ɉۂ���܂��̂ŁA�����ӂ��������B

�� ②�@�P�\���x�̊T�v�E�\�����@

②�@�P�\���x�̊T�v�E�\�����@

�P�\���x�Ƃ�

�@���ł̗P�\���x�́A�ꎞ�ɔ[�t�����邱�Ƃɂ�莖�Ƃ̌p�����������ƂȂ�Ƃ���A�ЊQ�ō��Y�������ꍇ�Ȃǂ̓���̎������Ƃ��́A�Ŗ����ɐ\�����邱�ƂŁA�����Ƃ��ĂP�N�ȓ��̊��ԂɌ���A�[�ł��P�\����鐧�x�ł��i���j�B

�@�P�\���x�ɂ́A![]() �����̗P�\�i���Œ����@��151���y�ё�151���̂Q�j��

�����̗P�\�i���Œ����@��151���y�ё�151���̂Q�j��![]() �[�ł̗P�\�i���Œʑ��@��46���j������܂��B

�[�ł̗P�\�i���Œʑ��@��46���j������܂��B

�i���j �[�ł̕��@�́A�P�\�̎�ނɂ��A![]() �P�\���Ԓ��ɕ����[�t������ꍇ�A

�P�\���Ԓ��ɕ����[�t������ꍇ�A![]() �P�N�Ԑ����u�����ꍇ������܂��B�����[�t������ꍇ�́A�[�Ŏ҂̎��͂ɉ����đΉ����܂��B

�P�N�Ԑ����u�����ꍇ������܂��B�����[�t������ꍇ�́A�[�Ŏ҂̎��͂ɉ����đΉ����܂��B

�i���[�t���b�g���j

- ���ł��ꎞ�ɔ[�t�ł��Ȃ����̂��߂ɗP�\���x������܂� �iPDF�^1,529KB�j

- ���ł̔[�ł̗P�\���x�Ɋւ���e�`�p�iPDF�^407KB�j

�@�܂��A�P�\���x�̏ڍׂ�ʂ̎���ɂ��Ă����k�̂�����́A�����̐Ŗ����i�����S���j�ɂ����k���������B

�����̗P�\�̗v���ƌ���

�@���ł��ꎞ�ɔ[�t���邱�Ƃɂ��A���Ƃ̌p�����͐����̈ێ�������ɂ��邨���ꂪ����ƔF�߂���

�@���ł��ꎞ�ɔ[�t���邱�Ƃɂ��A���Ƃ̌p�����͐����̈ێ�������ɂ��邨���ꂪ����ƔF�߂���

�@�[�łɂ��Đ����Ȉӎv��L����ƔF�߂���

�@�[�łɂ��Đ����Ȉӎv��L����ƔF�߂��� �@�P�\���悤�Ƃ��鍑�ňȊO�̍��ł̑ؔ[���Ȃ�

�@�P�\���悤�Ƃ��鍑�ňȊO�̍��ł̑ؔ[���Ȃ�

�@�����Ƃ��āA�S�ۂ̒�����

�@�����Ƃ��āA�S�ۂ̒�����

�@�ꍇ�́A�[�t���ׂ����ł̔[��������U�����ȓ��ɐ\�����邱�Ƃɂ��A�����̗P�\���邱�Ƃ��ł��܂��B

- �P�@���ɑؔ[������ꍇ��ؔ[�ƂȂ��Ă���U������ꍇ�ł����Ă��A�Ŗ������̐E���ɂ�銷���̗P�\�i���Œ����@��151���j������ꍇ������܂��B

- �Q�@

�P�\������z��100���~�ȉ��ł���ꍇ�A

�P�\������z��100���~�ȉ��ł���ꍇ�A �P�\������Ԃ��R�����ȓ��ł���ꍇ�A

�P�\������Ԃ��R�����ȓ��ł���ꍇ�A ���邱�Ƃ��ł���S�ۂ��Ȃ��ꍇ�́A�S�ۂ��s�v�ł��B

���邱�Ƃ��ł���S�ۂ��Ȃ��ꍇ�́A�S�ۂ��s�v�ł��B

�@�����̗P�\���F�߂���ƁA

�@�����Ƃ��ĂP�N�ȓ��̊��ԂɌ���A�[�t���P�\����܂��i�ɉ����čX�ɂP�N�ԗP�\�����ꍇ������܂��B�j�B

�@�����Ƃ��ĂP�N�ȓ��̊��ԂɌ���A�[�t���P�\����܂��i�ɉ����čX�ɂP�N�ԗP�\�����ꍇ������܂��B�j�B �@�P�\���Ԓ��̉��ؐł��y������܂��B

�@�P�\���Ԓ��̉��ؐł��y������܂��B

�@���Y�̍������⊷���i���p�j���P�\����܂��B

�@���Y�̍������⊷���i���p�j���P�\����܂��B

�[�ł̗P�\�̗v���ƌ���

�@���ł̔[�����O�ɁA�k�ЁA�����Q�A�����A�Ђ��̑������ɗނ���ЊQ�ɂ����Y�ɑ����ȑ��������ꍇ�́A�[�ł̗P�\���邱�Ƃ��ł��܂��B

�@�i���j

- �P �[�ł̗P�\���F�߂�����z�́A�Ώۍ��ł̑S�����͈ꕔ�ƂȂ�܂��B

- �Q �����ȑ����Ƃ́A�����Ƃ��āA��Q�z���S���Y�z�̂����ނ�20���ȏ�ł���ꍇ�������܂��B

- �R �S�ۂ͕̒s�v�ł��B

�@���̏ꍇ�A�[�ł̗P�\���F�߂���ƁA

�@��Q�̏ɉ����Ĕ[��������P�N�ȓ��̊��ԂɌ���A�[�t���P�\����܂��B

�@��Q�̏ɉ����Ĕ[��������P�N�ȓ��̊��ԂɌ���A�[�t���P�\����܂��B �@�P�\���Ԓ��̉��ؐł��Ə�����܂��B

�@�P�\���Ԓ��̉��ؐł��Ə�����܂��B

�@���Y�̍������⊷���i���p�j���P�\����܂��B

�@���Y�̍������⊷���i���p�j���P�\����܂��B

�@�Ȃ��A�P�\���ԓ��ɔ[�t�ł��Ȃ��ꍇ�ɂ́A�@�ߓ��̗v���������ƂŁA�ʂ̗P�\���邱�Ƃ��ł���ꍇ������܂��B

�@��L�̂ق��A���̂悤�Ȍʂ̎���ɊY������ꍇ�́A���̎���ɂ��[�t���邱�Ƃ��ł��Ȃ��ƔF�߂�����z�����x�Ƃ��āA�[�ł̗P�\���邱�Ƃ��ł��܂��B

�@�i���j

- �P �[�ł̗P�\���F�߂�����z�́A���ł��ꎞ�ɔ[�t���邱�Ƃ��ł��Ȃ����z�Ɍ����܂��B

- �Q �����Ƃ��āA�S�ۂ̒��K�v�ł����A�@�P�\������z��100���~�ȉ��ł���ꍇ�A�A�P�\������Ԃ��R�����ȓ��ł���ꍇ�A�B���邱�Ƃ��ł���S�ۂ��Ȃ��ꍇ�́A�S�ۂ͕s�v�ł��B

�i�ʂ̎���̋�̗�j

�@�[�Ŏ҂��{�l�����̍��Y�ɂ��čЊQ���A�܂��͓���ɑ������ꍇ

�@�[�Ŏ҂��{�l�����̍��Y�ɂ��čЊQ���A�܂��͓���ɑ������ꍇ �@�[�Ŏ҂��{�l���͐��v���ɂ��邲�Ƒ����a�C�ɂ��������ꍇ

�@�[�Ŏ҂��{�l���͐��v���ɂ��邲�Ƒ����a�C�ɂ��������ꍇ

�@�[�Ŏ҂̕����c�ގ��Ƃɂ��āA��ނ��x�p�Ƃ������ꍇ

�@�[�Ŏ҂̕����c�ގ��Ƃɂ��āA��ނ��x�p�Ƃ������ꍇ �@�[�Ŏ҂̕����c�ގ��Ƃɂ��āA���������������ꍇ

�@�[�Ŏ҂̕����c�ގ��Ƃɂ��āA���������������ꍇ

�@�{���̊�������P�N�ȏ�o�߂�����ɁA�C���\���Ȃǂɂ��[�t���ׂ��Ŋz���m�肵���ꍇ

�@�{���̊�������P�N�ȏ�o�߂�����ɁA�C���\���Ȃǂɂ��[�t���ׂ��Ŋz���m�肵���ꍇ

�i���j��L �ɂ��ẮA�C���\���Ȃǂ̔[�����܂łɐ\������K�v������܂��B

�ɂ��ẮA�C���\���Ȃǂ̔[�����܂łɐ\������K�v������܂��B

�@���̏ꍇ�A�[�ł̗P�\���F�߂���ƁA

�@�����Ƃ��ĂP�N�ȓ��̊��ԂɌ���A�[�t���P�\����܂��i�ɉ����čX�ɂP�N�ԗP�\�����ꍇ������܂��B�j�B

�@�����Ƃ��ĂP�N�ȓ��̊��ԂɌ���A�[�t���P�\����܂��i�ɉ����čX�ɂP�N�ԗP�\�����ꍇ������܂��B�j�B

�@�P�\���Ԓ��̉��ؐł��y�����͖Ə�����܂��B

�@�P�\���Ԓ��̉��ؐł��y�����͖Ə�����܂��B

�@���Y�̍������⊷���i���p�j���P�\����܂��B

�@���Y�̍������⊷���i���p�j���P�\����܂��B

- �ЊQ�ɂ����Y�ɑ����ȑ��������ꍇ�̔[�ł̗P�\�̐\���@

- �ЊQ�A����ɂ��[�t����ƂȂ����Ƃ��̔[�ł̗P�\�̐\���葱

- ���Œʑ��@46��1���ɂ��P�\���ԓ��ɓ����̍ЊQ�������Ƃɂ��P�\���z��[�t���邱�Ƃ��ł��Ȃ��Ƃ��̔[�ł̗P�\�̐\���葱

- �����Ԍ�ɐŊz���m�肵���ꍇ�̔[�ł̗P�\�̐\���葱

�i���[�t���b�g�j

- �ЊQ�����ꍇ�̔[�ł̊ɘa���x�ɂ���(PDF/208KB) �@

- �ߘa�V�N4��23���@�����̌o�Ϗ�̕ω��Ȃǂ̉e���ɂ��[�ł�����ȕ��ɂ͗P�\���x������܂�(PDF/408KB)

�P�\�̐\�����@

�@�e�P�\���x�̐\�������i���j�܂łɁA�����̐Ŗ����ɐ\�����Ă��������B

�@�Ȃ��A�P�\�̐\���ɓ������ẮAe-Tax�ɂ��P�\��\�����邱�Ƃ��ł��܂��̂ŁA�����p���������B

�@�X�}�[�g�t�H����^�u���b�g�A�p�\�R������e-Tax�\�t�g�iWEB�Łj�������p���������܂��B

�@e-Tax�\�t�g�iWEB�Łj�́A�l�̕��A�@�l�̕��Ń��O�C����ʂ��قȂ�܂��̂ŁA�Y���������I���̏�A���O�C�����ĉ������B

- e-Tax�z�[���y�[�W�ue-Tax�\�t�g(WEB��)�̂����p�ɓ������āy�X�}�[�g�t�H���z�v

- e-Tax�z�[���y�[�W�ue-Tax�\�t�g(WEB��)�̂����p�ɓ������āy�p�\�R���z�v

�@�܂��A�p�\�R������e-Tax�\�t�g�Ő\�������쐬�̏�A��o���邱�Ƃ��\�ł��B

�@�ڂ�����e-Tax�z�[���y�[�W�́ue-Tax�\�t�g�ɂ����v�����m�F���������B

�@���@���ʂŐ\�����i�͏o���j���쐬�̏�A���Q���͑��t�ɂ���o���邱�Ƃ��ł��܂��B

�i���j�@�����̗P�\�ɂ��Ă͔[�t���ׂ����ł̔[��������U�����ȓ��Ɍ����\������K�v������܂��B�ڂ����́A�����̐Ŗ����i�����S���j�ɂ����k���������B

�ye-Tax�ɂ��d�q�\�����@�z

- �X�}�[�g�t�H����^�u���b�g�������p�̏ꍇ

- e-Tax�\�t�g�i�X�}�[�g�t�H�����j�ɂ��d�q�\���̕��@�y�ЊQ�����ꍇ�̔[�ł̗P�\�\���z�iPDF�^3,878KB�j

- e-Tax�\�t�g�i�X�}�[�g�t�H�����j�ɂ��d�q�\���̕��@�y�[�Łi�����j�̗P�\�\���i���Ԃ̉������܂ށj�z�iPDF�^7,168KB�j

- �p�\�R���������p�̏ꍇ

�y�P�\�\�����z

- �����̗P�\�\�����iExcel�t�@�C��/47KB�j

- �����̗P�\�\�����iPDF�t�@�C��/154KB�j

- �[�ł̗P�\�\�����iExcel�t�@�C��/47KB�j

- �[�ł̗P�\�\�����iPDF�t�@�C��/165KB�j

�y���̑��̏��ށz

- ���Y���x���iExcel�t�@�C��/50KB�j

- ���Y���x���iPDF�t�@�C��/247KB�j

- ���Y�ژ^�iExcel�t�@�C��/49KB�j

- ���Y�ژ^�iPDF�t�@�C��/232KB�j

- ���x�̖����iExcel�t�@�C��/72KB�j

- ���x�̖����iPDF�t�@�C��/289KB�j

�y��t���ԁz

���@e-Tax�̗��p�\����

�@e-Tax�z�[���y�[�W�́ue-Tax�̗��p�\���� �v�����m�F���������B

���@�Ŗ����̊J������

�@������8��30������17���܂łł���A�Ŗ����̕����i�y�E���j���E�j�����j�́A��t���s���Ă���܂���B

�@�Ȃ��A�����ł����Ă��Ŗ����̎��ԊO���ɓ������邱�Ƃɂ��A��o���邱�Ƃ��ł��܂��B

�P�\���F�߂����

�@�P�\���F�߂���ƁA�����̐Ŗ�������[�Ŏ҂̕��ɑ��A�P�\���ʒm�������t����܂��B

�� ③�@�����̐Ŗ���

③�@�����̐Ŗ���

���@�P�\���x�̏ڍׂ�ʂ̎���ɂ��Ă����k�̂�����́A�܂��͂��d�b�ŏ����̐Ŗ����i�����S���j�ɂ����k���������B�Ŗ����̏��ݒn��d�b�ԍ��ɂ��ẮA�u�Ŗ����Ȃǂ̏��ݒn��m�肽�����v���������������B

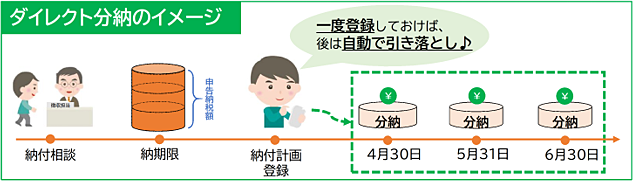

���@�u�_�C���N�g�[�t�ɂ�镪���[�t�i�_�C���N�g���[�j�v�Ƃ́A�P�\���x�̓K�p�������œ����A e-Tax�ɓo�^�����a������������̈������Ƃ��ɂ��A �w�肵���i�����́j�����ɔ[�t�ł���[�t�葱�ł��B

���@�u�_�C���N�g���[�v�������p���������́A���O�ɁA�����̐Ŗ������͍��ŋǂ̒����S���E���Ɣ[�t���k���s���Ă��������B

�@�����S���E���Ƃ̔[�t���k���o���ɔ[�t�v���o�^�����ꍇ�́A�ؔ[�����i���Y�̍������A�������j���s�����Ƃ�����܂��̂ł����ӂ��������B

�y�����b�g�z

���ł̕����[�t�ɁA�_�C���N�g���[���g���Ă݂܂��H(PDF/574KB)

�@�X�}�[�g�t�H���E�^�u���b�g�ɂ��_�C���N�g���[�̗���́A�ȉ��̃}�j���A�����������������B

- �y�X�}�[�g�t�H���E�^�u���b�g�p�ze-Tax�\�t�g�iWEB�Łj�ɂ��_�C���N�g�����[�t�̕��@�i�[�Ŏҁj�iPDF/2,948KB�j

- �ȈՔŁy�X�}�[�g�t�H���E�^�u���b�g�p�ze-Tax�\�t�g�iWEB�Łj�ɂ��_�C���N�g�����[�t�̕��@�i�[�Ŏҁj�iPDF/1,199KB�j

�@�p�\�R���ɂ��_�C���N�g���[�̗���́A�ȉ��̃}�j���A�����������������B

- �y�p�\�R���p�ze-Tax�\�t�g�iWEB�Ŋ܂ށj�ɂ��_�C���N�g�����[�t�̕��@�i�[�Ŏҗp�j�iPDF/4,857KB�j

- �ȈՔŁy�p�\�R���p�ze-Tax�\�t�g�iWEB�Ŋ܂ށj�ɂ��_�C���N�g�����[�t�̕��@�i�[�Ŏҗp�j�iPDF/2,110KB�j

�_�C���N�g�[�t�𗘗p�����\�[�ƕ����[�t�̃X�}�[�g�t�H���ł̎葱�ɂ��ē���ł��Љ�Ă��܂��̂ł������������B

���@e-Tax�z�[���y�[�W�ւ̃��O�C����ʂɂ��ẮA������̃C���[�W�ƈقȂ�ꍇ������܂��B

���@�u�_�C���N�g���[�v�������p���������ꍇ�́A���O��e-Tax�̗��p�J�n�葱���s������ŁA�_�C���N�g�[�t���p�͏o�����o���Ă��������K�v������܂��i�l�̕��̂݁Ae-Tax�ɂ���o���\�ł��B�j�B

�y���O�����z

- ①�@e-Tax�̗��p�J�n�葱

�@e-Tax�̊J�n�i�ύX���j�͏o���쐬�E��o�R�[�i�[�ie-Tax�z�[���y�[�W�j - ②�@�_�C���N�g�[�t���p�͏o���̒�o

- (1)�@e-Tax�ɂ��I�����C���Œ�o����ꍇ�i�l�̕��̂݁j

- �X�}�[�g�t�H����^�u���b�g�A�p�\�R������Ae-Tax�\�t�g�iWEB�Łj�l�̕��Ƀ��O�C�����A���͉�ʂɏ]���ĕK�v��������͂��āA�_�C���N�g�[�t���p�͏o���𑗐M���Ă��������B�I�����C����o���ė��p�\�ƂȂ�܂ŁA1�T�Ԓ��x������܂��B

����}�j���A��

�@�E�@�_�C���N�g�[�t���p�͏o���I�����C����o�̗���iWeb�Łj(PDF/2,348KB)

- �X�}�[�g�t�H����^�u���b�g�A�p�\�R������Ae-Tax�\�t�g�iWEB�Łj�l�̕��Ƀ��O�C�����A���͉�ʂɏ]���ĕK�v��������͂��āA�_�C���N�g�[�t���p�͏o���𑗐M���Ă��������B�I�����C����o���ė��p�\�ƂȂ�܂ŁA1�T�Ԓ��x������܂��B

- (2)�@���ʂŒ�o����ꍇ

- ���@�_�C���N�g�[�t�������p�������̂����ނ�1�����O�܂łɁA�u���Ń_�C���N�g�����d�q�[�ň˗��������Ń_�C���N�g�����d�q�[�œ͏o���i�_�C���N�g�[�t���p�͏o���j�v���쐬�̏�A�[�Œn����������Ŗ����֏��ʂŒ�o���Ă��������B���ʒ�o���ė��p�\�ƂȂ�܂ŁA1�����x������܂��B

�@�y���͗p�z���Ń_�C���N�g�����d�q�[�ň˗��������Ń_�C���N�g�����d�q�[�œ͏o��(PDF/452KB)

���@�u���͗p�v��PDF�t�@�C���́A�f�X�N�g�b�v���Ƀ_�E�����[�h���Ă�����́E������Ă��������B

�@�_�E�����[�h�����ɓ��͂���ƁA�����p��OS�ɂ���ẮA�������\������Ȃ��ꍇ�������ł��Ȃ��ꍇ�Ȃǂ�����܂��̂ł����ӂ��������B�@ �y�菑�p�z���Ń_�C���N�g�����d�q�[�ň˗��������Ń_�C���N�g�����d�q�[�œ͏o��(PDF/196KB)

�y�L�ڗv�́@�l�[�Ŏҗp�z(PDF/466KB)

�y�L�ڗv�́@�@�l�[�Ŏҗp�z(PDF/474KB)

���@�䂤�����s�������p�̕��ցi�L���ԍ��L�ڎ��̒��ӎ����j�iPDF/98KB�j

- ���@�_�C���N�g�[�t�������p�������̂����ނ�1�����O�܂łɁA�u���Ń_�C���N�g�����d�q�[�ň˗��������Ń_�C���N�g�����d�q�[�œ͏o���i�_�C���N�g�[�t���p�͏o���j�v���쐬�̏�A�[�Œn����������Ŗ����֏��ʂŒ�o���Ă��������B���ʒ�o���ė��p�\�ƂȂ�܂ŁA1�����x������܂��B

- (1)�@e-Tax�ɂ��I�����C���Œ�o����ꍇ�i�l�̕��̂݁j

4. ���ł�ؔ[�����ꍇ�̉e����m�肽����

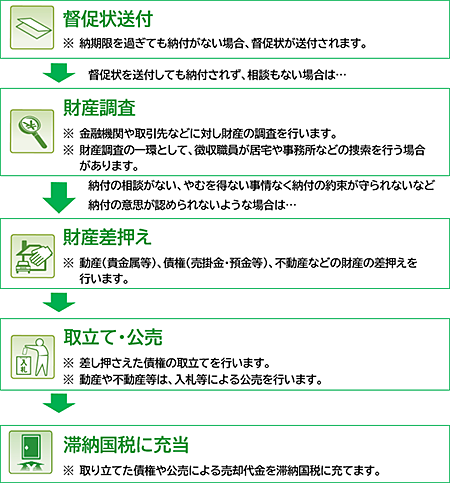

�� �ؔ[�����̗���

�ؔ[�����̗���

���@���ł̔[�������߂��āA�[�t�����k���Ȃ��ꍇ�́A���ŋǁi���j���W���d�b�Í��Z���^�[���i�[�ŃR�[���Z���^�[�j�ɂ����āA�d�b�╶���ɂ��[�ōÍ������{����ق��A�Ŗ������͍��ŋǂɂ����āA���̂悤�Ȏ葱�őؔ[�������s�����ƂƂȂ�܂��B�܂��A���[����܂ł́A�[�ŏؖ����i���̂R�j�ɂ��u���[�̐Ŋz���Ȃ����Ƃ̏ؖ��v���邱�Ƃ��ł��܂���B

5. �O�����甄��i�����j����������Ă����

���@���Ƃ̋x�p�Ɠ��̎���ɂ��A�O�ېŊ��Ԃ��甄�オ�傫���������Ă���ꍇ�́A�u�i�\�������ŋy�ѕ������ʏ����Łj�\��[�Ŋz�̌��z�\���v���s�����ƂŁA�[�Ŋz�����z����ꍇ������܂��B�ڂ����́A�u�m�葱���n�����ŋy�ѕ������ʏ����ł̗\��[�Ŋz�̌��z�\���葱�v���������������B

�y��o�����z

��1�����y�ё�2�����̌��z�\���ɂ��ẮA���̔N��7��1������7��15���܂łɒ�o���Ă��������B

��2�����݂̂̌��z�\���y�ѓ��ʔ_�Ə����҂̌��z�\���ɂ��ẮA���̔N��11��1������11��15���܂łɒ�o���Ă��������B

���@��o�������y�E���j���E�j�����ɓ�����ꍇ�́A�����̓��̗����������ƂȂ�܂��B

���@���Ƃ̋x�p�Ɠ��̎���ɂ��A�O�ېŊ��Ԃ��甄�オ�傫���������Ă���ꍇ�́A�u�i����ŋy�ђn������Łj�����Z�ɂ�钆�Ԑ\���v���s�����ƂŁA�[�Ŋz����������ꍇ������܂��B

���@�����Z�ɂ�钆�Ԑ\�����́A��o�����i���j���߂��Ē�o���邱�Ƃ͂ł��܂����̂ŁA�����Z�ɂ�钆�Ԑ\���������ꍇ�́A�����߂ɐ\������悤���肢���܂��B

6. ����ł̉ېŎ��Ǝҁi�C���{�C�X���s���Ǝғ��j�ƂȂ�����

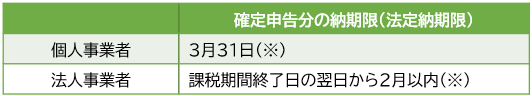

���@����ŋy�ђn������ł̊m��\�����̔[�����i�@��[�����j�́A�ȉ��̂Ƃ���ł��B

���@�[�������A�y�j���A���j���A�����̏j���E�x���̏ꍇ�́A���̗������[�����ƂȂ�܂��B

���@�O�ېŊ��Ԃ̏���ł̔N�Ŋz��48���~����҂́A���Ԑ\���y�є[�t���K�v�ɂȂ�܂��B

�@�ڂ����́u���Ԑ\���̕��@�v�����m�F���������B

���@�[�t�́A��L�̔[�����i�@��[�����j�܂łɂ��肢���܂��B

�@�[�����܂łɔ[�t�ł��Ȃ��������ꍇ�́A�\���ɂ��P�\���F�߂��邱�Ƃ�����܂��̂ŁA�����߂ɏ����̐Ŗ����̒����S���ɂ����k���������B

�@�ڍׂɂ��ẮA�u3. ���ł�[�����܂łɔ[�t���邱�Ƃ�����ȕ��v���������������B

���@���ł̔[�t�葱�́A�_�C���N�g�[�t�ie-Tax�ɂ������U�ցj��U�֔[�łȂǗl�X�Ȕ[�t���@������܂��̂ŁA�����g�őI�����A�[�t�葱���s���Ă��������B

�@�e��̔[�t�葱�̏ڍׂɂ��ẮA�u�P�D①���ł̔[�t�葱�v���������������B

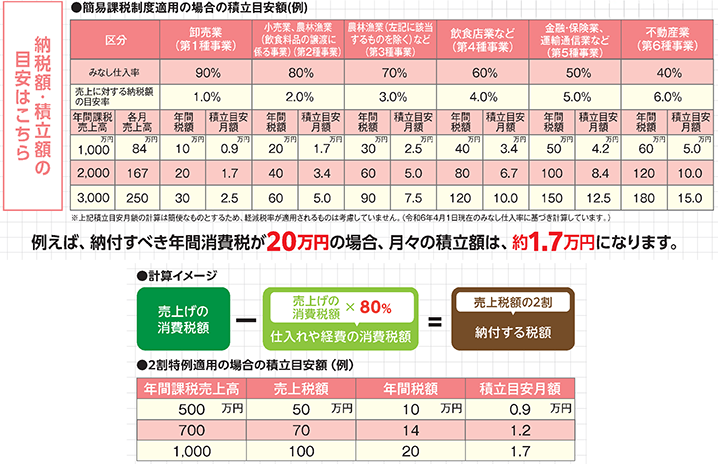

���@����ŋy�ђn������ł̔[�łɓ������ẮA�[�Ŏ����̐ϗ����ɂ��v��I�ɔ[�Ŏ������������邱�ƂŁA�\�����Ɉꊇ�Ŕ[�Ŏ������������镉�S���y�����邱�Ƃ��ł��܂��B

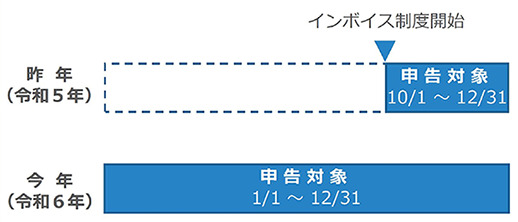

���@�ߘa5�N���̏���Ŋm��\���ł́A�C���{�C�X���x���J�n���ꂽ10���ȍ~�̎��(3�����j���\���Ώۂł������A�ߘa6�N���̊m��\���ł́A����1�N��(12�����j�̎���ɂ��Đ\���E�[�ł��K�v�ł��B���ォ�����ő��������ĊǗ����Ă����ȂǁA�v��I�Ȕ[�Ŏ����̏��������肢�������܂��B

�i�Q�l�j�C���{�C�X���x�ɂ���

�@�C���{�C�X���x�i�K�i���������ۑ������j�ɂ��ďڂ������m��ɂȂ肽�����́A�u�C���{�C�X���x���݃T�C�g�v���������������i���x�̏ڂ������⓮��AQ&A�Ȃǂ��f�ڂ��Ă��܂��B�j�B

���@�v��I�Ȕ[�Ŏ����̏����̂��ē�

�@����ł̊������[�t�E�[�Ŏ����ϗ��ē��iPDF/896KB�j

���@�Ȃ��A�[�Ŏ����̐ϗ��ɂ́A�_�C���N�g�[�t�ie-Tax�ɂ������U�ցj�𗘗p�����\�[�i�\�[�_�C���N�g�j���֗��ł��B

�@�u�\�[�_�C���N�g�v�̏ڍׂɂ��ẮA�u�Q�D①�i�[�����O�Ɍv��I�ɔ[�Ŏ�����ςݗ��Ă������ցj�\�[�_�C���N�g�v���������������B

�y�����b�g�z

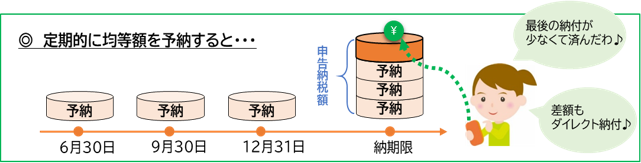

���@�u�\�[�_�C���N�g�v�������p�����������ƂŁA�o�^�����[�t���ɁA�a�����������������������܂��B

���@����I�ɋϓ��z��[�t������@��A�����ɉ����ĔC�ӂ̃^�C�~���O�Ŕ[�t������@�ȂǁA���s���E������ɉ������v��I�Ȕ[�t���\�ł��B

�y���ӎ����z

���@�u�\�[�_�C���N�g�v�ɂ��\�[�ł�����Ԃ́A�\�[���鍑�ł̉ېŊ��ԓ��ƂȂ�܂��B

�@���@�l���Ǝ҂̕����A�ߘa�T�N���̏���ŋy�ђn������ł�\�[�ł�����Ԃ́A�ߘa�T�N�P�Q���܂łƂȂ�܂��B

���@�[�����܂łɔ[�t�ł��Ȃ��������ꍇ�́A�\���ɂ��P�\���F�߂��邱�Ƃ�����܂��̂ŁA�����߂ɏ����̐Ŗ����̒����S���ɂ����k���������B

�@�ڍׂɂ��ẮA�u3. ���ł�[�����܂łɔ[�t���邱�Ƃ�����ȕ��v���������������B

7. �ŗ��m�̕�

�[�œ��Ɋւ���l���E���[�t���b�g�͂�����

�[�œ��Ɋւ���l���E���[�t���b�g�͂�����

PDF�`���̃t�@�C�����������������ꍇ�ɂ́AAdobe Reader���K�v�ł��BAdobe Reader���������łȂ����́AAdobe�̃_�E�����[�h�T�C�g����_�E�����[�h���Ă��������B