No.1214 中古住宅を取得し、令和3年までに居住の用に供した場合(住宅借入金等特別控除)

[令和7年4月1日現在法令等]

対象税目

所得税

概要

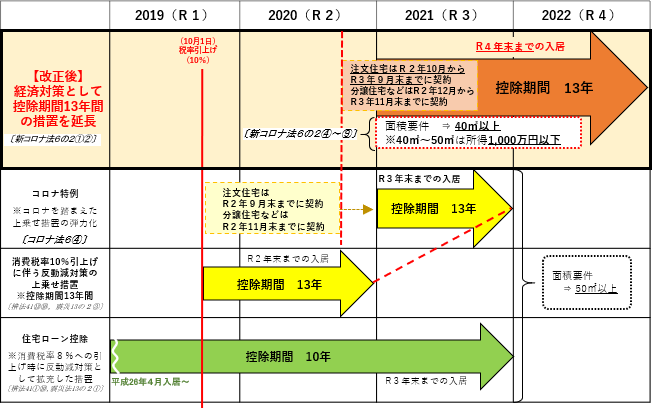

個人が住宅ローン等を利用して、マイホームを新築、取得または増改築等(以下「取得等」といいます。)をし、令和3年12月31日までに自己の居住の用に供したときは、一定の要件の下、その取得等に係る住宅ローン等の年末残高の合計額等を基として計算した金額を、居住の用に供した年分以後の各年分の所得税額から控除(住宅借入金等特別控除)することができます。

また、住宅の取得等で特別特例取得または特例特別特例取得に該当するものをした個人が、令和3年1月1日から令和4年12月31日までの間に自己の居住の用に供した場合も対象となります。

なお、このコードでは、中古住宅を取得した場合の内容について説明しています。

※令和4年1月1日以降に居住の用に供した方で、上記の特別特例取得または特例特別特例取得に該当しない場合は、コード1211-3(中古住宅を取得し、令和4年以降に居住の用に供した場合)を参照してください。

また、各用語の説明については次の「用語の説明」を、特例の要件については下記「控除の適用を受けるための要件」を、それぞれ参照してください。

用語の説明

| 種類 | 説明 |

|---|---|

| 中古住宅 | 建築後、使用されたことのある家屋をいいます。 |

| 特別特例取得 |

その中古住宅の取得が特別特定取得に該当する場合で、当該住宅の取得に係る契約が令和2年12月1日から令和3年11月30日までの期間内に締結されているものをいいます(新型コロナ税特法6条の2①、新型コロナ税特令4条の2①)。 |

| 特例特別特例取得 | 特別特例取得に該当する場合で、床面積が40平方メートル以上50平方メートル未満の中古住宅の取得をいいます(新型コロナ税特法6条の2④、新型コロナ税特令4条の2②)。 |

| 特別特定取得 | 中古住宅の取得の対価の額または費用の額に含まれる消費税額等(消費税額および地方消費税額の合計額をいいます。以下同じです。)が、10パーセントの税率により課されるべき消費税額等である場合におけるその住宅の取得をいいます。 |

| 特定取得 | 中古住宅の取得の対価の額または費用の額に含まれる消費税額等が、8パーセントまたは10パーセントの税率により課されるべき消費税額等である場合におけるその住宅の取得をいいます。 |

災害に関する措置

災害によりマイホームが被害を受けた場合は、一定の要件の下、以下の特例の適用を受けることができますので、それぞれのリンク先を参照してください。

(1) 災害により(特定増改築等)住宅借入金等特別控除の適用を受けていた住宅について居住できなくなった場合

・コード8013「災害により被害を受けたときの住宅借入金等特別控除の適用期間の特例等」

(2) 東日本大震災によって(特定増改築等)住宅借入金等特別控除の適用を受けていた住宅について居住できなくなった場合

・東日本大震災により被害を受けられた個人の方へ(住宅借入金等特別控除の特例)

(3) 東日本大震災の被災者の住宅の再取得等の場合

・東日本大震災に関する税制上の追加措置について(所得税関係)

・東日本大震災に関する税制上の追加措置について(平成24年度及び平成25年度の税制改正による所得税(譲渡所得関係を除く)の追加措置)

対象者または対象物

対象者

住宅ローン等を利用して中古住宅の取得をした方

控除の適用を受けるための要件

個人が中古住宅を取得した場合で、住宅借入金等特別控除の適用を受けることができるのは、次のすべての要件を満たすときです。

| 番号 | 適用要件 |

|---|---|

| 1 | 中古住宅の取得の日から6か月以内に居住の用に供していること。 |

| 2 | この特別控除を受ける年分の12月31日まで引き続き居住の用に供していること。 (注)個人が死亡した日の属する年にあっては、同日まで引き続き住んでいること。 |

| 3 | 次の(1)または(2)のいずれかに該当すること。 (1) 下記(2)以外の場合 イ 住宅の床面積(注1)が50平方メートル以上であり、かつ、床面積の2分の1以上を専ら自己の居住の用に供していること。 ロ この特別控除を受ける年分の合計所得金額が、3,000万円以下であること。 (2) 特例特別特例取得の場合 イ 住宅の床面積(注1)が40平方メートル以上50平方メートル未満であり、かつ、床面積の2分の1以上を専ら自己の居住の用に供していること。 ロ この特別控除を受ける年分の合計所得金額が、1,000万円以下であること。 |

| 4 | 10年以上にわたり分割して返済する方法になっている取得のための一定の借入金または債務(住宅とともに取得するその住宅の敷地の用に供される土地等の取得のための借入金等を含みます。)があること(注2)。 |

| 5 | 2以上の住宅を所有している場合には、主として居住の用に供すると認められる住宅であること。 |

| 6 | 居住年およびその前後2年の計5年間(令和2年4月1日以後の譲渡の場合は、居住年およびその前2年、その後3年の計6年間)に次に掲げる譲渡所得の課税の特例の適用を受けていないこと。 (1) 居住用財産を譲渡した場合の長期譲渡所得の課税の特例(措法31の3①) (2) 居住用財産の譲渡所得の特別控除(措法35①) (注)被相続人の居住用財産の譲渡所得の特別控除(措法35③)により適用する場合を除きます。 (3) 特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例(措法36の2) (4) 財産を交換した場合の長期譲渡所得の課税の特例(措法36の5) (5) 既成市街地等内にある土地等の中高層耐火建築物等の建設のための買換え及び交換の場合の譲渡所得の課税の特例(措法37の5) |

| 7 |

住宅の取得(その敷地の用に要する土地等の取得を含みます。)は、その取得時および取得後も引き続き生計を一にする親族や特別な関係のある者からの取得でないこと。 |

| 8 | 贈与による住宅の取得でないこと。 |

| 9 |

次の(1)および(2)のいずれにも該当する住宅であること。 (1) 建築後使用されたものであること。 (2) 次のいずれかに該当する住宅であること。 イ 家屋が建築された日からその取得の日までの期間が20年(マンションなどの耐火建築物(注4)の建物の場合には25年)以下であること。 ロ 地震に対する安全上必要な構造方法に関する技術的基準またはこれに準ずるもの (耐震基準)に適合する建物であること(注5)。 ハ 平成26年4月1日以後に取得した中古住宅で、上記イまたはロのいずれにも該当しない一定のもの(要耐震改修住宅)のうち、その取得の日までに耐震改修を行うことについて申請をし、かつ、居住の用に供した日までにその耐震改修(租税特別措置法41条の19の2(既存住宅の耐震改修をした場合の所得税額の特別控除)第1項または41条の19の3(既存住宅に係る特定の改修工事をした場合の所得税額の特別控除)第6項もしくは第8項の適用を受けるものを除きます。)により家屋が耐震基準に適合することにつき証明がされたものであること。 (注)コード1215「要耐震改修住宅を取得して耐震改修を行い、令和3年までに居住の用に供した場合(住宅借入金等特別控除)」を参照してください。)。 |

(注1)この場合の床面積の判断基準は、次のとおりです。

1 床面積は、「登記事項証明書」に表示されている床面積により判断します。

2 マンションの場合は、階段や通路など共同で使用している部分(共有部分)については床面積に含めず、登記事項証明書上の専有部分の床面積で判断します。

3 店舗や事務所などと併用になっている住宅の場合は、店舗や事務所などの部分も含めた建物全体の床面積によって判断します。

4 夫婦や親子などで共有する住宅の場合は、床面積に共有持分を乗じて判断するのではなく、ほかの人の共有持分を含めた建物全体の床面積によって判断します。

ただし、マンションのように建物の一部を区分所有している住宅の場合は、その区分所有する部分(専有部分)の床面積によって判断します。

(注2)一定の借入金または債務とは、例えば銀行等の金融機関、独立行政法人住宅金融支援機構、勤務先などからの借入金や独立行政法人都市再生機構、地方住宅供給公社、建設業者などに対する債務です。ただし、勤務先からの借入金の場合には、無利子または0.2パーセント(平成28年12月31日以前に居住の用に供する場合は1パーセント)に満たない利率による借入金はこの特別控除の対象となる借入金には該当しません。また、親族や知人からの借入金はすべて、この特別控除の対象となる借入金には該当しません。

詳しくは、コード1225「住宅借入金等特別控除の対象となる住宅ローン等」を参照してください。

(注3)平成28年3月31日以前の家屋の新築や購入または増改築等について、居住者以外の方は住宅借入金等特別控除の適用を受けることはできません。

(注4)「耐火建築物」とは、建物の登記事項証明書に記載された家屋の構造のうち、建物の主たる部分の構成材料が、石造、れんが造、コンクリートブロック造、鉄骨造(軽量鉄骨造は含みません。)、鉄筋コンクリート造または鉄骨鉄筋コンクリート造のものをいいます。

(注5)「耐震基準に適合する建物」とは、次のいずれかに該当するものをいいます。

1 その家屋の取得の日前2年以内に耐震基準適合証明書による証明のための家屋の調査が終了したもの

2 その家屋の取得の日前2年以内に建設住宅性能評価書により耐震等級(構造躯体の倒壊等防止)に係る評価が等級1、等級2もしくは等級3であると評価されたもの

3 既存住宅売買瑕疵担保責任保険契約が締結されているもの(住宅瑕疵担保責任法人が引受けを行う一定の保険契約であって、その家屋の取得の日前2年以内に締結したものに限ります。)

(注6)中古住宅を取得した後、その住宅に入居することなく増改築等工事を行った場合の住宅借入金等特別控除については、新型コロナウイルス感染症の影響によって工事が遅延したことなどにより、その住宅への入居が控除の適用要件である入居期限要件(取得の日から6か月以内)を満たさないこととなった場合でも、次の要件を満たすときは、その適用を受けることができます(新型コロナ税特法6条、新型コロナ税特令4条)。

・一定の期日(※)までに、増改築等の契約を締結していること

・増改築等の終了後6か月以内に、中古住宅に入居していること

・令和3年12月31日までに中古住宅に入居していること

(※)中古住宅の取得をした日から5か月を経過する日または新型コロナ税特法の施行の日(令和2年4月30日)から2か月を経過する日のいずれか遅い日。

計算方法・計算式

住宅借入金等特別控除の控除期間および控除額の計算方法

住宅借入金等特別控除の控除額は、住宅ローン等の年末残高の合計額(住宅の取得対価の額(注1、2)が住宅ローン等の年末残高の合計額よりも少ないときは、その取得対価の金額。以下「年末残高等」といいます。)を基に、居住の用に供した年分の計算方法により算出します(100円未満の端数金額は切り捨てます。)。

(注1)住宅の取得等に関し、補助金等(国または地方公共団体から交付される補助金または給付金その他これらに準ずるものをいいます。以下同じです。)の交付を受ける場合には、その補助金等の額を控除します。

(注2)住宅の取得等に際して住宅取得等資金の贈与を受け、「住宅取得等資金の贈与税の非課税」(措法70の2)または「住宅取得等資金の贈与を受けた場合の相続時精算課税選択の特例」(措法70の3)(以下、併せて「住宅取得等資金の贈与の特例」といいます。)を適用した場合には、その適用を受けた住宅取得等資金の額を控除します。

| 居住の用に供した年 | 控除期間 | 各年の控除額の計算(控除限度額) |

|---|---|---|

| 平成28年1月1日から 令和元年9月30日まで |

10年 | 1~10年目 年末残高等×1% (40万円) (注) 中古住宅の取得が特定取得以外の場合は20万円

|

| 令和元年10月1日から 令和2年12月31日まで(★) |

13年 | [中古住宅の取得が特別特定取得に該当する場合] 【1~10年目】 年末残高等×1% (40万円) 【11~13年目】 次のいずれか少ない額が控除限度額 ①年末残高等〔上限4,000万円〕×1% ②(住宅取得等対価の額-消費税額)〔上限4,000万円〕×2%÷3 (注) この場合の「住宅取得等対価の額」は、補助金および住宅取得等資金の贈与の額を控除しないで計算した金額をいいます。

|

| 10年 | [上記以外の場合] 1~10年目 年末残高等×1% (40万円) (注) 中古住宅の取得が特定取得以外の場合は20万円

|

|

| 令和3年1月1日から 令和3年12月31日まで |

10年 | 1~10年目 年末残高等×1% (40万円) (注) 中古住宅の取得が特定取得以外の場合は20万円

|

| 令和3年1月1日から 令和4年12月31日まで |

13年 | [中古住宅の取得が特別特例取得または特例特別特例取得に該当する場合] 【1~10年目】 年末残高等×1% (40万円) 【11~13年目】 次のいずれか少ない額が控除限度額 ①年末残高等〔上限4,000万円〕×1% ②(住宅取得等対価の額-消費税額)〔上限4,000万円〕×2%÷3 (注) この場合の「住宅取得等対価の額」は、補助金および住宅取得等資金の贈与の額を控除しないで計算した金額をいいます。

|

(注)この表は、令和7年分以後の確定申告において適用が受けられるもののみを掲載しています。

(★)上記表の[中古住宅の取得が特別特定取得に該当する場合]においては、通常10年である控除期間が13年に延長される特例が措置されていますが、新型コロナウイルス感染症等の影響により、控除の対象となる中古住宅の取得をした後、その住宅への入居が入居の期限(令和2年12月31日)までにできなかった場合、次の要件を満たすときには、その特例の適用を受けることができます(新型コロナ税特法6条、新型コロナ税特令4条)。

・令和2年11月30日までに、中古住宅の取得に係る契約を締結していること

・令和3年12月31日までに住宅に入居していること

手続き

申告等の方法

住宅借入金等特別控除の適用を受けるための手続は、控除を受ける最初の年分と2年目以後の年分とでは異なります。

(1) 控除を受ける最初の年分

控除を受ける最初の年分は、必要事項を記載した確定申告書に、下記の「提出書類等」に掲げる書類を添付して、納税地(原則として住所地)の所轄税務署長に提出する必要があります。

(注)給与所得のある方について、平成31年4月1日以後、給与所得の源泉徴収票は、確定申告書への添付または確定申告書を提出する際の提示が不要となりました。ただし、確定申告書を作成する際には引き続き給与所得の源泉徴収票が必要となりますので、税務署等へお越しになる際には忘れずにお持ちください。

(2) 2年目以後

2年目以後の年分は、必要事項を記載した確定申告書に下記の「提出書類等」の「(特定増改築等)住宅借入金等特別控除額の計算明細書」(付表が必要な場合は付表を含みます。)のほか、「住宅取得資金に係る借入金の年末残高等証明書」(電磁的記録印刷書面を含みます。2か所以上から交付を受けている場合は、そのすべての証明書をいいます。以下同じです。)を添付することで特別控除の適用を受けることができます。

また、給与所得者は、控除を受ける最初の年分については、上記(1)のとおり、確定申告書を提出する必要がありますが、2年目以後の年分は、年末調整でこの特別控除の適用を受けることができます。

この場合、税務署から送付される「年末調整のための(特定増改築等)住宅借入金等特別控除証明書兼給与所得者の(特定増改築等)住宅借入金等特別控除申告書」と「住宅取得資金に係る借入金の年末残高等証明書」を勤務先に提出する必要があります。

申告先等

所轄税務署または勤務先

提出書類等

確定申告書に次の書類を添えて提出してください。

| 1 |

「(特定増改築等)住宅借入金等特別控除額の計算明細書」 ※ 連帯債務がある場合は「(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書」も必要です。 |

| 2 | 金融機関等から交付された「住宅取得資金に係る借入金の年末残高等証明書」(注2) |

| 3 | 家屋の「登記事項証明書」などで床面積が50平方メートル以上(特例特別特例取得の場合は、40平方メートル以上50平方メートル未満)であることを明らかにする書類 |

| 4 | 家屋の「工事請負契約書」または家屋の「売買契約書」の写しなどで家屋の取得対価の額を明らかにする書類 |

| 5 |

<土地の購入に係る住宅借入金等について控除を受ける場合> (1) 土地の「登記事項証明書」(注1)などで敷地の取得年月日を明らかにする書類 (2) 土地の売買契約書の写しなど土地の取得対価の額を明らかにする書類 |

| 6 |

<国または地方公共団体等から補助金等の交付を受けた場合> 市区町村からの補助金決定通知書などの補助金等の額を証する書類 |

| 7 |

<住宅取得等資金の贈与の特例(措法70の2、70の3)を受けた場合> 贈与税の申告書など住宅取得等資金の額を証する書類の写し |

| 8 |

<耐震基準に適合する建物である場合(「控除を受けるための要件」の9(2)ロに該当する場合)> 次の(1)~(3)に掲げる書類のうちいずれかの書類 (1) 耐震基準適合証明書(その家屋の取得の日前2年以内にその証明のための家屋の調査が終了したものに限ります。)・・・建築士、指定確認検査機関、登録住宅性能評価機関または住宅瑕疵担保責任保険法人が作成。 (2) 建設住宅性能評価書の写し(その家屋の取得の日前2年以内に評価されたもので、耐震等級(構造躯体の倒壊等防止)に係る評価が等級1、等級2または等級3であるものに限ります。)・・・登録住宅性能評価機関が作成。 (3) 既存住宅売買瑕疵担保責任保険契約(住宅瑕疵担保責任法人が引受けを行う一定の保険契約であって、その家屋の取得の日前2年以内に締結したものに限ります。)に係る付保証明書・・・住宅瑕疵担保責任保険法人が作成。 |

|

<要耐震改修住宅である場合(「控除を受けるための要件」の9(2)ハに該当する場合)> 次の(1)から(5)の書類などで、その取得の日までに耐震改修を行うことについて申請をしたこと、居住の用に供した日までに耐震改修により耐震基準に適合することとなったこと、耐震改修をした年月日および耐震改修に要した費用の額を明らかにするもの (1) 建築物の耐震改修計画の認定申請書の写しおよび耐震基準適合証明書 (2) 耐震基準適合証明申請書の写し(家屋の引渡しまでに申請が困難な場合は仮申請書の写し)および耐震基準適合証明書 (3) 建設住宅性能評価申請書の写し(耐震等級(構造躯体の倒壊等防止)についての評価に限ります。)(家屋の引渡しまでに申請が困難な場合は仮申請書の写し)および建設住宅性能評価書の写し (4) 既存住宅売買瑕疵担保責任保険契約の申込書の写しおよび既存住宅売買瑕疵担保責任保険契約が締結されていることを証する書類(住宅瑕疵担保責任法人が引受けを行う一定の保険契約に限ります。) (5) 請負契約書の写し |

|

| 9 |

<債務の承継に関する契約に基づく債務である場合> 債務の承継に係る契約書の写し |

(注1)マンションなどで家屋の「登記事項証明書」に敷地権の表示がある場合は、家屋の「登記事項証明書」でも差し支えありません。

(注2)「控除の適用を受けるための要件」の「注6」および「住宅借入金等特別控除の控除期間および控除額の計算方法」の(★)の新型コロナウイルス感染症緊急経済対策における税制上の措置により住宅借入金等特別控除の適用を受ける方は、これらの書類に加えて次の書類を確定申告書に添付する必要があります(新型コロナ税特令4条、新型コロナ税特規4条)。

(1) 上記「控除の適用を受けるための要件」の(注6)の適用を受ける場合

・入居時期に関する申告書兼証明書(既存住宅の取得後増改築等を行った場合用)

(2) 上記「住宅借入金等特別控除の控除期間および控除額の計算方法」の(★)の適用を受ける場合

・入居時期に関する申告書兼証明書(控除期間13年間の特例措置用)

※これらの申告書兼証明書については、国土交通省が定めた様式を国税庁ホームページにおいて掲載しています。

登記事項証明書について

<登記事項証明書の添付省略について>

土地・建物の登記事項証明書については、「(特定増改築等)住宅借入金等特別控除額の計算明細書」への不動産番号の記載または「登記事項証明書」の写しの添付に代えることができます。

注意事項

給与所得者の2年目以後の住宅借入金等特別控除の適用を含む令和2年分以後の年末調整手続については、電子化に向けた施策を実施しています。詳しくは「年末調整手続の電子化に向けた取組について」をご覧ください。

根拠法令等

措法41、41の2、41の2の2、措令26、26の3、措規18の21、18の23、措通41-10~12、41-23、41-33、震災特例法13、13の2、平28年改正法附則76、平29年改正法附則55

関連リンク

◆パンフレット・手引き

◆各種様式

画面の案内に沿って金額等を入力することによりご自宅等で確定申告書等の作成・提出ができます。

必要な付表や明細書も、入力することで自動的に作成されます。

◆災害関係

・東日本大震災により被害を受けた場合等の税金の取扱いについて

関連コード

QAリンク

- Q1 住宅取得等資金の贈与を受けた場合

- Q2 非居住者期間中に住宅の購入の契約をした場合

- Q3 居住開始前に住宅の増改築等をした場合

- Q4 (特定増改築等)住宅借入金等特別控除申告書等の交付

- Q5 (特定増改築等)住宅借入金等特別控除申告書を紛失した場合

- Q6 2か所から給与の支給を受けている場合の住宅借入金等特別控除

- Q7 年末残高等証明書が年末調整までに間に合わなかった場合

- Q8 確定申告書の提出期限

- Q9 住宅の取得等を行った年分と居住を開始した年分が異なる場合

- Q10 新たに取得する中古住宅に増改築を行う場合

お問い合わせ先

国税に関するご相談は、国税局電話相談センター等で行っていますので、税についての相談窓口をご覧になって、電話相談をご利用ください。