No.4602 土地家屋の評価

[令和7年4月1日現在法令等]

対象税目

相続税、贈与税

概要

相続税や贈与税を計算するときに、相続や贈与などにより取得した土地や家屋を評価する必要があります。

土地

土地は、原則として、宅地、田、畑、山林などの地目ごとに評価します。

土地の評価方法には、路線価方式と倍率方式があります。

イ 路線価方式

路線価方式は、路線価が定められている地域の土地を評価する方法です。路線価とは、路線(道路)に面する標準的な宅地の1平方メートル当たりの価額のことで、路線価図には千円単位で表示しています。

路線価方式における土地の価額は、路線価をその土地の形状等に応じた奥行価格補正率などの各種補正率で補正した後に、その土地の面積を乗じて計算します。

ロ 倍率方式

倍率方式は、路線価が定められていない地域の土地を評価する方法です。倍率方式における土地の価額は、その土地の固定資産税評価額(都税事務所や、市(区)役所または町村役場で確認してください。)に一定の倍率を乗じて計算します。

路線価図および評価倍率表ならびにそれぞれの見方は、国税庁ホームページ「財産評価基準書 路線価図・評価倍率表」 で閲覧できます。

家屋

固定資産税評価額に1.0を乗じて計算した金額によって評価します。

したがって、その評価額は固定資産税評価額と同じです。

その他

イ 賃貸されている土地や家屋については、権利関係に応じて評価額が調整されることになっています。

ロ 相続した宅地等が事業の用や居住の用として使われている場合には、限度面積までの部分についてその評価額の一定割合を減額する相続税の特例があります。

ハ 負担付贈与あるいは個人の間の対価を伴う取引により取得した土地や家屋等について贈与税を計算するときは、通常の取引価額に相当する金額によって評価します。

<参考>マンションの評価方法

マンションは、敷地利用権(土地部分)の価額と区分所有権(家屋部分)の価額の合計額により評価します。

具体的には、まず、次のとおり、敷地利用権(土地部分)の価額についてはマンションの敷地全体の価額に敷地権の割合を乗じて計算し、区分所有権(家屋部分)の価額については固定資産税評価額により計算します。

ただし、令和6年1月1日以後に相続、遺贈または贈与により取得した「居住用の区分所有財産」(いわゆる分譲マンション)については、それぞれの価額に区分所有補正率を乗じて計算し、その合計額により評価する場合があります。詳しくは、コード4667「居住用の区分所有財産の評価」を参照してください。

敷地利用権(土地部分)の価額

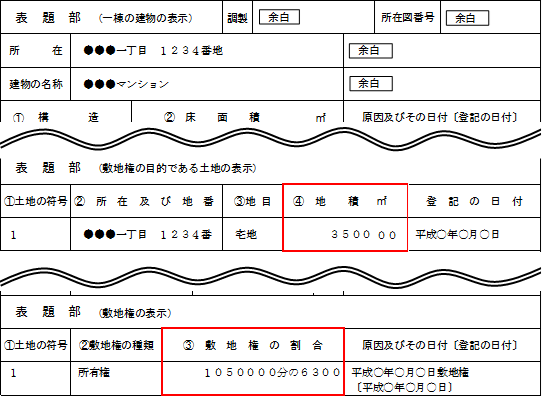

【登記事項証明書の例】

登記事項証明書については、法務局ホームページの、不動産登記のよくあるご質問等をご参照ください。

<事実関係>

1 正面路線価:500千円/㎡

2 利用状況:被相続人が居住していたもの(自用地)

3 面積(地積):3,500.00㎡

4 敷地権の割合:1,050,000分の6,300

<計算方法>

1 マンションの敷地全体の価額を計算します。

500千円×3,500.00㎡=1,750,000千円

2 敷地全体の価額に敷地権の割合を乗じて敷地利用権の価額を計算します。

1,750,000千円×1,050,000分の6,300=10,500千円

区分所有権(家屋部分)の価額

【課税明細書(固定資産税)の例】

<計算方法>

固定資産税評価額に1.0を乗じて計算します。

4,000,000円×1.0=4,000,000円

根拠法令等

相法22、評基通1、7、11、13、14、21、21-2、25、26、89、93、措法69の4、平元直評5、令5課評2-74

関連リンク

◆パンフレット・手引き

・「居住用の区分所有財産」の評価が変わりました(令和5年11月)(PDF/625KB)

◆関連する税務手続

関連コード

- 4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

- 4426 負担付贈与に対する課税

- 4613 貸宅地の評価

- 4614 貸家建付地の評価

- 4667 居住用の区分所有財産の評価

QAリンク

- Q1 地目の判定

- Q2 地積

- Q3 アパート等の貸家の評価

お問い合わせ先

国税に関するご相談は、国税局電話相談センター等で行っていますので、税についての相談窓口をご覧になって、電話相談をご利用ください。