No.4614 貸家建付地の評価

[令和7年4月1日現在法令等]

対象税目

相続税、贈与税

概要

貸家建付地とは、貸家の敷地の用に供されている宅地、例えば、その宅地を所有する方が建築したアパートやビルなどを他に貸し付けている場合の、その敷地である宅地をいいます(注)。

(注)貸家建付地の評価の対象となる宅地は、借家権の目的となっている家屋の敷地の用に供されている宅地をいいますので、例えば、一般的に借地借家法の適用がないとされている「社宅」の敷地の用に供されている宅地は、貸家建付地の評価は行わず、自用地としての価額で評価することになります。

なお、令和6年1月1日以後に相続、遺贈または贈与により取得した「居住用の区分所有財産」(いわゆる分譲マンション)の評価方法については、コード4667「居住用の区分所有財産の評価」を参照してください。

計算方法・計算式

貸家建付地の価額は、次の算式1で求めた金額により評価します。

(算式1)

貸家建付地の価額 = 自用地としての価額 - 自用地としての価額 × 借地権割合(注1) × 借家権割合(注1) × 賃貸割合(注2)

(注1)「借地権割合」および「借家権割合」は、国税庁ホームページ「財産評価基準書 路線価図・評価倍率表」で確認することができます。

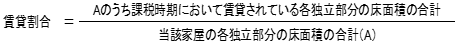

(注2)「賃貸割合」は、貸家の各独立部分(構造上区分された数個の部分の各部分をいいます。)がある場合に、その各独立部分の賃貸状況に基づいて次の算式2により計算した割合をいいます。

(算式2)

この算式2における「各独立部分」とは、建物の構成部分である隔壁、扉、階層(天井および床)等によって他の部分と完全に遮断されている部分で、独立した出入口を有するなど独立して賃貸その他の用に供することができるものをいいます。

また、継続的に賃貸されていたアパート等の各独立部分で、例えば、次のイからニに掲げるような事実関係から、アパート等の各独立部分の一部が課税時期(相続または遺贈の場合は被相続人の死亡の日、贈与の場合は贈与により財産を取得した日)において一時的に空室となっていたにすぎないと認められるものについては、課税時期においても賃貸されていたものとして取り扱って差し支えありません。

イ 各独立部分が課税時期前に継続的に賃貸されてきたものであること。

ロ 賃借人の退去後速やかに新たな賃借人の募集が行われ、空室の期間中、他の用途に供されていないこと。

ハ 空室の期間が、課税時期の前後の例えば1か月程度であるなど、一時的な期間であること。

ニ 課税時期後の賃貸が一時的なものではないこと。

貸家建付地の価額は、「土地及び土地の上に存する権利の評価明細書」を使用して評価することができます。

根拠法令等

評基通25、26、令5課評2-74

関連リンク

◆関連する税務手続

◆路線価図・評価倍率表

◆関連する質疑応答事例(財産評価)

関連コード

- 4667 居住用の区分所有財産の評価

お問い合わせ先

国税に関するご相談は、国税局電話相談センター等で行っていますので、税についての相談窓口をご覧になって、電話相談をご利用ください。