申告が必要かなどを調べる

申告が必要かなどを調べる

■申告書の提出が必要な方とは

申告が必要な方のうち、主なものをご紹介します。

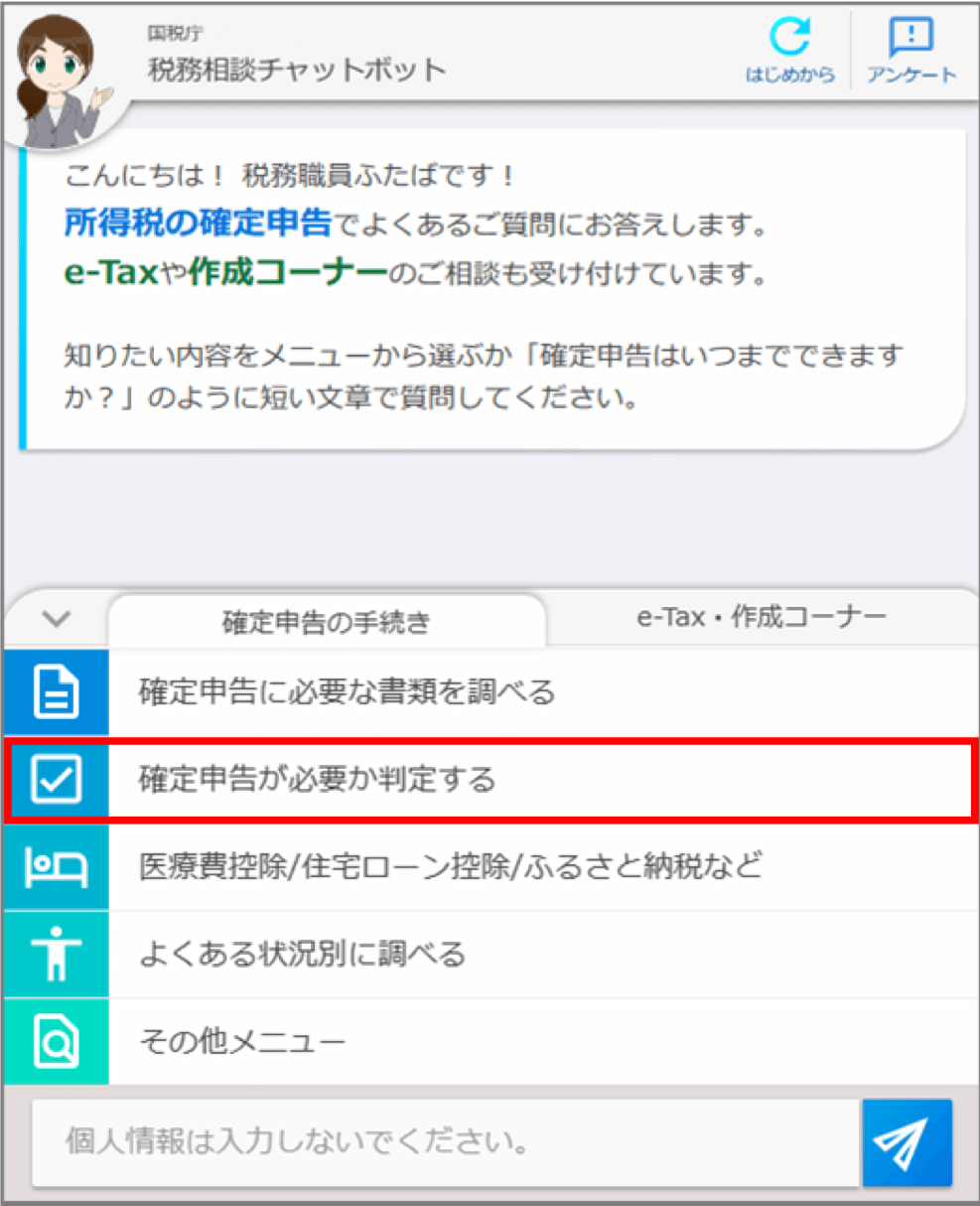

チャットボット(ふたば)の質問に答えると、申告書の提出が必要か確認できます。

チャットボット(ふたば)に相談する

所得税の相談画面

| ※ | 実際の画面と異なる場合があります。 |

|---|---|

| ※ | 消費税及び贈与税は令和8年2月上旬頃公開予定です。 |

所得税及び復興特別所得税 (以下「所得税等」といいます。)

所得税及び復興特別所得税

(以下「所得税等」といいます。)

次の1~4のいずれかに該当する方(確定申告をすれば税金が還付される方を除く。)は、所得税等の申告が必要です。

1. 給与所得がある方

- 給与の年間収入金額が2,000万円を超える方

- 給与を1か所から受けていて、かつ、その給与の全部が源泉徴収の対象となる場合において、各種の所得金額(給与所得、退職所得を除く。)の合計額が20万円を超える方

(例) 給与を1か所から受けていて公的年金等に係る収入金額が80万円(65歳以上の方(昭和36年1月1日以前に生まれた方)は130万円)を超える場合 - 給与を2か所以上から受けていて、かつ、その給与の全部が源泉徴収の対象となる場合において、年末調整をされなかった給与の収入金額と、各種の所得金額(給与所得、退職所得を除く。)との合計額が20万円を超える方

※ 給与所得の収入金額の合計額から、所得控除の合計額(雑損控除、医療費控除、寄附金控除及び基礎控除を除く。)を差し引いた金額が150万円以下で、更に各種の所得金額(給与所得、退職所得を除く。)の合計額が20万円以下の方は、申告は不要です。 - 同族会社の役員やその親族などで、その同族会社から給与のほかに、貸付金の利子や資産の賃貸料などを受け取っている方

- 災害減免法により所得税等の源泉徴収税額の徴収猶予や還付を受けた方

- 在日の外国公館に勤務する方や家事使用人の方などで、給与の支払を受ける際に所得税等を源泉徴収されないこととなっている方

2. 公的年金等に係る雑所得のみの方

次のいずれにも該当する場合は、所得税等の確定申告は必要ありません(注1)。

①公的年金等の収入金額が400万円以下(注2・3)

②公的年金等に係る雑所得以外の所得金額が20万円以下(注4)

| (注1) | 所得税等の確定申告が必要ない場合であっても、住民税の申告が必要な場合があります。 詳しくは、お住まいの市区町村の窓口にお尋ねください。 |

|---|---|

| (注2) | 源泉徴収を要しない公的年金等の規定(所得税法第203条の7)の適用を受けるものを除きます。 |

| (注3) | 一定の外国年金が国外で支払われる場合などには、源泉徴収の対象となりません。 |

| (注4) | 所得税等の確定申告が必要ない場合であっても、所得税等の還付を受けるためには、確定申告書を提出する必要があります。 |

3. 退職所得がある方

外国企業から受け取った退職金など、源泉徴収されないものがある方は、確定申告書の提出が必要です。

| ※ | 退職金などの支払者に『退職所得の受給に関する申告書』を提出した場合、一般的に、退職所得に係る所得税等は源泉徴収により課税が済むことになりますので、申告書の提出は不要です。ただし、退職所得のある方が確定申告書を提出する場合は、退職所得を含めて申告する必要があります。 なお、退職所得以外の所得がある方は、1又は4を参照してください。 |

|---|

4. 1~3以外の方

各種の所得金額の合計額(譲渡所得や山林所得を含む。)から、所得控除を差し引き、その金額(課税される所得金額)に所得税の税率を乗じて計算した税額から配当控除額を差し引いた結果、残額のある方は、確定申告書の提出が必要です。

| (注) | 上記の1~4に当てはまらない方であっても、上場株式等に係る譲渡損失と配当所得等との損益通算及び繰越控除の特例の適用を受ける方などは確定申告書の提出が必要です。 |

|---|

日本国内に住所を有している又は現在まで引き続いて1年以上居所を有している方(居住者)のうち非永住者以外の方は、所得が生じた場所が国の内外を問わず、その全ての所得、例えば、国外の銀行等の預金の利子や、国外にある不動産の貸付け・譲渡による収益、国外の法人等に対する出資に係る収益などの所得についても、所得税等を納める義務があります。

なお、非永住者の方は、課税所得の範囲が異なります。

| ※ | 令和7年中に生じた所得金額の合計額(申告不要制度を適用して、確定申告に含めないことを選択できる所得も含む。)が3.3億円を超え、一定の計算の結果、租税特別措置法第41条の19の規定(極めて高い水準の所得に対する負担の適正化に係る措置)の適用があることとなった方も確定申告書の提出が必要です。 詳細は、極めて高い水準の所得に対する負担の適正化措置について |

|---|

消費税及び地方消費税

- 適格請求書(インボイス)発行事業者の登録を受けている事業者の方

- 令和5年分の課税売上高が1,000万円を超えている事業者の方

- 令和5年分の課税売上高が1,000万円以下の事業者で、令和6年12月末までに「消費税課税事業者選択届出書」を提出している方

- 上記に該当しない場合で、令和6年1月1日から令和6年6月30日までの期間(特定期間)の課税売上高が1,000万円を超えている事業者の方

※ 特定期間における1,000万円の判定は、課税期間の初日において非居住者である個人事業者の場合を除き、課税売上高に代えて、給与等支払額の合計額によることもできます。

贈与税

- 令和7年中に110万円を超える財産の贈与を受けた方

- 財産の贈与を受けた方で、配偶者控除の特例を適用する方

- 財産の贈与を受けた方で、住宅取得等資金の非課税を適用する方

| (注) | 上記に当てはまらない方であっても、相続時精算課税を初めて選択する場合には、「相続時精算課税選択届出書」の提出が必要となります。 |

|---|

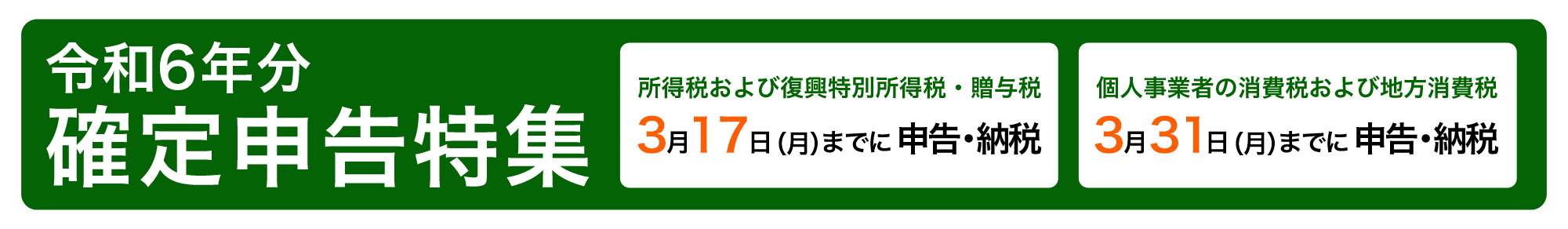

申告書の受付等

-

●所得税及び復興特別所得税並びに贈与税

令和8年2月16日(月) から 令和8年3月16日(月)まで

(注1) 所得税及び復興特別所得税の還付申告書は、2月13日(金)以前でも提出できます。 (注2) 贈与税の申告書は、2月2日(月)から受け付けています。 -

●消費税及び地方消費税(個人事業者)

令和8年3月31日(火)まで

| (※) | 税務署の閉庁日(土・日・祝日等)は、通常、税務署での相談及び申告書の受付を行っておりません。ただし、一部の税務署では、3月1日(日)に限り、申告の相談・申告書の受付を行います。 |

|---|