No.3267 相続財産を譲渡した場合の取得費の特例

[令和7年4月1日現在法令等]

対象税目

所得税(譲渡所得)

概要

相続または遺贈により取得した土地、建物、株式などの財産を、一定期間内に譲渡した場合に、相続税額のうち一定金額を譲渡資産の取得費に加算することができます。

(注)この特例は譲渡所得のみに適用がある特例ですので、株式等の譲渡による事業所得および雑所得については、適用できません。

対象者または対象物

特例の適用を受けるための要件

(1) 相続や遺贈により財産を取得した者であること。

(2) その財産を取得した人に相続税が課税されていること。

(3) その財産を、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡していること。

計算方法・計算式

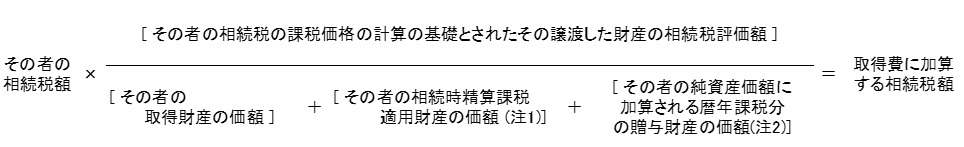

取得費に加算する相続税額は、次の算式で計算した金額となります。

ただし、その金額がこの特例を適用しないで計算した譲渡益(土地、建物、株式などを売った金額から取得費、譲渡費用を差し引いて計算します。)の金額を超える場合は、その譲渡益相当額となります。

なお、譲渡した財産ごとに計算します。

<算式>

相続や遺贈により取得した株式と同一銘柄の株式を保有している場合において、上記「特例の適用を受けるための要件」の(3)の期間内にその株式の一部を譲渡したときには、その譲渡については、その相続や遺贈により取得した株式の譲渡からなるものとしてこの特例を適用して差し支えありません。

(注1) 令和6年1月1日以後に被相続人である特定贈与者から贈与により取得した相続時精算課税適用財産の価額は、贈与により取得した財産の価額から相続時精算課税に係る基礎控除額を控除した残額となります。

(注2) 令和6年1月1日以後に被相続人から暦年課税による贈与により財産を取得したことがある場合には、相続開始前3年以内に贈与により取得した財産以外の財産については、その財産の価額の合計額から100万円を控除した残額となります。

手続き

申告等の方法

この特例の適用を受けるためには、一定の書類を添えて確定申告をすることが必要です。

申告先等

所轄税務署

提出書類等

確定申告書に次の書類等を添えて提出してください。

(1)相続財産の取得費に加算される相続税の計算明細書

(2)譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用]や株式等に係る譲渡所得等の金額の計算明細書

なお、(1)の計算明細書を利用すると、取得費に加算される相続税額を計算することができます。

根拠法令等

所法33、38、措法39、措令25の16、措規18の18、措通39-12

関連リンク

◆パンフレット・手引き

◆各種様式

・申告書添付書類一覧(所得税及び復興特別所得税(譲渡所得・山林所得関係)申告書添付書類)

◆関連する質疑応答事例《譲渡所得》

関連コード

- 3252 取得費となるもの

- 3152 譲渡所得の計算のしかた(総合課税)

- 3202 譲渡所得の計算のしかた(分離課税)

お問い合わせ先

国税に関するご相談は、国税局電話相談センター等で行っていますので、税についての相談窓口をご覧になって、電話相談をご利用ください。