No.6383 課税標準額に対する消費税額の計算

[令和7年4月1日現在法令等]

対象税目

消費税

概要

適格請求書等保存方式の下での(令和5年10月1日以降の取引に係る)税額計算

1 原則(割戻し計算)

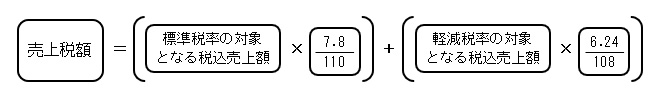

適格請求書等保存方式における売上税額については、原則として、課税期間中の課税資産の譲渡等の税込金額の合計額に110分の100(軽減税率の対象となる場合は108分の100)を掛けて計算した課税標準額に7.8%(軽減税率の対象となる場合は6.24%)を掛けて算出します(割戻し計算)。

2 特例(積上げ計算)

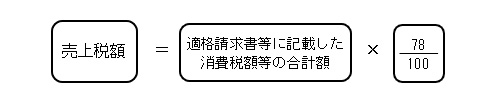

交付した適格請求書および適格簡易請求書の写し(電磁的記録により提供したものも含みます。)を保存している場合に、これらの書類に記載した税率ごとの消費税額等の合計額に100分の78を掛けて計算した金額とすることもできます(積上げ計算)。

ただし、適格簡易請求書の記載事項は、「適用税率または税率ごとに区分した消費税額等」であるため、「適用税率」のみを記載して交付する場合、税率ごとの消費税額等の記載がないため、積上げ計算を行うことはできません。

(注)売上税額の計算は、取引先ごとに割戻し計算と積上げ計算を分けて適用するなど、併用することも認められます。

対象者または対象物

事業者(免税事業者を除く)

根拠法令等

消法45、63、消令62、消基通15-2-1の2

関連コード

- 6371 端数計算

- 6391 課税仕入れに係る消費税額の計算

お問い合わせ先

国税に関するご相談は、国税局電話相談センター等で行っていますので、税についての相談窓口をご覧になって、電話相談をご利用ください。