No.4621 私道に沿接する宅地の評価

[令和7年4月1日現在法令等]

対象税目

相続税、贈与税

概要

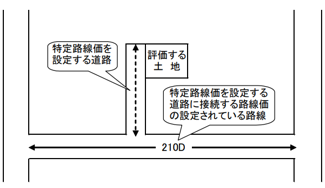

相続税や贈与税の申告のために、路線価地域内において、路線価の設定されていない道路のみに接している宅地を評価する必要があるときには、納税地を所轄する税務署長に「特定路線価設定申出書」を提出することができます。この設定の申出により、税務署長が特定路線価を設定した場合には、この特定路線価を路線価とみなして、その道路のみに接している宅地を評価します。

設例

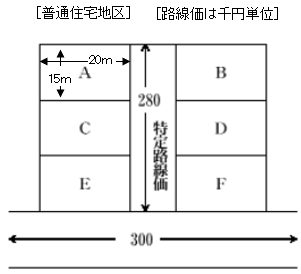

次の図のように特定路線価を設定した場合には、A、B、CおよびD土地の価額は特定路線価により評価しなければなりませんが、E土地やF土地の価額の評価に当たっては、この特定路線価に基づく側方路線影響加算を行う必要はありません。

設例(Aの宅地の計算例)

①基本額(1平方メートル当たりの価額)

(特定路線価) (奥行価格補正率)

280,000円 × 1.00 =280,000円

(注)普通住宅地区における奥行20メートルの場合の奥行価格補正率は、1.00です。

②評価額

(1平方メートル当たりの価額) (地積) (評価額)

280,000円 × 300平方メートル = 84,000,000円

根拠法令等

評基通14-3

関連リンク

◆関連する税務手続

関連コード

- 4607 特定路線価の設定の申出

お問い合わせ先

国税に関するご相談は、国税局電話相談センター等で行っていますので、税についての相談窓口をご覧になって、電話相談をご利用ください。