No.4620 無道路地の評価

[令和7年4月1日現在法令等]

対象税目

相続税、贈与税

概要

無道路地とは、道路に接していない宅地(接道義務(注)を満たしていない宅地を含みます。)をいいます。

(注)「接道義務」とは、建築基準法その他の法令において規定されている建築物を建築するために必要な道路に接すべき最小限の間口距離の要件です。

無道路地の価額は、実際に利用している路線の路線価に基づき不整形地の評価または地積規模の大きな宅地の評価によって計算した価額(具体的な計算方法については、次の設例を参照してください。)から、その価額の40パーセントの範囲内において相当と認める金額を控除した価額によって評価します。

なお、他人の土地に囲まれていても、その他人の土地に通行の用に供する権利を設定している場合は、無道路地の評価の対象となる宅地には該当しません。

「40パーセントの範囲内において相当と認める金額」とは

接道義務に基づいて、最小限度の通路を開設する場合のその通路に相当する部分の金額となります。この通路に相当する部分の金額は、実際に利用している路線の路線価に、通路部分の地積を乗じた金額とし、奥行価格補正等の画地調整は行いません。

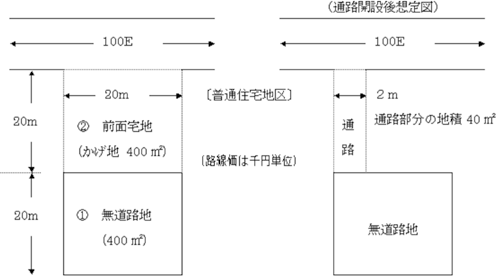

設例

具体的には次の1から4のとおり評価します。

1 無道路地①の奥行価格補正後の価額

(1) 無道路地①と前面宅地②を合わせた土地の奥行価格補正後の価額

(2) 前面宅地②の奥行価格補正後の価額

(3) (1)の価額から(2)の価額を控除して求めた無道路地①の奥行価格補正後の価額

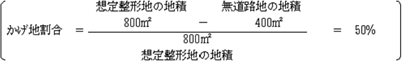

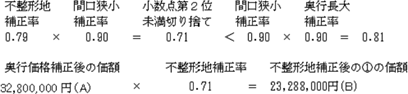

2 不整形地補正(または間口狭小・奥行長大補正)

・ 不整形地補正率 0.79(普通住宅地区・地積区分A・かげ地割合 50パーセント)

・ 間口狭小補正率 0.90(間口距離 2メートル)

・ 奥行長大補正率 0.90(間口距離 2メートル・奥行距離 40メートル)

3 通路部分の価額

(注)奥行価格補正等の画地調整は行いません。

4 評価額

根拠法令等

評基通20-3

関連リンク

◆関連する税務手続

◆路線価図・評価倍率表

◆関連する質疑応答事例(財産評価)

お問い合わせ先

国税に関するご相談は、国税局電話相談センター等で行っていますので、税についての相談窓口をご覧になって、電話相談をご利用ください。