No.1622 国際機関に勤務していた人が受給する退職年金に関する課税関係

[令和7年4月1日現在法令等]

対象税目

所得税

概要

我が国の居住者が、過去に勤務していた国際機関から退職年金を受給する場合、その年金収入は、当該国際機関に係る特権免除に関する条約や協定など(以下「条約等」といいます。)によって非課税とされている、またはそのように解される(注)場合を除き、我が国において公的年金等に係る雑所得として課税の対象となり、所得税および復興特別所得税の確定申告・納付をする必要があります。

(注) 条約等に明示的な非課税規定がない場合でも、当該国際機関設立時における協議等において非課税とする旨の合意がなされている可能性も考えられますので、課税関係が明らかでないときには、確認が必要となります。

なお、以下の国際機関に適用される条約等では、給与や手当て等と異なり退職年金を非課税とする規定は設けられておらず、また、退職年金を非課税とすべき事由もないことから、これらの国際機関から受給する退職年金は、我が国の課税対象となります。

・国際連合に適用される「国際連合の特権および免除に関する条約」

・国際連合の専門機関に適用される「専門機関の特権および免除に関する条約」

・アジア開発銀行に適用される「アジア開発銀行を設立する協定」

など(条約等の規定(抜粋)については、こちら(PDF/362KB)をご参照ください。)

計算方法・計算式

公的年金等に係る雑所得の金額の計算方法

国際機関から過去の勤務に基づき支給される年金は公的年金等に係る雑所得に該当し、その所得金額は、その年中の収入金額から公的年金等控除額を控除した残額により計算することとなります。

また、国際機関に在職中に受給者が所定の掛金を拠出していた場合には、公的年金等の収入金額から受給者が拠出した掛金の額を控除(注1)します。

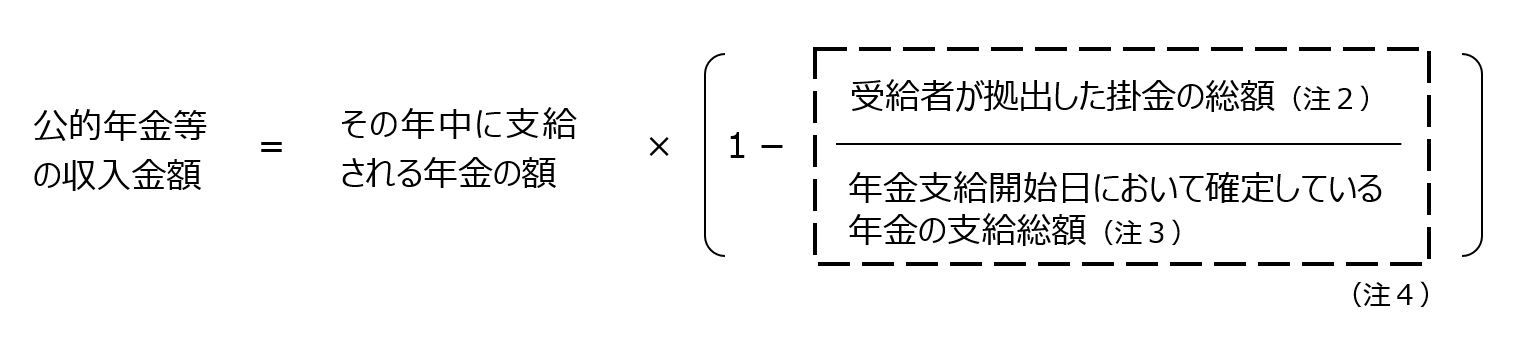

この場合の公的年金等の収入金額は、次の方法により計算した金額になります。

(注1)各年分の収入金額から控除した掛金相当額の累計額が、受給者が実際に拠出した掛金の総額を超えることとなった場合には、その超える部分の金額は収入金額から控除することはできません。

(注2)拠出した掛金が各人ごとに区分経理されている場合において、各人の掛金に対応する運用益が、その者に係る年金の原資に繰り入れられたものであるときは、本人が拠出した掛金として、受給者が拠出した掛金の総額に加算します。

(注3)支給開始日において年金の支給総額が確定していない場合は、支給総額の見込額で計算します。支給総額の見込額の計算方法は、こちら(PDF/201KB)をご参照ください。

(注4)この割合は、小数点以下2位まで算出し、3位以下を切り上げます。

具体例

<令和2年分以後>

(退職年金受給者の年齢が65歳以上で、公的年金等に係る雑所得以外の合計所得金額が1,000万円以下の場合)

・その年中に国際機関から支給された退職年金の額(注)・・・1,000,000円(1)

・退職年金の受給者が拠出した掛金の総額・・・75,000ドル(2)

・年金の支給開始日において確定している年金の支給総額・・・200,000ドル(3)

・上記以外の公的年金等・・・2,000,000円(4)

公的年金等に係る雑所得の金額は次のとおり計算します。

1 公的年金等の収入金額 [(1)×(1-(2)÷(3))]+(4)

1,000,000円 ×(1-75,000ドル÷200,000ドル)(小数点3位以下を切上げ)+ 2,000,000円 = 2,620,000円

2 公的年金等に係る雑所得の金額

2,620,000円(公的年金等の収入金額)- 1,100,000円(公的年金等控除額)= 1,520,000円(公的年金等に係る雑所得の金額)

(注) 上記(1)の退職年金が外貨建てで支払われている場合には、その支払の日における電信売買相場の仲値(いわゆるTTM)により、邦貨に換算して計算をします。

根拠法令等

所法35、所令82の3、所基通35-5、措法41の15の3、復興財確法12、13、国際連合の特権及び免除に関する条約5、専門機関の特権及び免除に関する条約6、アジア開発銀行を設立する協定56等

関連コード

- 1600 公的年金等の課税関係

- 2026 確定申告を間違えたとき

お問い合わせ先

国税に関するご相談は、国税局電話相談センター等で行っていますので、税についての相談窓口をご覧になって、電話相談をご利用ください。