No.1535 NISA制度

[令和7年4月1日現在法令等]

対象税目

所得税(配当所得、譲渡所得)

概要

NISAの概要

(1) 令和6年以降のNISA

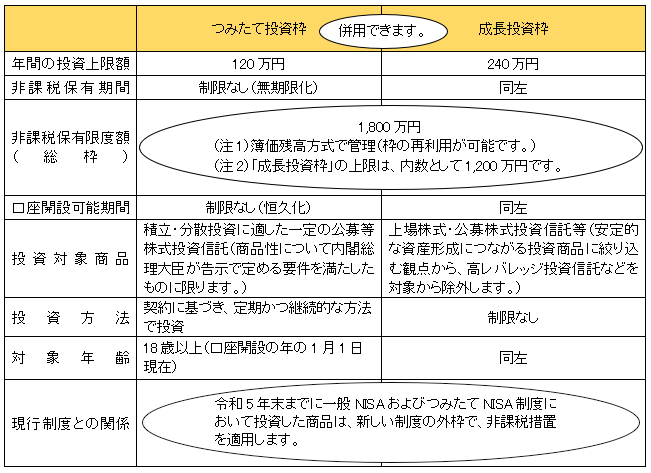

令和6年以降のNISAでは、18歳以上(口座開設の年の1月1日現在)の居住者等が、非課税口座に係る特定累積投資勘定(つみたて投資枠)及び特定非課税管理勘定(成長投資枠)で取得した上場株式等について、その配当等やその上場株式等を売却したことにより生じた譲渡益が、非課税となります。

年間投資上限額は、特定累積投資勘定(つみたて投資枠)が120万円、特定非課税管理勘定(成長投資枠)が240万円です。また、非課税保有限度額は1,800万円(内数として特定非課税管理勘定(成長投資枠)のみの上限が1,200万円)です。

(注1) 非課税とされる配当等は非課税口座を開設している金融商品取引業者等を経由して交付されるもの(株式数比例配分方式を選択したもの)に限られていますので、上場株式等の発行者から直接交付されるものは課税扱いとなります(令和5年までのNISAおよびジュニアNISAにおいても同様です。)。

(注2) 非課税口座で取得した上場株式等を売却したことにより生じた損失はないものとみなされます。したがって、その上場株式等を売却したことにより生じた損失について、特定口座や一般口座で保有する上場株式等の配当等やその上場株式等を売却したことにより生じた譲渡益との損益通算や、繰越控除をすることはできません(令和5年までのNISAおよびジュニアNISAにおいても同様です。)。

(2) 令和5年までのNISA

イ 一般NISA

一般NISAは、18歳以上(口座開設の年の1月1日現在)の居住者等を対象として、平成26年から令和5年までの間に、非課税口座で取得した上場株式等について、その配当等やその上場株式等を売却したことにより生じた譲渡益が、非課税管理勘定が設けられた日の属する年の1月1日から最長5年間非課税とされる制度です(年間投資額は120万円。)。

ロ つみたてNISA

つみたてNISAは、18歳以上(口座開設の年の1月1日現在)の居住者等を対象として、平成30年から令和5年までの間に、非課税口座で取得した一定の投資信託について、その収益の分配やその投資信託を売却したことにより生じた譲渡益が、累積投資勘定が設けられた日の属する年の1月1日から最長20年間非課税とされる制度です(年間投資額は40万円。)。

(注)令和5年までのNISAにおいて投資した商品は、令和6年以降のNISAの外枠で、引き続き非課税の対象となります。

ジュニアNISAの概要

ジュニアNISAは、18歳未満(口座開設の年の1月1日現在)またはその年に出生した居住者等を対象として、平成28年から令和5年までの間に、未成年者口座で取得した上場株式等について、その配当等やその上場株式等を売却したことにより生じた譲渡益が、非課税管理勘定が設けられた日の属する年の1月1日から最長5年間非課税とされる制度です(年間投資額は80万円)。

各NISA制度に関する各種情報については、NISAに関する情報をご覧ください。

根拠法令等

措法9の8、9の9、37の14、37の14の2等

関連リンク

◆パンフレット・手引き

◆金融庁ホームページ

お問い合わせ先

国税に関するご相談は、国税局電話相談センター等で行っていますので、税についての相談窓口をご覧になって、電話相談をご利用ください。