No.5405 資本的支出後の減価償却資産の償却方法等

[令和7年4月1日現在法令等]

対象税目

法人税

概要

原則

減価償却資産に対して資本的支出を行った場合、その資本的支出は、その支出金額を固有の取得価額として、資本的支出の対象資産である既存減価償却資産本体(以下「旧減価償却資産」といいます。)と種類および耐用年数を同じくする新たな減価償却資産(以下「追加償却資産」といいます。)を取得したものとして、その種類と耐用年数に応じて償却を行うこととなります。

一方、旧減価償却資産については、この資本的支出を行った後においても、現に採用されている償却方法による償却を継続して行うこととなります。

平成19年3月31日以前に取得をされた減価償却資産に資本的支出を行った場合

平成19年3月31日以前に取得をされた減価償却資産に対して資本的支出を行った場合には、その資本的支出を行った事業年度(以下「資本的支出事業年度」といいます。)において、その資本的支出の金額を旧減価償却資産の取得価額に加算して償却を行う方法も認められます。ただし、この方法による場合には、旧減価償却資産の種類、耐用年数および償却方法に基づいて、加算を行った資本的支出部分を含めた減価償却資産全体の償却を行うこととなります。

(注) 一旦、資本的支出部分を加算した減価償却資産全体について、資本的支出事業年度に償却費の計上を行った場合には、その翌事業年度以後において、その資本的支出を上記の「原則」の新たに取得をしたものとして償却する方法は採用できません。

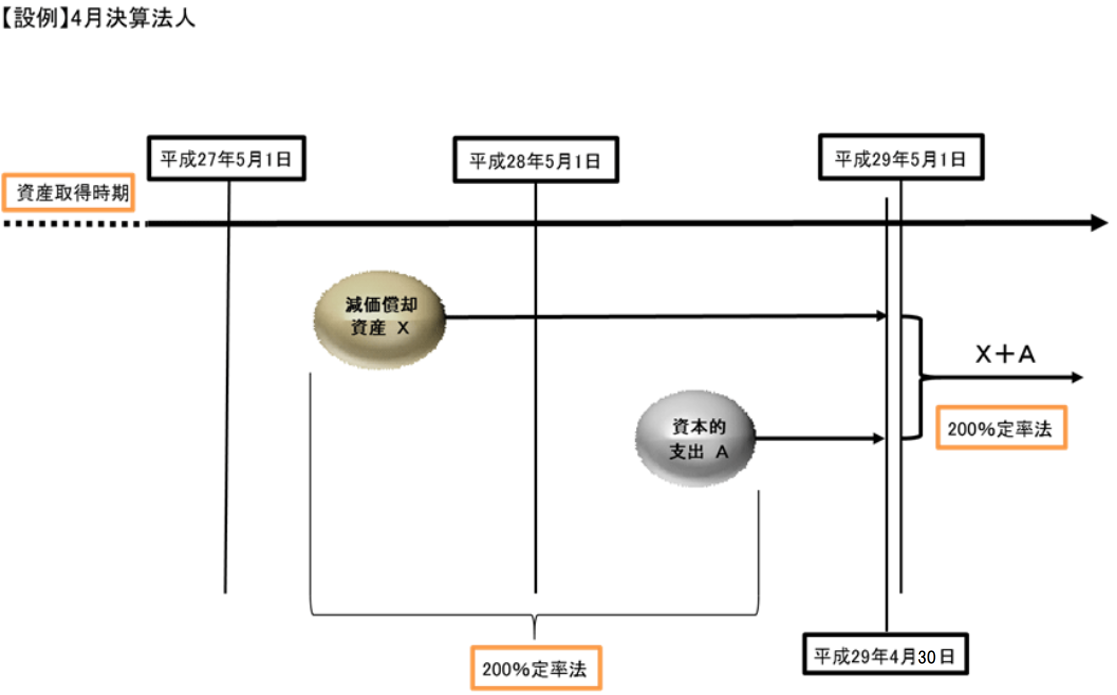

平成24年4月1日以後に取得をされた減価償却資産(定率法適用)に資本的支出を行った場合

法人の有する減価償却資産について定率法を採用している場合には、適用される償却率が同じ旧減価償却資産と追加償却資産については、資本的支出事業年度の翌事業年度開始の時において、その旧減価償却資産の帳簿価額と追加償却資産の帳簿価額との合計額を取得価額とする一の減価償却資産を新たに取得したものとすることができます。この場合、新たに取得したものとされる一の減価償却資産については、翌事業年度開始の日を取得日として、旧減価償却資産の種類および耐用年数に基づいて償却を行うこととなります。

なお、平成19年4月1日から平成24年3月31日までの間に取得された旧減価償却資産に対して、資本的支出を行った場合には、旧減価償却資産は250%定率法、追加償却資産は200%定率法により、それぞれ異なる償却率が適用されるため、この特例の適用はありません。

(注) 一旦、資本的支出部分を含めて減価償却資産全体に対して、資本的支出事業年度の翌事業年度において償却費の計上を行った場合には、その翌々事業年度以後において、その資本的支出を上記の「原則」の新たに取得をしたものとして償却する方法は採用できません。

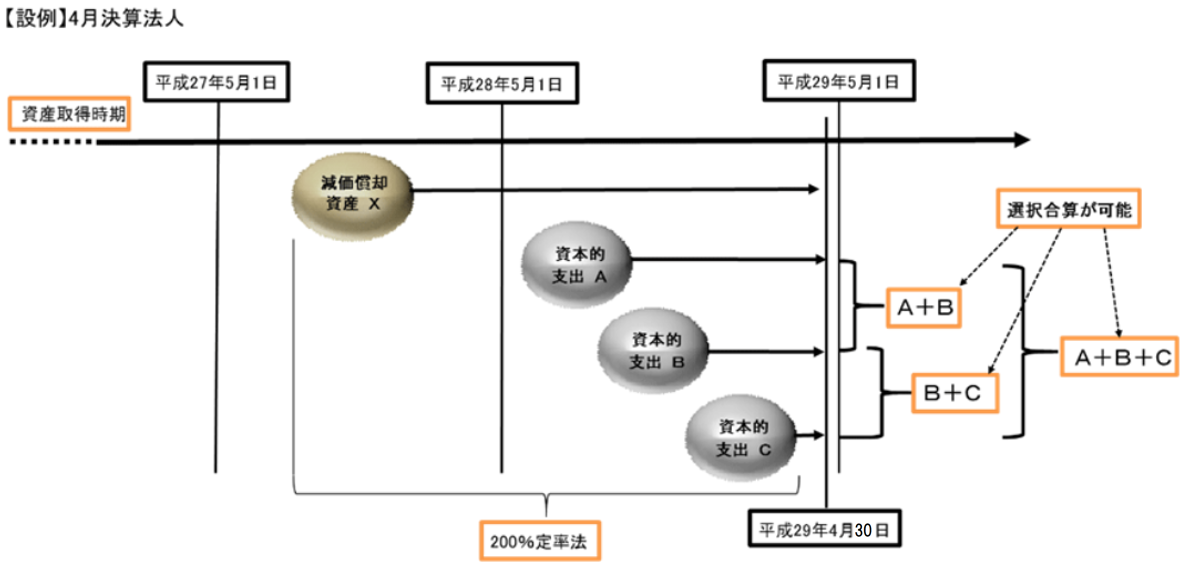

同一事業年度内に複数回の資本的支出を行った場合

同一事業年度内に減価償却資産に対して行った資本的支出が複数回ある場合に、その各資本的支出について定率法を採用し、かつ、上記の「平成24年4月1日以後に取得をされた減価償却資産に資本的支出を行った場合」の適用を受けないときは、その資本的支出事業年度の翌事業年度開始の時において、その資本的支出のうち種類および耐用年数を同じくするもののその事業年度開始の時の帳簿価額の合計額を取得価額とする一の減価償却資産を新たに取得したものとすることができます。

この場合、新たに取得したものとされる一の減価償却資産については、翌事業年度開始の日を取得日として、旧減価償却資産と同じ種類および耐用年数に基づいて償却を行うこととなります。

(注1) 旧減価償却資産と合算した資本的支出については、資本的支出事業年度の翌々事業年度以後において、他の資本的支出との合算は選択できません。

(注2) 他の資本的支出と合算した資本的支出については、その資本的支出事業年度の翌々事業年度において、旧減価償却資産本体との合算は選択できません。

(注3) 旧減価償却資産に合算する複数の資本的支出の組合せ、または資本的支出間の合算の組合せは選択的に行うことができます。ただし、一旦合算した組合せで翌事業年度に償却費の計上を行った場合には、翌々事業年度以後において、他の合算の組合せに変更することはできません。

根拠法令等

旧法令55、59、法令48、48の2、54、55、59、132、法基通7-3-15の4、耐通1-1-2

お問い合わせ先

国税に関するご相談は、国税局電話相談センター等で行っていますので、税についての相談窓口をご覧になって、電話相談をご利用ください。