退職所得の計算方法

◎ 退職所得を申告する場合は、次の式で計算します。

- ● 一般退職手当等(特定役員退職手当等以外の退職金)のみの場合

- (一般退職手当等の収入金額−退職所得控除額※1)×0.5

- ● 特定役員退職手当等(役員等としての勤続年数が5 年以下である方が支払を受ける退職金のうち、その役員等としての勤続年数に対応する退職金として支払を受ける退職金)のみの場合

- 特定役員退職手当等の収入金額−退職所得控除額※1

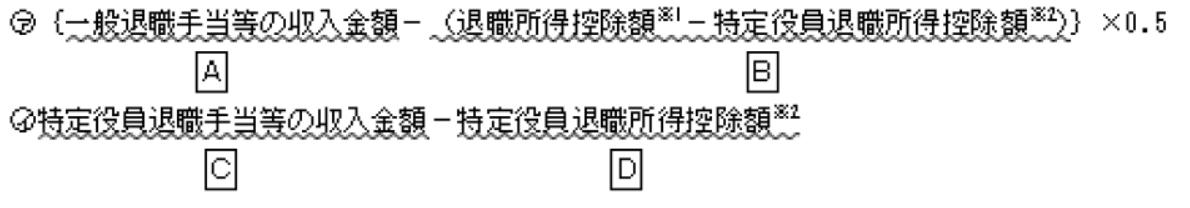

- ● 一般退職手当等と特定役員退職手当等の両方がある場合(㋐+㋑)

- なお、次の(1)又は(2)に当てはまるときは、上記によらず次によります。

- (1) A<Bのとき

- (特定役員退職手当等の収入金額+一般退職手当等の収入金額)−退職所得控除額※1

- (2) C<Dのとき

- {一般退職手当等の収入金額−(退職所得控除額※1−特定役員退職手当等の収入金額)}×0.5

- ※1 退職所得控除額は、次のとおりです。

- ● 勤続年数が20年までの場合

- 40万円×勤続年数(80万円より少ないときは80万円)

- ● 勤続年数が20年を超える場合

- 70万円×勤続年数−600万円

- 障害者となったことにより退職した場合は、上記で計算した金額に100 万円を加算します。

- ※2 特定役員退職所得控除額は、次のとおりです。

- ● 特定役員退職手当等に係る勤続期間と一般退職手当等に係る勤続期間の重複がない場合

- 40万円×特定役員等勤続年数

- ● 特定役員退職手当等に係る勤続期間と一般退職手当等に係る勤続期間の重複がある場合

- 40万円×(特定役員等勤続年数−重複勤続年数)+20万円×重複勤続年数

◎ 退職所得の収入金額と退職所得控除額については、申告書第三表「○ 退職所得に関する事項」欄に記載し、特定役員退職手当等がある場合には、その収入金額と退職所得控除額を上段に括弧書きで内書きしてください。