�ߘa7�N���N�������̂������i�菇�Ȃǂ̐����j

�ߘa�V�N���̔N�������ɂ����ẮA��b�T���̌��������ɂ����ӂ��������I

�@���̂悤�Ȍ����������s���Ă��܂��B

- �u��b�T���v��u���^�����T���v�̌�����

- �u�}�{�e�����̏����v���v�̉���

- �u����e�����ʍT���v�̑n��

�ڂ����́A�u�N�������̂������v�́u��N�Ɣ�ׂĕς�����_�iPDF/1,721KB�j�v�����m�F���������B

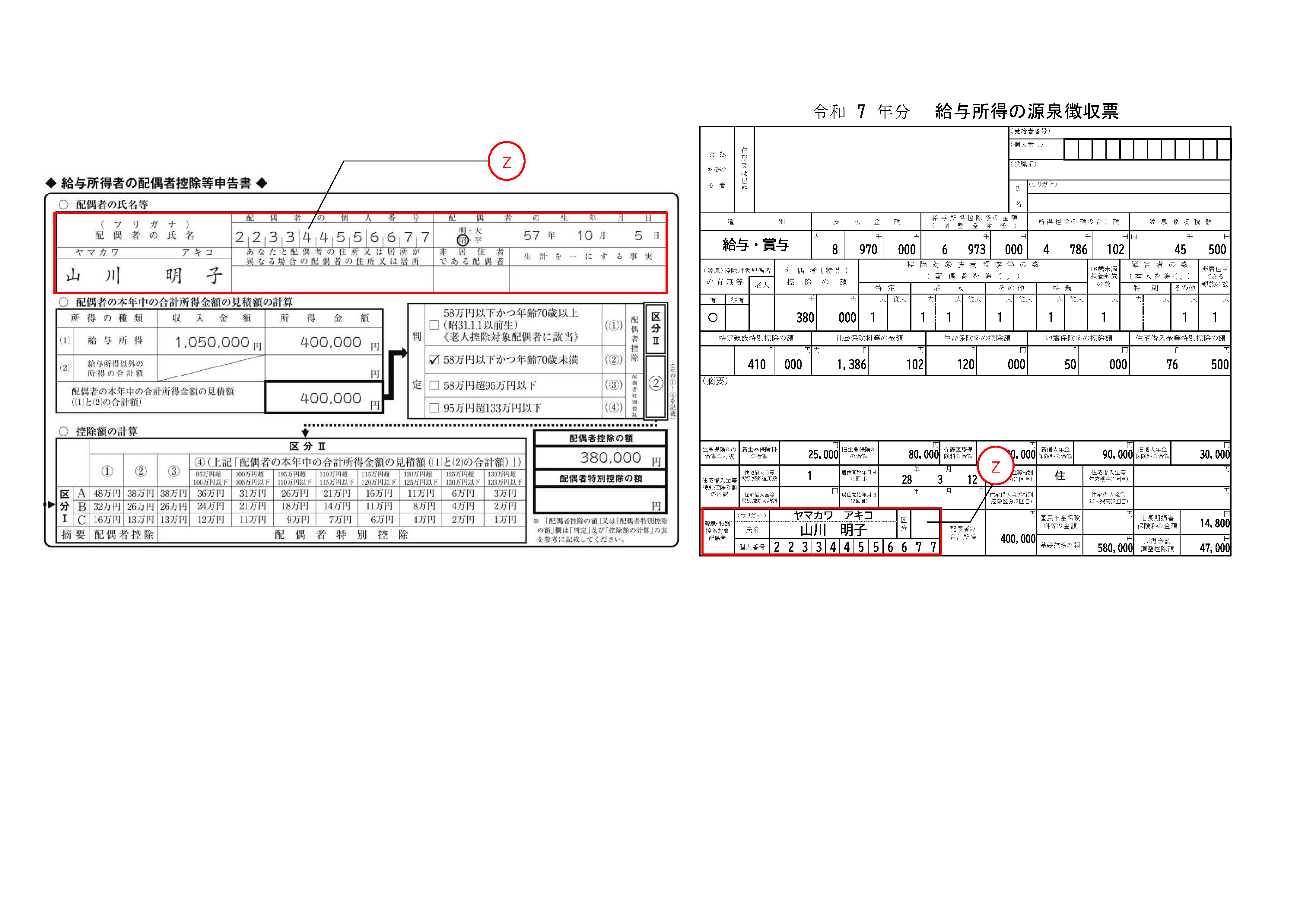

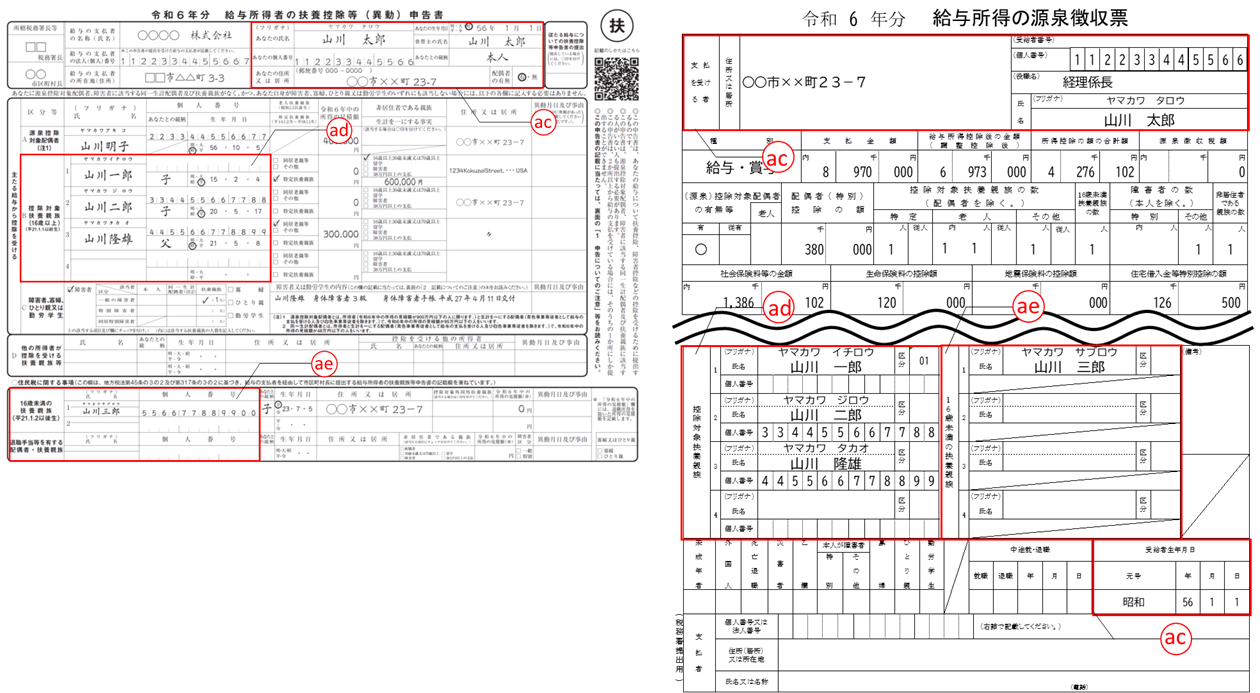

�}�{�T�����i�ٓ��j�\�����̎Ɠ��e�̊m�F

���@�u�N�������̂������v��10�y�[�W���炲�����������B

���@�L�ڂ̂������ɂ��Ă��L�ڗ����������iYouTube�u���Œ�����`�����l���v�i�O���T�C�g�j�j���������������B

���^�����҂́u�}�{�T�����\�����v���A���̔N�̍ŏ��̋��^�̎x��������̑O���܂łɒ�o���邱�ƂɂȂ��Ă��܂��B

�Ȃ��A�T���Ώە}�{�e���ł������l�̏A�E�A�����Ȃǂɂ��T���Ώە}�{�e���̐������������ꍇ�ȂǁA�N�̒��r�Łu�}�{�T�����\�����v�̋L�ړ��e�ɕύX���������ꍇ�ɂ́A���̓s�x�A�u�ٓ��\�����v���o���邱�ƂɂȂ��Ă��܂��B

�܂��A�{�N�͔N�̒��r�ŕ}�{�T�����̑ΏۂƂȂ�}�{�e���̏����v���̈��グ�Ȃǂ̉������s���Ă��܂��B�����ɂ��V���ɕ}�{�e����L���邱�ƂƂȂ����ꍇ�Ȃǂɂ��A�u�ٓ��\�����v���o���邱�ƂƂȂ�܂��̂ŁA�����ӂ��������B

�N�������ɂ����ẮA�}�{�T�����\�����̏��A�}�{�T�����̊z�i�}�{�T���A��Q�ҍT���A�Ǖw�T���A�ЂƂ�e�T���A�ΘJ�w���T���j���m�F���邱�ƂƂȂ�܂��̂ŁA�܂��\��������o����Ă��Ȃ��ꍇ��A�T���Ώە}�{�e�����Ɉٓ��������āu�ٓ��\�����v�̒�o������Ă��Ȃ��ꍇ�́A���}�ɒ�o�����Ă��炢�܂��傤�B

���^�����҂����o���ꂽ�}�{�T�����\��������A�}�{�T���A��Q�ҍT���A�Ǖw�T���A�ЂƂ�e�T���A�ΘJ�w���T���ɊY������l�����邩�ǂ������m�F���܂��B

���@�T���Ώە}�{�e���A����}�{�e���A�V�l�}�{�e���A�����V�e���A��Q�ҁi���ʏ�Q�ҁj�A�������ʏ�Q�ҁA�Ǖw�A�ЂƂ�e�A�ΘJ�w���A���O���Z�e���Ȃǂ̗p��̐����ɂ��Ă��u�e��T���z�̊m�F�v���������������B

�y�ݗ�z

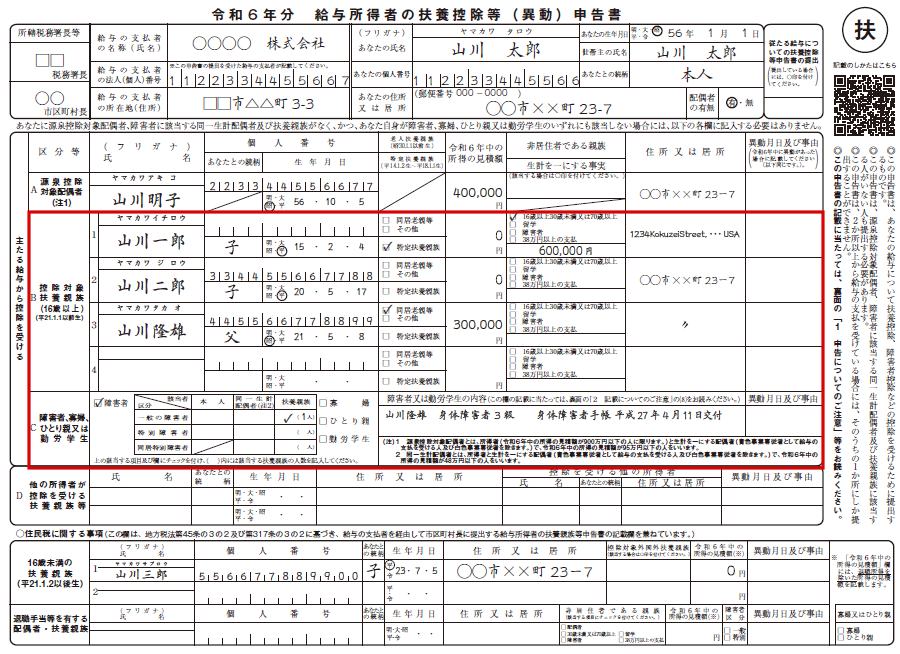

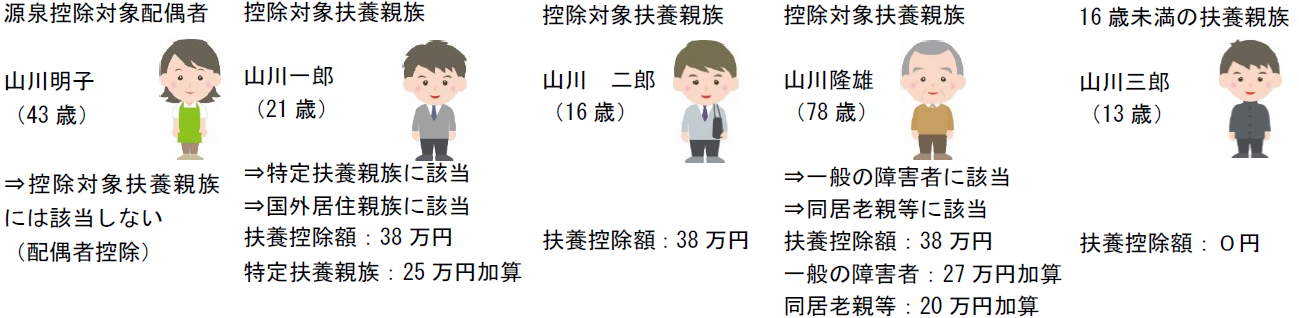

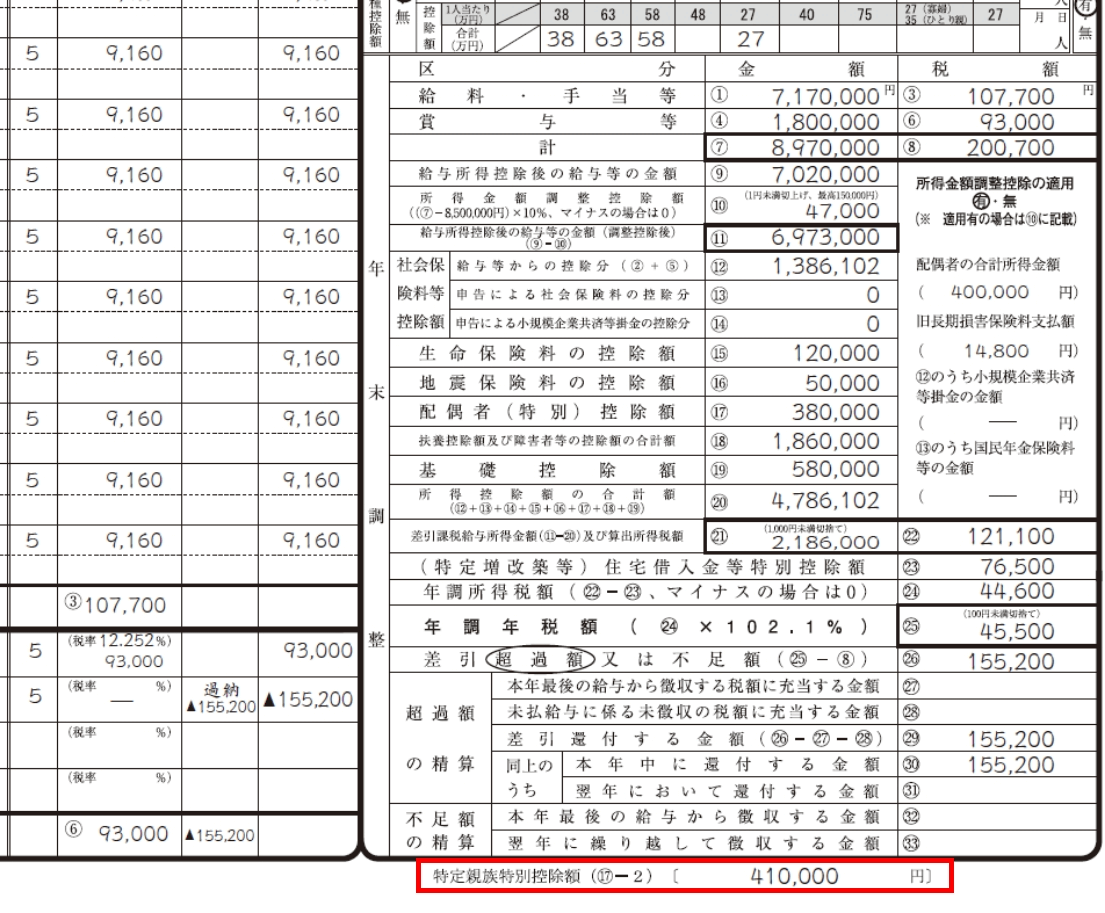

�k�}�{�T�����\�����l

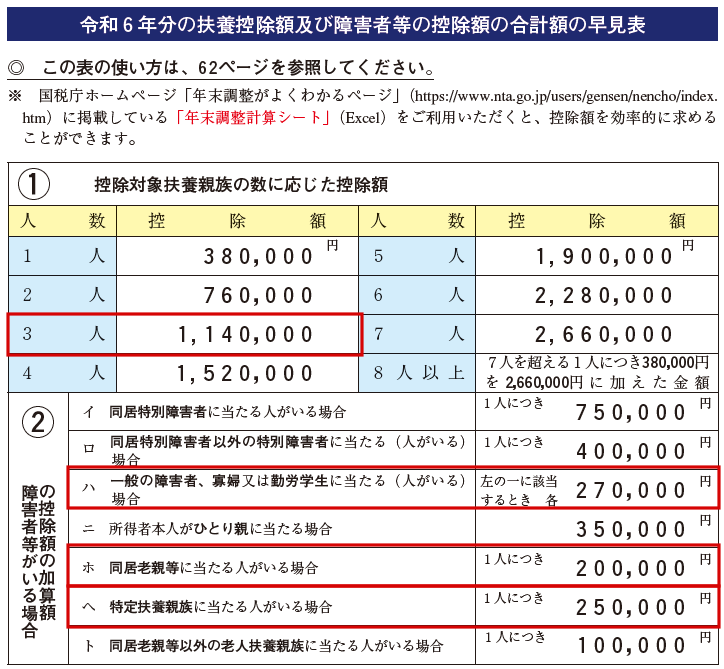

���̏ꍇ�A��ʂ̍T���Ώە}�{�e�����R�l�ŁA����}�{�e���ƈ�ʂ̏�Q�҂Ɠ����V�e���ɓ�����l�����邽�߁A�N�������̂�������64�y�[�W�ɂ���A�u�ߘa�V�N���̕}�{�T���z�y�я�Q�ғ��̍T���z�̍��v�z�̑����\�v�ɓ��Ă͂߂�ƁA�}�{�T���z�y�я�Q�ғ��̍T���z�̍��v�z��186���~�ɂȂ�܂��B

���@��Y����͍��O���Z�e���ɊY�����邽�߁A�e���W���ދy�ё����W���ނ��o���͒���K�v������܂��B

���@�u�}�{�T���y�я�Q�ғ��̍T���z�̍��v�z�v�̌v�Z���ȒP�ɍs�����Ƃ��ł���u�N�������v�Z�V�[�g�v�iExcel�j������������_�E�����[�h�ł��܂��B

���߂��T���z186���~�͌������![]() ���ɋL�ڂ��܂��B

���ɋL�ڂ��܂��B

�k������l

���Q�l�F�}�{�T�����̊z��

���@�`�F�b�N����

���@�}�{�T�����\�������o�ł���l�ŁA��o�R��ƂȂ��Ă���l�͂��܂��B

���@�{�N���ɍT���Ώە}�{�e�����Ɉٓ����������l�i�}�{�e�����������v���̉����ɂ��V�����}�{�T�����̑ΏۂƂȂ��}�{�e������L���邱�ƂƂȂ����l���܂݂܂��B�j�ɂ��āA�}�{�T�����ٓ��\��������o����Ă��܂����B

���@�T���Ώە}�{�e���A��Q�ҍT���̑ΏۂƂȂ铯�ꐶ�v�z��҂̍��v�������z��58���~�ȉ��ƂȂ��Ă��܂����B

���@����}�{�e���A�V�l�}�{�e�����̔���͐������s���Ă��܂����B

���@�}�{�T���̑ΏۂƂȂ�����}�{�e���ƁA����e�����ʍT���̑ΏۂƂȂ�����e���̔���͐������s���Ă��܂����B

���@�T���Ώە}�{�e���̔N���16�Έȏ�i����22�N�P���P���ȑO���j�ƂȂ��Ă��܂����B

���@�T���Ώە}�{�e���A��Q�ҍT���̑ΏۂƂȂ铯�ꐶ�v�z��҂������Җ{�l�ƕʋ����Ă���ꍇ�A���̏����҂��T���Ώە}�{�e�����ɏ�ɐ�����̑������s���ȂǁA���v����ɂ��鎖��������܂����B

���@�Ǖw�A�ЂƂ�e�̔���͐������s���Ă��܂����B

���@�T���Ώێ҂����O���Z�e���ł���ꍇ�A�e���W���ށi���̏ꍇ�ɂ͐e���W���ނɉ����ė��w�r�U�����ށj�y�ё����W���ށi���̏ꍇ�ɂ�38���~�������ށj�̒�o���͒��܂������B

��b�T���\�����̎Ɠ��e�̊m�F

���@�u�N�������̂������v��18�y�[�W���炲�����������B

���@�L�ڂ̂������ɂ��Ă��L�ڗ����������iYouTube�u���Œ�����`�����l���v�i�O���T�C�g�j�j���������������B

�u��b�T���v�Ƃ́A�����҂̍��v�������z��2,500���~�ȉ��ł���ꍇ�ɁA���̏����҂̍��v�������z�ɉ����čő�95���~���T���������̂ł��B

���@�ߘa�V�N���̔N�������ɂ����ẮA��b�T������������Ă��܂��̂ŁA�T���z�̌v�Z�ɂ����ӂ��������B

�N�������ɂ������u��b�T���v��K�p���邽�߂ɂ́A���^�����҂���u��b�T���\�����v��K����o���Ă��������K�v������܂��B

�u��b�T���\�����v�̒�o�R��ɒ��ӂ��Ă��������I

�k��b�T���\�����l

�y�ݗ�z

���̏ꍇ�A�u��b�T���̊z�v����58���~�ƋL�ڂ���Ă��܂��̂ŁA�������![]() ���ɂ͊�b�T���̊z58���~��]�L���܂��B

���ɂ͊�b�T���̊z58���~��]�L���܂��B

�k������l

���@�`�F�b�N����

���@��b�T���̓K�p����l�����b�T���z���L�ڂ��ꂽ��b�T���\�����̒�o���܂������B

���@�����҂̍��v�������z�ɉ����Ċ�b�T���z�̌v�Z���������s���Ă��܂����B

�z��ҍT�����\�����̎Ɠ��e�̊m�F

���@�u�N�������̂������v��19�y�[�W���炲�����������B

���@�L�ڂ̂������ɂ��Ă��L�ڗ����������iYouTube�u���Œ�����`�����l���v�i�O���T�C�g�j�j���������������B

�u�z��ҍT���v�Ƃ́A���^�����Җ{�l�̍��v�������z��1,000���~�ȉ��ŁA���̋��^�����Җ{�l�Ɛ��v����ɂ���z��҂̍��v�������z��58���~�ȉ��ł���ꍇ�Ɏ���T���ł��B

�u�z��ҍT���v�́A���^�����Җ{�l�̍��v�������z�ɉ�����38���~�����x�Ƃ��čT������܂��B

�Ȃ��A�z��҂�70�Έȏ�̏ꍇ�́A�u�V�l�T���Ώ۔z��ҁv�ƂȂ�A48���~�����x�Ƃ��čT������܂��B

�u�z��ғ��ʍT���v�Ƃ́A���^�����Җ{�l�̍��v�������z��1,000���~�ȉ��ŁA���̋��^�����Җ{�l�Ɛ��v����ɂ���z��҂̍��v�������z��58���~���A133���~�ȉ��ł���ꍇ�Ɏ���T���ł��B

�u�z��ғ��ʍT���v�́A���^�����Җ{�l�̍��v�������z�Ɣz��҂̍��v�������z�ɉ�����38���~�����x�Ƃ��čT������܂��B

�N�������ɂ����āu�z��ҍT���v���́u�z��ғ��ʍT���v���邽�߂ɂ́A���^�����҂���u�z��ҍT�����\�����v��K����o���Ă��������K�v������܂��B

�k�z��ҍT�����\�����l

�y�ݗ�z

���̏ꍇ�A�u�z��ҍT���̊z�v����38���~�ƋL�ڂ���Ă���A�u�z��҂̖{�N���̍��v�������z�̌��ϊz�v���ɂ�40���~�ƋL�ڂ���Ă��܂��̂ŁA�������![]() ���ɂ͔z��ҍT���̊z38���~��]�L���A�u�z��҂̍��v�������z�v���ɂ�40���~�Ɠ]�L���܂��B

���ɂ͔z��ҍT���̊z38���~��]�L���A�u�z��҂̍��v�������z�v���ɂ�40���~�Ɠ]�L���܂��B

���@���^�����҂̍��v�������z�̌��ϊz��1,000���~����ꍇ�́A�z��ҍT�����͔z��ғ��ʍT�����邱�Ƃ��ł��܂���B

�k������l

���@�`�F�b�N����

���@�z��ҍT�����͔z��ғ��ʍT���̓K�p����ꍇ�A�����Җ{�l�̍��v�������z�́A1,000���~�ȉ��ł����B

���@�z��҂̍��v�������z�����łȂ��A�����҂̍��v�������z�ɉ����Ĕz��ҍT���z�A�z��ғ��ʍT���z�̌v�Z���������s���Ă��܂����B

���@�z��҂����O���Z�e���ł���ꍇ�A�e���W���ދy�ё����W���ނ̒�o���͒��܂������i�}�{�T�����\�������o����ۂɁA�e���W���ނ��o���͒��Ă���ꍇ�́A�e���W���ނ̒�o���͕͒s�v�ł��B�j�B

����e�����ʍT���\�����̎Ɠ��e�̊m�F

���@�u�N�������̂������v��20�y�[�W���炲�����������B

���@�L�ڂ̂������ɂ��Ă��L�ڗ����������iYouTube�u���Œ�����`�����l���v�i�O���T�C�g�j�j���������������B

�u����e�����ʍT���v�Ƃ́A�����҂����v����ɂ���N��19�Έȏ�23�Ζ����̐e���ŁA���v�������z��58���~��123���~�ȉ��ł���l�i����e���j��L����ꍇ�Ɏ���T���ł��B

�u����e�����ʍT���v�́A����e���̍��v�������z�ɉ����A����e���P�l�ɂ�63���~�����x�Ƃ��čT������܂��B

�N�������ɂ����āu����e�����ʍT���v���邽�߂ɂ́A���^�����҂���u����e�����ʍT���\�����v��K����o���Ă��������K�v������܂��B

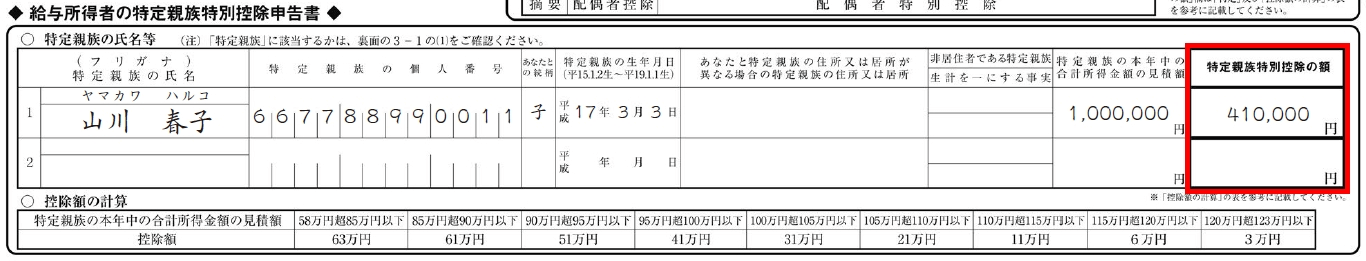

�k����e�����ʍT���\�����l

�y�ݗ�z

���̏ꍇ�A�u����e�����ʍT���̊z�v����41���~�ƋL�ڂ���Ă��܂��̂ŁA������̇P�|�Q���ɓ���e�����ʍT���̊z41���~��]�L���܂��B

���@�Ȃ��A�ߘa�U�N�X�����獑�Œ��z�[���y�[�W�Ɍf�ڂ��Ă���u�ߘa�V�N���@������v�́A����e�����ʍT���̓K�p������ꍇ�̌v�Z�ɑΉ����Ă��܂���B���̂��߁A����e�����ʍT���̓K�p������ꍇ�ŁA���̌�������g�p����Ƃ��́A���}�̂悤�ɗ]��������p����Ȃǂ��Ă��������B

�k������l

���@�`�F�b�N����

���@����e���͔N��19�Έȏ�23�Ζ����i����15�N�P���Q���`����19�N�P���P�����j�ŁA���v�������z��58���~��123���~�ȉ��ƂȂ��Ă��܂����B

���@����e���̍��v�������z�ɉ����ē���e�����ʍT���z�̌v�Z���������s���Ă��܂����B

���@����e�������O���Z�e���ł���ꍇ�A�e���W���ދy�ё����W���ނ̒�o���͒��܂������i�}�{�T�����\�������o����ۂɁA�e���W���ނ��o���͒��Ă���ꍇ�́A�e���W���ނ̒�o���͕͒s�v�ł��B�j�B

�������z�����T���\�����̎Ɠ��e�̊m�F

���@�u�N�������̂������v��21�y�[�W���炲�����������B

���@�L�ڂ̂������ɂ��Ă��L�ڗ����������iYouTube�u���Œ�����`�����l���v�i�O���T�C�g�j�j���������������B

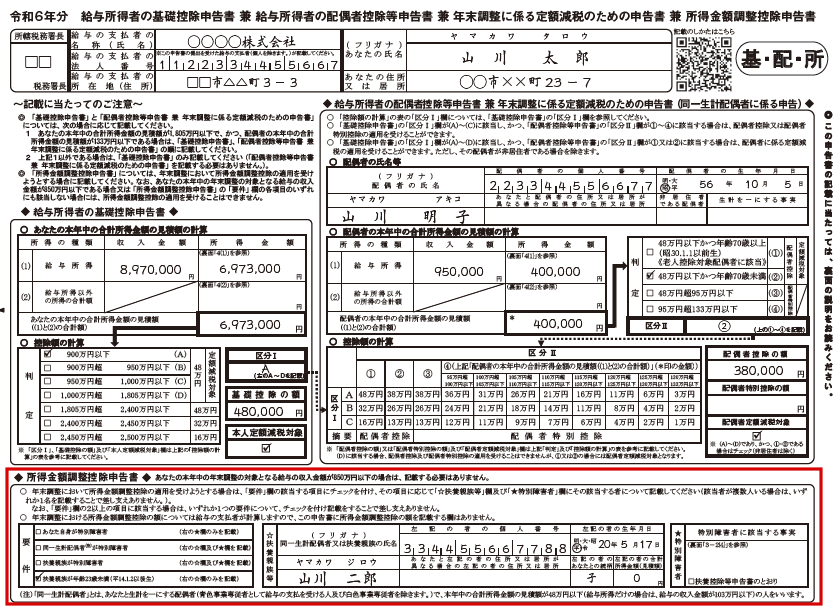

�u�������z�����T���v�Ƃ́A�N�������̑ΏۂƂȂ鋋�^�̎������z��850���~����l���A23�Ζ����̕}�{�e����L����ꍇ��A�����Җ{�l�����ʏ�Q�҂ł���ꍇ�A���͕}�{�e���⓯�ꐶ�v�z��҂����ʏ�Q�҂ł���ꍇ�ɓK�p�����T���ł��B�N�������ɂ����āu�������z�����T���v��K�p���邽�߂ɂ́A���^�����҂���u�������z�����T���\�����v��K����o���Ă��������K�v������܂��B

�T���z�͋��^�̎x���҂����̌v�Z���ɂ��v�Z���A15���~�����x�Ƃ��ċ��^�����̋��z����T�����܂��B

�k�������z�����T���\�����l

�y�ݗ�z

���̏ꍇ�A�N�������̑ΏۂƂȂ鋋�^�̎������z���W�X�V���~�i���j�ł��̂ŁA�W�T�O���~���Ă���A�u�v���v���́u�}�{�e�����N��Q�R�Ζ����v�Ƀ`�F�b�N������A�u�}�{�e�����v���ɂ͓�Y����̎����Ȃǂ��L�ڂ���Ă��܂��̂ŁA�������z�����T���̓K�p���邱�Ƃ��ł��܂��B

�������z�����T���z�́A�N�������̑ΏۂƂȂ鋋�^�̑��z���v�Z������Ɍv�Z���܂��̂ŁA�u�������z�����T���\�����v���m�F���A�T���̓K�p������ꍇ�͌�����ɏ������z�����T���̓K�p������|���L�ڂ��Ă����ƕ֗��ł��B

�������z�����T���̓K�p������ꍇ�́A�������z�����T���z���������![]() ���Ōv�Z���܂��B

���Ōv�Z���܂��B

���@��L�̐ݗ�ł́A�ꂩ�����狋�^�̎x�����Ă��邱�Ƃ�O��Ƃ��Ă��܂��B��b�T���\�����̋��^�����̗��́A�N�������̑ΏۂƂȂ�Ȃ����̎x���҂���̋��^�ɂ��Ă��L�ڂ��邱�ƂƂ���Ă��܂��̂ł����ӂ��������B

�k������l

���@�`�F�b�N����

���@�N�������̑ΏۂƂȂ鋋�^�̎������z��850���~����l����A�������L�ڂ��ꂽ�\�����̒�o���Ă��܂����B

�ی����T���\�����̎Ɠ��e�̊m�F

���@�u�N�������̂������v��22�y�[�W���炲�����������B

���@�L�ڂ̂������ɂ��Ă��L�ڗ����������iYouTube�u���Œ�����`�����l���v�i�O���T�C�g�j�j���������������B

�����ی�����n�k�ی����ɂ��Ắu�ی����T���\�����v�Ɋ�Â��čT�����s���܂��B�܂��A�Љ�ی����⏬�K�͊�Ƌ��ϓ��|���̂����A�����̋��^���獷��������Ă��Ȃ��ی������ŁA���^�����Җ{�l�����ڎx�������ی������ɂ��Ă��A�u�ی����T���\�����v�Ɋ�Â��čT�����s���܂��B

���@�����ی����T��

�x�������ی������A

- ��ʂ̐����ی����i�V�_��E���_��j

- �l�N���ی����@�i�V�_��E���_��j

- ����Õی���

�̂�����ɊY�����邩�́A�����ی���ЂȂǂ����s�����ؖ����ނŊm�F���邱�Ƃ��ł��܂��B

���@�V�_��Ƌ��_��̑o���ɉ������Ă���ꍇ�́A���_��̎x���ی������̋��z�ɂ���čT���z�̌v�Z���@���ς��܂��B

- ���_��̕ی������U���~���̏ꍇ�F���_��̎x���ی������̋��z�Ɋ�Â��Čv�Z�����T���z�i�ō��T���~�j

- ���_��̕ی������U���~�ȉ��̏ꍇ�F�V�_��Ƌ��_���Ōv�Z�����ꍇ�̍T���z�i�ō��S���~�j

�܂��A��ʂ̐����ی����̍T���z�A�l�N���ی����̍T���z�y�щ���Õی����̍T���z�̍��v��12���~�����Ƃ��Ă��A�����ی����T���z�͍ō�12���~�ƂȂ�܂��B

�k�ؖ����ށl

�u�ی����T���\�����v���o����ۂ́A���_��̈�ʂ̐����ی����ň�̌_��̕ی����̋��z��9,000�~�ȉ��ł�����̂������A�ؖ����ނ̓Y�t�����K�v�ƂȂ�܂��̂Œ��ӂ��Ă��������B

���@�n�k�ی����T��

�n�k�ی����ɌW��T���z�͍ō��T���~�ł��B

���������Q�ی����ɌW��T���z�́A�ō��P��5,000�~�ł��B

��̌_��Ɋ�Â��ی�����|�����A�n�k�ی����Ƌ��������Q�ی����̂�����ɂ��Y������ꍇ�ɂ́A�����ꂩ�����I�����Ēn�k�ی����T���̌v�Z���s���܂��B

�܂��A�n�k�ی����T���z�́A�n�k�ی����̍T���z�ƁA���������Q�ی����̍T���z�Ƃ����킹�āA�ō��T���~�ƂȂ�܂��B

�k�ؖ����ށl

�u�ی����T���\�����v���o����ۂ́A�x�������ی����̊z�ɊW�Ȃ��A�ی������x���������Ƃ̏ؖ����ނ��K�v�ł��B

���@�Љ�ی����T���y�я��K�͊�Ƌ��ϓ��|���T��

�����̋��^���獷��������Ă��Ȃ��ی������Ŗ{�l�����ڎx�������ی������ɂ��Ă��A���̑S�z���T�����邱�Ƃ��ł��܂��B

�k�ؖ����ށl

�{�l�����ڎx�������ی������Ŏ��̂���

- �Љ�ی����T��

- ���K�͊�Ƌ��ϓ��|��

�����N���y�э����N������ɌW��ی����E�|��

�S�Ă̊|��

���@�ؖ����ނ̒�o���͒ɂ��ā@��

�ی����T���\�����ɋL�ڂ��ׂ�������d�q�f�[�^�ɂ�苋�^�̎x���҂ɒ���ꍇ�ɂ́A���̕ی����T���\�����ɓY�t���ׂ��ؖ����ނ̒�o���͒ɑウ�āA���̏ؖ����ނɋL�ڂ����ׂ�������ی����T���\�����ɋL�ڂ��ׂ������ƕ����ēd�q�f�[�^�ɂ�苋�^�̎x���҂ɒ��邱�Ƃ��ł��܂��B

�ihttps://www.nta.go.jp/users/gensen/nenmatsu/nencho_01.htm�j

�y�ݗ�z

�k�ی����T���\�����l

���̏ꍇ�A�����ی����T���́u�����ی����T���z�v�i![]() �{

�{![]() �{

�{![]() �j�v����12���~�ƋL�ڂ���Ă��܂��̂ŁA���̋��z��������̇N���ɓ]�L���܂��B

�j�v����12���~�ƋL�ڂ���Ă��܂��̂ŁA���̋��z��������̇N���ɓ]�L���܂��B

���Ɂu�n�k�ی����T���z�v���ɂT���~�ƋL�ڂ���Ă���A�u���������Q�ی����̋��z�̍��v�z�v���ɂ͂P��4,800�~�ƋL�ڂ���Ă��܂��̂ŁA�������![]() ���ɂ͒n�k�ی����T���z�T���~��]�L���A�u���������Q�ی����x���z�v���ɂ͂P��4,800�~��]�L���܂��B

���ɂ͒n�k�ی����T���z�T���~��]�L���A�u���������Q�ی����x���z�v���ɂ͂P��4,800�~��]�L���܂��B

�k������l

���@�`�F�b�N����

�k�����ی����T���l

���@�\�����ꂽ�ی����́A�����Җ{�l���x���������̂ł����B

���@���z������]���⊄�߂��������ߋ��́A�x�������ی����̊z���獷��������Ă��܂����B

���@�V�����ی����A�������ی����A����Õی����A�V�l�N���ی����A���l�N���ی����̋敪��K���ɂ��A�T���z�̌v�Z������������Ă��܂����B

���@�ی������x���������Ƃ�������ؖ����ނ�����܂����B

- �������ی����c��_��̎x���ی�����9,000�~���̂���

- �������ی����ȊO�̂��́c�S�Ă̎x���ی���

�k�n�k�ی����T���l

���@�����Җ{�l���͖{�l�Ɛ��v����ɂ���e�������L���ď펞���Z���Ă���Ɖ��₱���̐l�����L���Ă��鐶���ɒʏ�K�v�ȉƍ���ی��̖ړI�Ƃ��Ă��܂����B

���@�n�k�ی����Ƌ��������Q�ی����̋敪������������Ă��܂����B

���@�ی������x���������Ƃ�������ؖ����ނ�����܂����B

�k�Љ�ی����T���l

���@�\�����ꂽ�ی����́A�Љ�ی����T���̑ΏۂƂȂ���̂ł����B

���@�����Җ{�l���͏����҂Ɛ��v����ɂ���e�������S���邱�ƂɂȂ��Ă���Љ�ی����ŏ����Җ{�l���x���������̂ł����B

- �N��������ʒ������ꂽ���ی��̕ی�����������҈�Ð��x�̕ی����́A�N���̎Ҏ��g���x���������̂ł��邽�߁A�N���̎҂ɎЉ�ی����T�����K�p����܂��B

���@�����N���̕ی������͍����N������̊|���ɂ��āA�x���������Ƃ�������ؖ����ނ�����܂����B

�i���葝���z���j�Z��ؓ��������ʍT���\�����̎Ɠ��e�̊m�F

���@�u�N�������̂������v��29�y�[�W���炲�����������B

���@�L�ڂ̂������ɂ��Ă��L�ڗ����������iYouTube�u���Œ�����`�����l���v�i�O���T�C�g�j�j���������������B

���@�ߘa�V�N���̔N����������́A�u���������v�ɂ��Z��ؓ��������ʍT���̓K�p����]�ƈ��̕������܂��B�ڂ��������[�t���b�g�iPDF/626KB�j���������������B

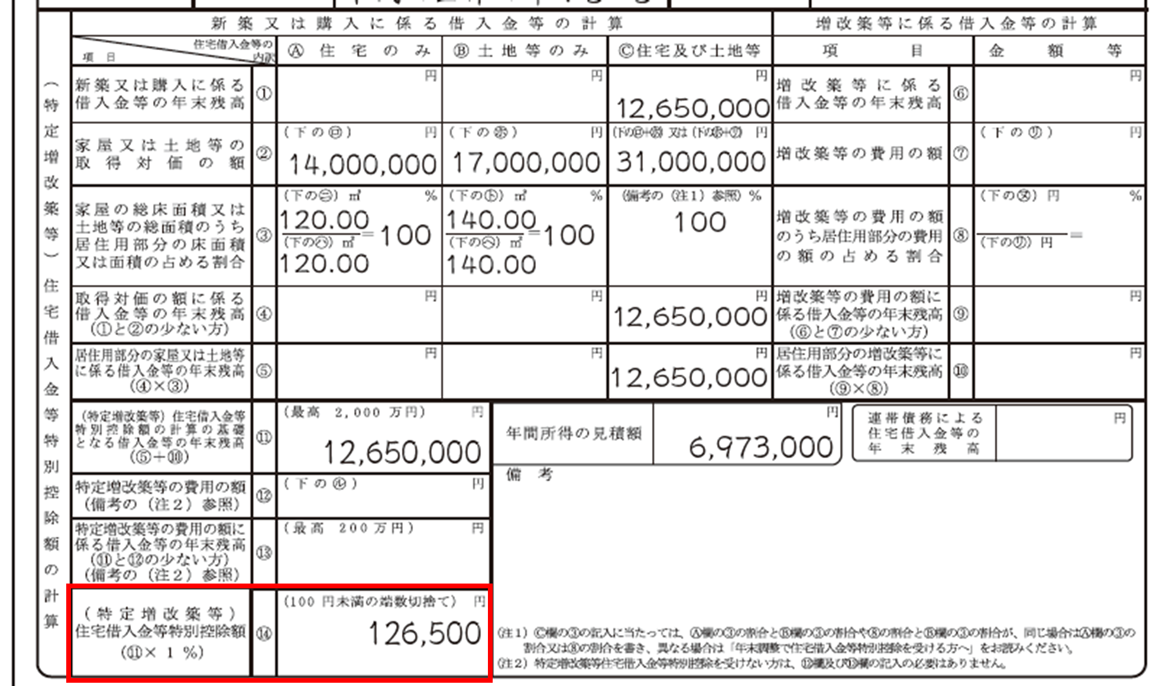

�Z��ؓ��������ʍT���Ƃ́A�Z��ؓ������̔N���c���ɉ����āA���z��Ŋz���璼�ڍ����������Ƃ��ł���T���ł��B

�ŏ��̔N���͋��^�����Җ{�l���m��\���ɂ��K�p����K�v������܂����A�Q�N�ڈȍ~�͔N�������̍ۂɓK�p���邱�Ƃ��ł��܂��̂ŁA�N�������̎��܂łɁu�Z��ؓ��������ʍT���\�����v�̒�o���Ă��������B�Ȃ��A�u�Z��ؓ��������ʍT���\�����v�́A�T�����邱�ƂƂȂ�e�N���̂��̂�Ŗ������狋�^�����Җ{�l�Ɍ�t���Ă��܂��B

�y�ݗ�@����30�N�ȑO�ɋ��Z���J�n�����l�z

�k�i���葝���z���j�Z��ؓ��������ʍT���\�����l

���@�L�ڂ̂������̏ڍׂɂ��Ă��L�ڗ����������������B

���@�ߘa���N�ȍ~�ɋ��Z���J�n�����l�́A�u�Z��ؓ��������ʍT���\�����v�̗l�����قȂ�܂��̂ŁA�L�ڗ����������������B

���̏ꍇ�A�u�Z��ؓ��������ʍT���z�v����7��6,500�~�ƋL�ڂ���Ă��܂��̂ŁA���̋��z���������![]() ���ɓ]�L���܂��B

���ɓ]�L���܂��B

�k������l

���@�`�F�b�N����

���@�Z��̎擾���������l�Ɛ\���ҁi�����Җ{�l�j������l�ł����B

���@���Z�̗p�ɋ�������A�{�N12��31���܂ň����������Z���Ă��܂����B

���@�ؓ��ꓙ�����Ă���҂Ɛ\���ҁi�����Җ{�l�j������l�ł����B

���@�T���z�̌v�Z�͐������s���Ă��܂����B

���@�i���葝���z���j�Z��ؓ��������ʍT���́A�Z�o�����Ŋz�̋��z�����x�Ƃ��Ă��܂����B

���@�i���葝���z���j�Z��ؓ��������ʍT���z���Z�o�����Ŋz����ꍇ�A���^�����̌����[�́u�Z��ؓ��������ʍT���\�z�v���ɓ��Y�T���z���L�����܂������B

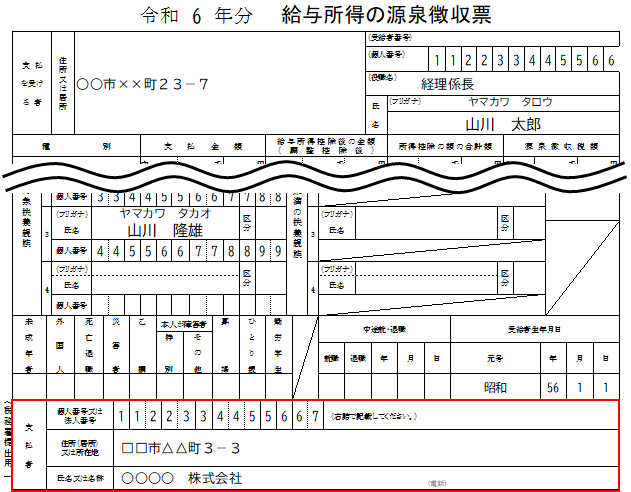

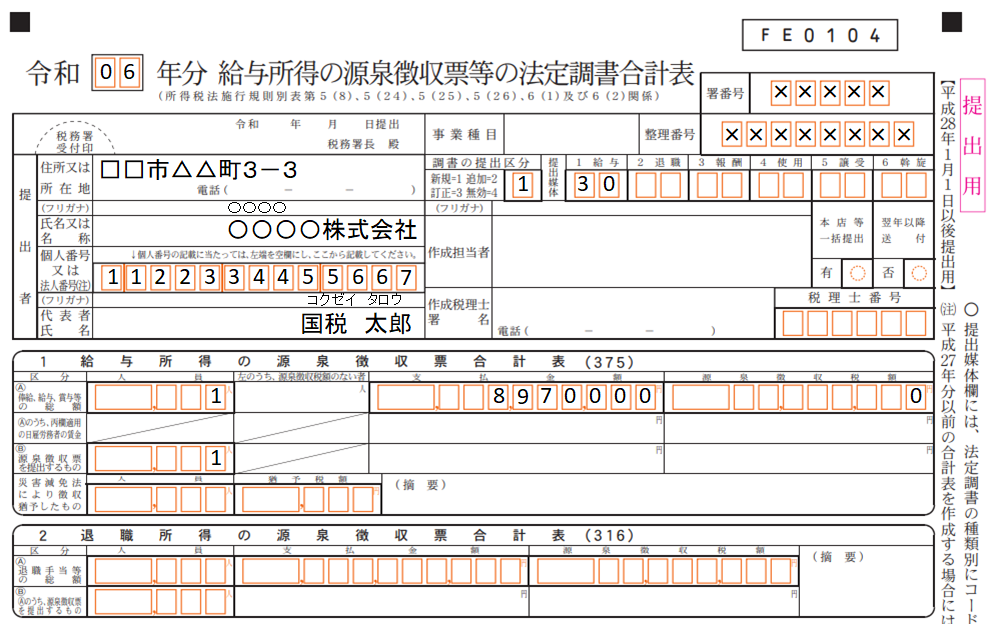

���^�ƒ����Ŋz�̏W�v

���@�u�N�������̂������v��35�y�[�W���炲�����������B

���@������������iYouTube�u���Œ�����`�����l���v�i�O���T�C�g�j�j���炲�����������B

�e��T���z�̊m�F���I������ƁA���͔N�Ԃ̋��^���z�ɂ��Ĕ[�߂Ȃ���Ȃ�Ȃ��Ŋz�A�N�Ŋz���v�Z���܂��B

�����ł́A�N�Ŋz�̌v�Z�菇�ɂ��āA������ɂ��������Ċm�F���Ă����܂��B

�܂��A���^�ƒ����Ŋz���W�v���܂��B

�P�N�Ԃ̋��^�Ɩ����̋��^���獷�������ꂽ�����Ŋz��Љ�ی��������W�v���܂��B

�y�ݗ�z

�k������l

���@�{�N�Ō�Ɏx�������^�i12���ܗ^�j�ɂ��Ă̐Ŋz�v�Z���ȗ����ĔN���������s���ꍇ

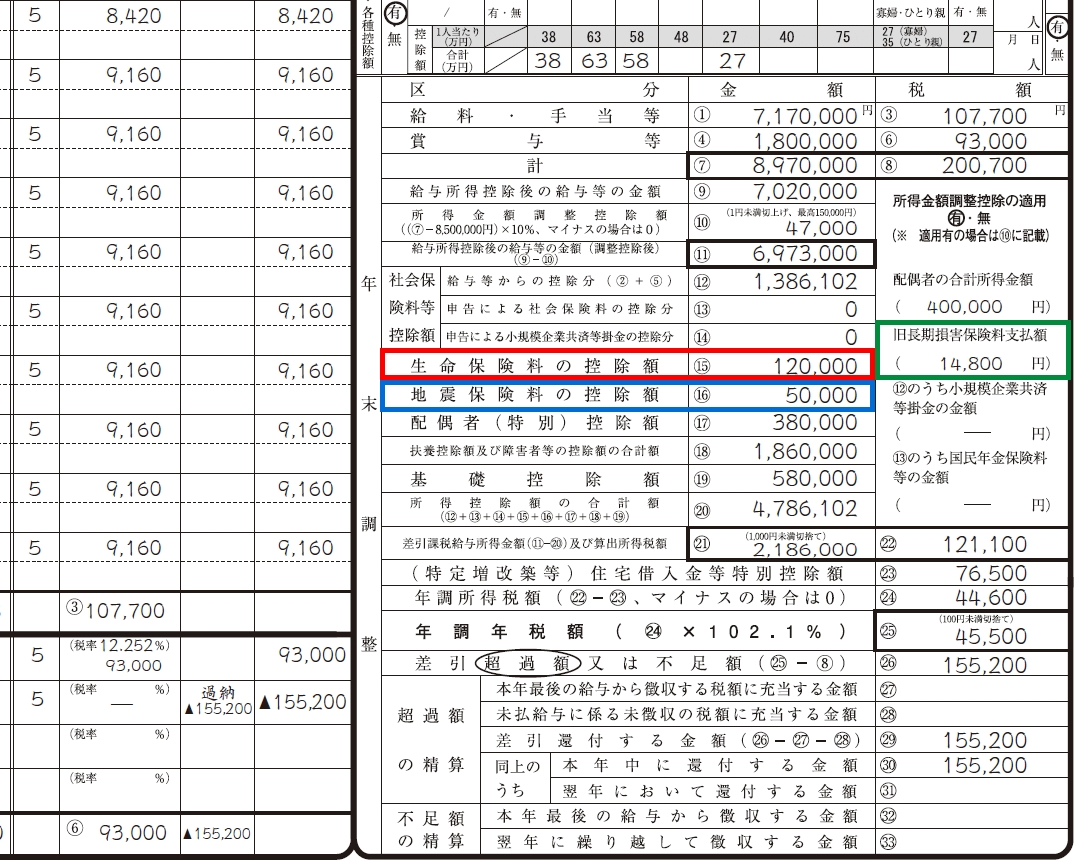

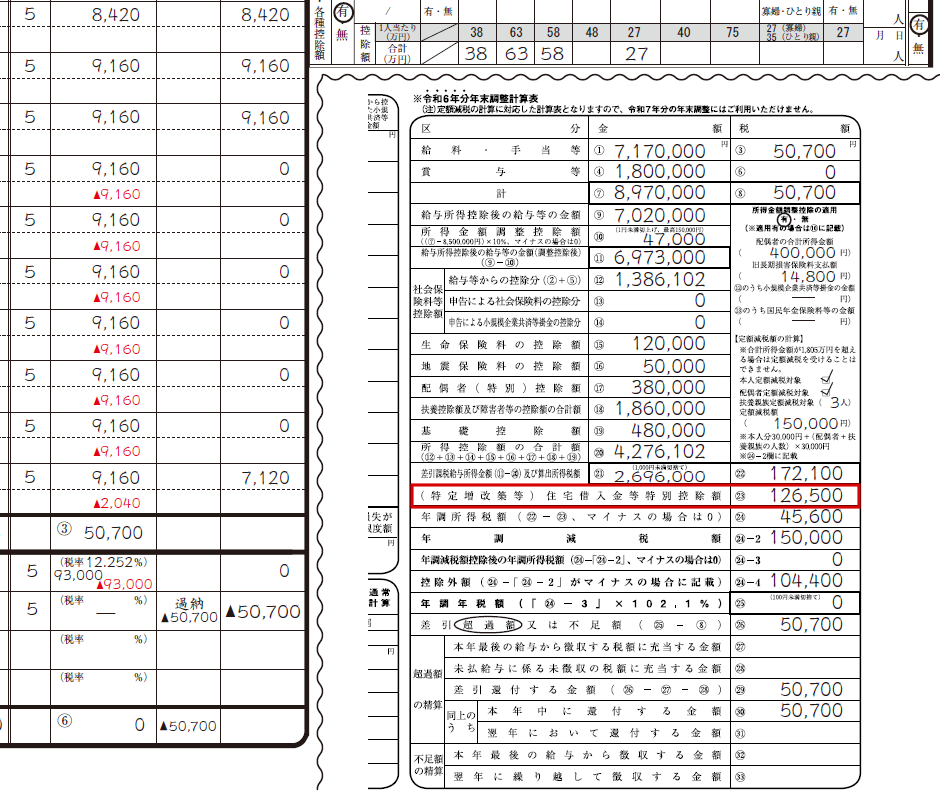

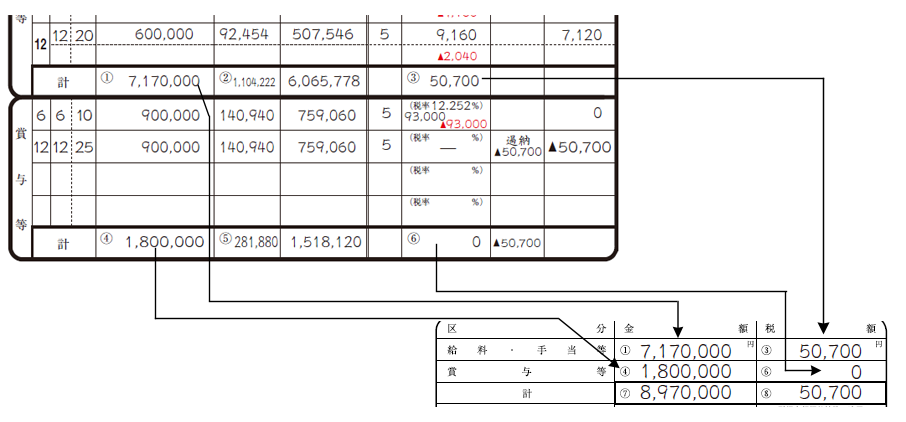

���̏ꍇ�A�N�Ԃ̋��^�Əܗ^�����킹�����z��897���~�A�����Ŋz��20��700�~�A���^���獷�������ꂽ�Љ�ی�������138��6,102�~�ƂȂ�܂��B

�W�v�ɓ������Ẵ|�C���g

���@�����ƂȂ��Ă��鋋�^�ł����Ă��A�{�N���Ɏx�������������Ďx�����m�肵�����̂ɂ��Ă͏W�v�̑Ώۂɉ����܂��B

���@�N�̒��r�ōďA�E�����l�ɂ��ẮA�O�̋Ζ���̋��^�A���̋��^���獷�������ꂽ�����Ŋz��Љ�ی������ꏏ�ɏW�v����K�v������܂��B

���̑��̏W�v�ɓ������Ă̒��ӎ����ɂ��āA�ڂ������u�N�������̂������v�i35�y�[�W�j���������������B

���^�����T����̋��^���̋��z�i�����T����j�̌v�Z

���@�u�N�������̂������v��36�y�[�W���炲�����������B

���@������������iYouTube�u���Œ�����`�����l���v�i�O���T�C�g�j�j���炲�����������B

�P�N�Ԃ̋��^�Ȃǂ̏W�v���s������A���́A�u���^�����T����̋��^���̋��z�v���v�Z���܂��B

���߂����^�̑��z��N�������̂�������47�y�[�W�ɂ����u�ߘa�V�N���̔N���������̂��߂̋��^�����T����̋��^���̋��z�̕\�v�ɓ��Ă͂߁A���^�����T����̋��^���̋��z�����߂܂��B

�Ȃ��A���̕\�͍�N�����������Ă��܂��̂ŁA�K���ߘa�V�N�����g�p���Ă��������B

�������z�����T���z������ꍇ�́A���̋��^�����T����̋��^���̋��z����A�������z�����T���z���������������z�����̐l�̋��^�����T����̋��^���̋��z�i�����T����j�ɂȂ�A�������z�����T���z���Ȃ��ꍇ�ɂ́A�N���v�Z�\��![]() ���́u���^�����T����̋��^���̋��z�v�����̂܂�

���́u���^�����T����̋��^���̋��z�v�����̂܂�![]() ���́u���^�����T����̋��^���̋��z�i�����T����j�v�ɂȂ�܂��B

���́u���^�����T����̋��^���̋��z�i�����T����j�v�ɂȂ�܂��B

���@�u���^�����T����̋��^���̋��z�i�����T����j�v�̌v�Z�́A�u�N�������v�Z�V�[�g�v�iExcel�j�������p���������ƌ����I�ɍs�����Ƃ��ł��܂��B

�y�ݗ�z

�k������l

���̏ꍇ�A���^���̑��z��897���~�ł��̂ŁA���̕\�ɏ]���Čv�Z����ƁA���^�����T����̋��^���̋��z�́A702���~�ƂȂ�܂��B

�܂��A�������z�����T���̓K�p������܂��̂ŁA�������z�����T���z�S��7,000�~���T������697��3,000�~�����^�����T����̋��^���̋��z�i�����T����j�ƂȂ�܂��B

�ېŋ��^�������z�ƎZ�o�����Ŋz�̌v�Z

���@�u�N�������̂������v��38�y�[�W���炲�����������B

���@������������iYouTube�u���Œ�����`�����l���v�i�O���T�C�g�j�j���炲�����������B

�u���^�����T����̋��^���̋��z�i�����T����j�v�����߂���A���́A�u�ېŋ��^�������z�v�ɂ��āA��������g�p���Čv�Z���܂��B

�������![]() ������

������![]() ���i

���i![]() �|�Q�����܂݂܂��B�j�̍T���z�����v���A���̍��v�z���u�����T���z�̍��v�z

�|�Q�����܂݂܂��B�j�̍T���z�����v���A���̍��v�z���u�����T���z�̍��v�z![]() �v���ɋL�����܂��B

�v���ɋL�����܂��B

����e�����ʍT���̓K�p������ꍇ�́A�P�|�Q���̏W�v��Y��Ȃ��悤�����ӂ��������B

�u���^�����T����̋��^���̋��z�i�����T����j![]() �v���̋��z����u�����T���z�̍��v�z

�v���̋��z����u�����T���z�̍��v�z![]() �v���̋��z���T�������c��̋��z���u�����ېŋ��^�������z

�v���̋��z���T�������c��̋��z���u�����ېŋ��^�������z![]() �v���ɋL�����܂��B

�v���ɋL�����܂��B

���̉ېŋ��^�������z��1,000�~�����̒[��������Ƃ��́A����1,000�~�����̒[�����̂Ă܂��B

�y�ݗ�z

�k������l

���̏ꍇ�A![]() ������

������![]() ���i

���i![]() �|�Q�����܂݂܂��B�j�܂ł̗��ɓ]�L�����T���z���W�v����Ə����T���z�̍��v�z�́A478��6,102�~�ƂȂ�܂��B

�|�Q�����܂݂܂��B�j�܂ł̗��ɓ]�L�����T���z���W�v����Ə����T���z�̍��v�z�́A478��6,102�~�ƂȂ�܂��B

���ɁA�u�����ېŋ��^�������z�v�Ɓu�Z�o�����Ŋz�v���v�Z���܂��B

�܂��A�����ېŋ��^�������z�����߁A�u�����ېŋ��^�������z![]() �v���̋��z�i�ېŋ��^�������z�j�ɉ����A�u�ߘa�V�N���̔N�������̂��߂̎Z�o�����Ŋz�̑��Z�\�v�i55�y�[�W�Q�Ɓj�́u�Ŋz�v���Ɏ�����Ă���Z���ɏ]���ď����Ŋz�i�ȉ��u�Z�o�����Ŋz�v�Ƃ����܂��B�j���v�Z���܂��B

�v���̋��z�i�ېŋ��^�������z�j�ɉ����A�u�ߘa�V�N���̔N�������̂��߂̎Z�o�����Ŋz�̑��Z�\�v�i55�y�[�W�Q�Ɓj�́u�Ŋz�v���Ɏ�����Ă���Z���ɏ]���ď����Ŋz�i�ȉ��u�Z�o�����Ŋz�v�Ƃ����܂��B�j���v�Z���܂��B

���@�u�ېŋ��^�������z�ƎZ�o�����Ŋz�v�̌v�Z�́A�u�N�������v�Z�V�[�g�v�iExcel�j�������p���������ƌ����I�ɍs�����Ƃ��ł��܂��B

�y�ݗ�z

�k������l

���̏ꍇ�A���^�����T����̋��^���̋��z�i�����T����j��697��3,000�~����A�����T���z�̍��v�z478��6,102�~�����������A1,000�~�������̂Ă�218��6,000�~���A�����ېŋ��^�������z�ɂȂ�܂��B

���ɁA�����ېŋ��^�������z218��6,000�~���A���Z�\�ɓ��Ă͂߂Čv�Z����ƁA�Z�o�����Ŋz��12��1,100�~�ƂȂ�܂��B

���߂��Z�o�����Ŋz���u�Z�o�����Ŋz![]() �v���ɋL�����܂��B

�v���ɋL�����܂��B

�N���N�Ŋz�̌v�Z

���@�u�N�������̂������v��38�y�[�W���炲�����������B

���@������������iYouTube�u���Œ�����`�����l���v�i�O���T�C�g�j�j���炲�����������B

�Z�o�����Ŋz�����߂���A���́A�u�N���N�Ŋz�v���v�Z���܂��B

�܂��A�N�������Ŋz�����߂܂��B�i���葝���z���j�Z��ؓ��������ʍT���z������ꍇ�́A��قNj��߂��Z�o�����Ŋz����A�i���葝���z���j�Z��ؓ��������ʍT���z���������������z���A���̐l�̔N�������Ŋz�ɂȂ�A�Z��ؓ��������ʍT���z���Ȃ��ꍇ�ɂ́A�Z�o�����Ŋz�����̂܂ܔN�������Ŋz�ɂȂ�܂��B

�@���ɁA�N�������Ŋz��102.1�����悶�āA�������ʏ����Ŋz���܂ޔN���N�Ŋz���Z�o���܂��B

�N���N�Ŋz��100�~�����̒[��������ꍇ�ɂ́A������̂Ă܂��B

�y�ݗ�z

���̏ꍇ�A�Z�o�����Ŋz12��1,100�~����A�Z��ؓ��������ʍT���z7��6,500�~�����������ƁA�N�������Ŋz��4��4,600�~�ƂȂ�܂��B

����ɁA�������畜�����ʏ����ł��܂ޔN���N�Ŋz���Z�o���܂��̂ŁA����4��4,600�~��102.1�����悶�A100�~�����̒[�����̂Ă�4��5,500�~���A�N���N�Ŋz�ƂȂ�܂��B

���@�u�N���N�Ŋz�v�̌v�Z�́A�u�N�������v�Z�V�[�g�v�iExcel)�������p���������ƌ����I�ɍs�����Ƃ��ł��܂��B

�ߕs���z�̐��Z

���@�u�N�������̂������v��39�y�[�W���炲�����������B

���@������������iYouTube�u���Œ�����`�����l���v�i�O���T�C�g�j�j���炲�����������B

�N���N�Ŋz�����߂���A�Ō�͉ߕs���z�̐��Z���s���܂��B

�N���N�Ŋz�ƁA�����̋��^������ۂɌ��������Ŋz�̍��v�z���ׁA�ߕs���z�Z���܂��B

���������Ŋz�̍��v�z���N���N�Ŋz���������Ƃ��́A���̍��z�������[�߉߂��Ă������ƂɂȂ�܂�����A���̍��z�i�ߔ[�z�j�́A���̉ߔ[�ƂȂ����l�Ɋҕt���܂��B

����ɑ��A���������Ŋz�̍��v�z���N���N�Ŋz�������Ȃ��Ƃ��́A���̍��z�����[�ߑ���Ȃ����ƂɂȂ�܂�����A���̍��z�i�s���z�j�͂��̕s���ƂȂ����l���璥�����܂��B

�y�ݗ�z

���̏ꍇ�A�����Ŋz��20��700�~�ŁA�N���N�Ŋz��4��5,500�~�ł�����A�����Ŋz�̕����������ƂɂȂ�܂��B

�����Ŋz�̕����N���N�Ŋz��葽���Ƃ��́A���̍��z��[�߂����Ă������ƂɂȂ�܂��̂ŁA���z��15��5,200�~�͖{�l�Ɋҕt���邱�ƂɂȂ�܂��B

�i�Q�l�j

�N�������ɂ��ߕs���z�̐��Z���@�ɂ́A

![]() �{�N�Ō�Ɏx�������^�i�ܗ^���܂݂܂��B�j�ɂ��Ă̐Ŋz�v�Z���ȗ����A���̋��^�ɑ��钥���Ŋz�͂Ȃ����̂Ƃ��Đ��Z������@�i�ݗ�j�ƁA

�{�N�Ō�Ɏx�������^�i�ܗ^���܂݂܂��B�j�ɂ��Ă̐Ŋz�v�Z���ȗ����A���̋��^�ɑ��钥���Ŋz�͂Ȃ����̂Ƃ��Đ��Z������@�i�ݗ�j�ƁA

![]() �{�N�Ō�Ɏx�������^�ɂ��Ă��A�ʏ�̌����̋��^�Ƃ��Ă̐Ŋz�v�Z���s������Ő��Z������@�i�ݗ�j�Ƃ�����܂��B

�{�N�Ō�Ɏx�������^�ɂ��Ă��A�ʏ�̌����̋��^�Ƃ��Ă̐Ŋz�v�Z���s������Ő��Z������@�i�ݗ�j�Ƃ�����܂��B

�ߔ[�z�̊ҕt

���@�u�N�������̂������v��39�y�[�W���炲�����������B

�Z�@�����`���ҁi���^�̎x���ҁj����ҕt����ꍇ

- �P�@�ߕs���z���v�Z�������ʁA�ߔ[�z���������ꍇ�ɂ́A�N���������s���������i�ʏ��12�����B�[���̓���̏��F���Ă���ꍇ�ɂ́A�{�N7������12���܂ł̕��B�j�Ƃ��Ĕ[�t����u���^�A�ސE�蓖�y�ѕٌ�m�A�i�@���m�A�ŗ��m���Ɏx����ꂽ��V�E�����ɑ��錹���Ŋz�v�̂������獷�������A�ߔ[�ƂȂ����l�Ɋҕt���܂��B

- �Q�@�N���������s���������̌����Ŋz�݂̂ł͊ҕt������Ȃ��Ƃ��́A���̌�ɔ[�t����u���^�A�ސE�蓖�y�ѕٌ�m�A�i�@���m�A�ŗ��m���Ɏx�������V�E�����ɑ��錹���Ŋz�v���獷�����������ҕt���܂��B

- �R�@���ߊz�������Ŋz�֏[�������ꍇ��ߔ[�z���ҕt�����ꍇ�ɂ́A���̓��e��������̊Y�����i

�`

�` �j�ɋL�����܂��B

�j�ɋL�����܂��B

�Z�@�Ŗ�������ҕt����ꍇ�i���^�̎x���҂��ҕt�ł��Ȃ��ꍇ�j

�P�@���̏ꍇ�̂悤�ɁA�u���^�A�ސE�蓖�y�ѕٌ�m�A�i�@���m�A�ŗ��m���Ɏx����ꂽ��V�E�����ɑ��錹���Ŋz�v���Ȃ����A�����Ă������킸���ł��邽�߁A�ߔ[�z�̊ҕt�����邱�Ƃ��ł��Ȃ��Ƃ��́A�Ŗ�������

- �����`���҂Ɉꊇ���Ċҕt

- �ߔ[�ƂȂ����e�l�ɒ��ڊҕt

����

���邱�ƂɂȂ�܂��B

�@���U�A�p�ƂȂǂɂ�苋�^�̎x���҂łȂ��Ȃ������߁A�ߔ[�z�̊ҕt���ł��Ȃ��Ȃ����ꍇ

�@���U�A�p�ƂȂǂɂ�苋�^�̎x���҂łȂ��Ȃ������߁A�ߔ[�z�̊ҕt���ł��Ȃ��Ȃ����ꍇ �@�������Ĕ[�t����Ŋz���S���Ȃ��Ȃ������߁A�ߔ[�z�̊ҕt���ł��Ȃ��Ȃ����ꍇ

�@�������Ĕ[�t����Ŋz���S���Ȃ��Ȃ������߁A�ߔ[�z�̊ҕt���ł��Ȃ��Ȃ����ꍇ �@�[�t���錹���Ŋz�ɔ�ׂĉߔ[�z�����z�ł��邽�߁A�ҕt���邱�ƂƂȂ������̗�������Q�������o�߂��Ă��ҕt������Ȃ��ƌ����܂��ꍇ

�@�[�t���錹���Ŋz�ɔ�ׂĉߔ[�z�����z�ł��邽�߁A�ҕt���邱�ƂƂȂ������̗�������Q�������o�߂��Ă��ҕt������Ȃ��ƌ����܂��ꍇ

�Q�@��L�P��![]() ����

����![]() �܂ł̂����ꂩ�ɊY������ꍇ�ɂ́A�����`���҂́A�e�l�̉ߔ[�z��ҕt���悤�Ƃ�����z�̖��ׂ��L�ڂ����u�����ŋy�ѕ������ʏ����ł̔N�������ߔ[�z�ҕt�������@���@�c���ߔ[�z�����v���쐬���A�e�l�́u������v������̎ʂ��Ɖߔ[�z�̐����y�ю�̂Ɋւ���ϔC��Ƃ�����ɓY�t���āA�����`���҂̏����Ŗ����ɒ�o���Ă��������B

�܂ł̂����ꂩ�ɊY������ꍇ�ɂ́A�����`���҂́A�e�l�̉ߔ[�z��ҕt���悤�Ƃ�����z�̖��ׂ��L�ڂ����u�����ŋy�ѕ������ʏ����ł̔N�������ߔ[�z�ҕt�������@���@�c���ߔ[�z�����v���쐬���A�e�l�́u������v������̎ʂ��Ɖߔ[�z�̐����y�ю�̂Ɋւ���ϔC��Ƃ�����ɓY�t���āA�����`���҂̏����Ŗ����ɒ�o���Ă��������B

�Ȃ��A�ߔ[�z��ߘa�W�N�ɌJ��z���Ċҕt���Ă���Ƃ��́A�ߘa�W�N���̌�����̎ʂ��������Ē�o���Ă��������B

�܂��A�ސE�����l�ȂǂŁA�O�L�̈ϔC��̒�o���ł��Ȃ��l�̕��ɂ��ẮA�Ŗ�������ߔ[�ƂȂ����l�ɒ��ڊҕt���邱�ƂɂȂ�܂��̂ŁA�u�����ŋy�ѕ������ʏ����ł̔N�������ߔ[�z�ҕt�������@���@�c���ߔ[�z�����v�͗p����ʂɂ��č쐬���Ă��������B

�i���j �u�����ŋy�ѕ������ʏ����ł̔N�������ߔ[�z�ҕt�������@���@�c���ߔ[�z�����v�A�u������v�̎ʂ��y�шϔC��ɂ��ẮA���|�s�����ő��M���邱�Ƃ��ł��܂��B

�s���z�̒����A�[�t

���@�u�N�������̂������v��41�y�[�W�y��42�y�[�W���������������B

�Z�s���z�̒���

�s���z�́A�N�����������錎���̋��^���璥�����A�Ȃ��s���z���c��Ƃ��́A���̌�Ɏx�������^���珇���������܂��B

�N�����������錎���̋��^����s���z������ƁA���̌��̐ň���拋�^�i�ܗ^������ꍇ�ɂ́A���̐ň����z���܂݂܂��B�j���A�{�N�P������N���������s�������̑O���܂ł̐ň���拋�^�̕��ό��z��70�������ƂȂ�悤�Ȑl�ɂ��ẮA�u�N�������ɂ��s���z�����J�����F�\�����v���쐬���Č����`���҂̏����Ŗ����ɒ�o���A���̏��F���āA�s���z�𗂔N�P���ƂQ���ɌJ�艄�ׂĒ������邱�Ƃ��ł��܂��B

�i���j ���̏ꍇ�̕s���z�́A�N�����������錎���̋��^�i�ܗ^�j�ɑ���Ŋz�v�Z���ȗ����Ȃ��Œʏ�ǂ��蒥���Ŋz���v�Z���A���̏�ŔN�����������Ă��Ȃ��s���ƂȂ�Ŋz�ł�����A���̌��̋��^�ɑ���ʏ�̐Ŋz�ɂ��Ă͒����J���ׂ͔F�߂��܂���B

���������āA�����J���ׂ��悤�Ƃ���l�ɂ��ẮA�N�����������錎���̋��^�i�ܗ^�j�ɂ��Ă��ʏ�̐Ŋz�v�Z��������ŔN���������s��Ȃ���Ȃ�܂���B

�Z�Ŋz�̔[�t�Ə����Œ������v�Z���i�[�t���j�̋L��

�s���z�̐��Z���I���܂�����A���̓��e��N�����������������́u�����Œ������v�Z���v�i�[�t���j�ɋL�ڂ��A�����Ŋz��[�t���܂��B

�L�ڕ��@�ɂ��ẮA�L�ڂ̂��������������������B

�Ȃ��A���Z�̌��ʁA�[�t���ׂ��Ŋz���Ȃ��Ȃ����ꍇ�ł��A�[�t�Ŋz�O�~�́u�����Œ������v�Z���v�������̐Ŗ����ɒ�o����K�v������܂��̂ŁA�����ӂ��������B

���@�Ŗ����ł͗ߘa�V�N�P������A�\�������̍T���Ɏ�����t��̉��Ȃ��s��Ȃ����ƂƂ��Ă���A�[�t�Ŋz���Ȃ��u�����Œ������v�Z���v�̎ʂ��ɂ��Ă����l�̎戵���ƂȂ�܂��B

�@�ڍׂ́u�ߘa�V�N�P������̐\�������̍T���ւ̎�����t��̉��Ȃɂ����v���������������B

�܂��A�����ł̔[�t��[�t�Ŋz�O�~�́u�����Œ������v�Z���v�̒�o�ɂ��āA���|�s�������_�C���N�g�[�t�̗��p������A�����I�t�B�X�A�ŗ��m�������Ȃǂ���ȒP�ɍs�����Ƃ��ł��܂��̂ŁA�����p���������B

| �[���̓���̏��F���Ă��Ȃ��ꍇ | �ߘa�W�N�P��13���i�j |

| �[���̓���̏��F���Ă���ꍇ | �ߘa�W�N�P��20���i�j |

���^�����̌����[�̍쐬

���u���^�����̌����[���̖@�蒲���̍쐬�ƒ�o�̎���i�ȉ��A�u����v�Ƃ����܂��B�j�v���R�y�[�W���炲�����������B

���^�̎x���҂́A�ҁi�]�ƈ��j�̊e�l�ʂɁu���^�����̌����[�v�i�ȉ��A�u�����[�v�Ƃ����܂��B�j���쐬����K�v������܂��B���́u�����[�v�̍쐬�ɓ������ẮA�N�������̍ۂɍ쐬�����N���v�Z�\��ҁi�]�ƈ��j�����o�����u�ی����T���\�����v�Ȃǂ̊e��\��������ɁA�K�v�Ȏ������L�ڂ��܂��B

�u�����[�v�́Ae-Tax��eLTAX�ł��쐬���������܂��B

e-Tax��eLTAX�𗘗p���������ƁA�����I�t�B�X����A�p�\�R���̉�ʈē��ɉ����ĕK�v��������͂��邾���ŁA�쐬���瑗�M�܂Ŏ葱���ł��܂��̂ŁA��ϕ֗��ł��B

�Ȃ��Ae-Tax��eLTAX�����߂ė��p����ɂ͎��O�̎葱�����K�v�ł��B���߂ė��p������́A�ȉ��̃����N���Q�Ƃ��������A�K�v�Ȏ葱���s���Ă��������B

- �Ee-Tax�\�t�g(WEB��)�̂����p�ɓ������āy�p�\�R���z�ie-Tax�z�[���y�[�W�j

- �EeLTAX�̂����p�̗����ieLTAX�z�[���y�[�W�j

e-Tax����eLTAX�Ō����[�̍쐬�E���M���s���ꍇ�́A�ȉ��̃����N��ō쐬�v�̂��ē����Ă��܂��̂ŁA����������m�F���������B

- �E�@�蒲����V�K�쐬����ꍇ�ie-Tax�\�t�g�iWEB�Łj�j�ie-Tax�z�[���y�[�W�j

- �EPCdesk�iDL�Łj���^�x�����y�ь����[�̒��ړ��͂ɂ��쐬���@�ieLTAX�z�[���y�[�W�j

- �EPCdesk�iDL�Łj���^�x�����y�ь����[��CSV�t�@�C���捞�ɂ��쐬���@�ieLTAX�z�[���y�[�W�j

�܂��AeLTAX�𗘗p����ƐŖ����y�юs�撬���֒�o����K�v������ȉ��̏��ނ��A�ꊇ���č쐬�E���M���\�ł��̂ŁA�����p���������������i�Q�l�F���^�E���I�N�����̎x�����y�ь����[��eLTAX�ł̈ꊇ�쐬�E��o�i�d�q�I��o�̈ꌳ���j�ɂ����j�B

| �Z�@�Ŗ��� �@�E ���^�����̌����[ �@�E ���^�����̌����[���̖@�蒲�����v�\�@ |

�Z�@�s�撬�� �@�E ���^�x���� �@�E ���^�x�����i�����\�j |

e-Tax�i���j�ŋ��^�����̌����[���o���邱�ƂŁA�]�ƈ��̕��������ł̊m��\�������Œ��z�[���y�[�W�́u�m��\�������쐬�R�[�i�[�v�ō쐬����ۂɁA�}�C�i�|�[�^���ƘA�g���邱�Ƃɂ��A���^�����̌����[�i�ߘa�T�N���Ȍ�̔N���Ɍ���܂��B�j�̏�m��\�����̊Y�����ڂɎ����œ��͂����悤�ɂȂ�܂��B

�ڂ����́A���݃y�[�W�����Q�Ƃ��������B

���N���E�h���y��eLTAX�́u�d�q�I��o�ꌳ���@�\�v�𗘗p���ď����ł̌����[���o�����ꍇ���A�������͂̑ΏۂɂȂ�܂��B

�ȉ��ł́A��L�ŔN���������s�����u�R�쑾�Y�v�̎������ɁA�����[���쐬����ꍇ�̍쐬�v�̂����ē����܂��B

�y�쐬�v�́z

![]() �@ ������̋L�ړ��e����A�����[�ɕK�v�������L�ڂ��܂��B

�@ ������̋L�ړ��e����A�����[�ɕK�v�������L�ڂ��܂��B

������́i![]() �`

�`![]() �j���̋��z�����A�����[�̓����L���̗��ɁA�ȉ��̗v�̂ŋL�ڂ��Ă��������B

�j���̋��z�����A�����[�̓����L���̗��ɁA�ȉ��̗v�̂ŋL�ڂ��Ă��������B

�k������l

�Z�@���ӎ���

�E�����[�́u�T���Ώە}�{�e�����̐��i�z��҂������B�j�v�i![]() �j�ɂ��ẮA����e�����ʍT���\�����ɋL�ڂ�������e���̐����L�ڂ��Ă��������B

�j�ɂ��ẮA����e�����ʍT���\�����ɋL�ڂ�������e���̐����L�ڂ��Ă��������B

�E�����[�́u�Љ�ی������̋��z�v�i![]() �j�ɂ��ẮA������

�j�ɂ��ẮA������![]() �̋��z�̍��v�z�i1,386,102�{0�{0�j���L�ڂ��܂��B

�̋��z�̍��v�z�i1,386,102�{0�{0�j���L�ڂ��܂��B

�E�����[�́u��b�T���̊z�v�i![]() �j�ɂ��ẮA��b�T���̊z�Ɋւ�炸�A�L�ڂ��Ă��������B

�j�ɂ��ẮA��b�T���̊z�Ɋւ�炸�A�L�ڂ��Ă��������B

�E�����[�́u�Z��ؓ��������ʍT���̊z�v�i![]() �j�ɂ��ẮA�������

�j�ɂ��ẮA�������![]() �̋��z���L�ڂ��܂��B�������A������Łu

�̋��z���L�ڂ��܂��B�������A������Łu![]() ��

��![]() �v�̏ꍇ�A

�v�̏ꍇ�A![]() �������[��

�������[��![]() �ɋL�ڂ��Ă��������B

�ɋL�ڂ��Ă��������B

���̏ꍇ�A�������![]() �������[��

�������[��![]() �ɋL�ڂ��Ă��������B

�ɋL�ڂ��Ă��������B

![]() �@�ی����T���\������

�@�ی����T���\������![]() �`

�`![]() ���̋��z�������[�ɓ]�L���܂��B

���̋��z�������[�ɓ]�L���܂��B

�k�ی����T���\�����l

�Z�@���ӎ���

�E�L�ژR�ꂪ�������ڂł��̂ŁA�N���v�Z�\�́u�����ی����̍T���z�v���ɍT���z�̋L�ڂ�����ꍇ�A�K���u�ی����T���\�����v��![]() �`

�`![]() ������e��ی����̋��z�������[�ɓ]�L���Ă��������B

������e��ی����̋��z�������[�ɓ]�L���Ă��������B

![]() �@�u�i���葝���z���j�Z��ؓ��������ʍT���\�����v����Ɍ����[�ɕK�v�������L�ڂ��܂��B

�@�u�i���葝���z���j�Z��ؓ��������ʍT���\�����v����Ɍ����[�ɕK�v�������L�ڂ��܂��B

�Ȃ��A�����[�́u�Z��ؓ��������ʍT���敪�v���i![]() �j�ɂ́A�E�v���Ă���i���葝���z���j�Z��ؓ��������ʍT���̋敪�����̂悤�ɋL�ڂ��܂��B

�j�ɂ́A�E�v���Ă���i���葝���z���j�Z��ؓ��������ʍT���̋敪�����̂悤�ɋL�ڂ��܂��B

| �敪 | �T���\�����E�ؖ����̕\�� | �L�ڕ��@ |

| ���̑��̏Z��ؓ��������ʍT���̏ꍇ�i�����z�����܂ށB�j | �i�������N�����Z�җp�j | �Z |

| ���̑��̏Z��ؓ��������ʍT���̏ꍇ�i�����z�����܂ށB�j�ŏZ����ዏ�Z�p�Ɖ��ɊY������Ƃ� | �i�������N�����Z�ҁE���ዏ�Z�p�Ɖ��p�j | �Z�i���Ɓj |

| �F��Z��i���j�̐V�z�i�擾�j���ɌW��Z��ؓ��������ʍT���̏ꍇ | �i�������N�����Z�ҁE�F��Z��i���j�p�j | �F |

| �F��Z��̐V�z���ɌW��Z��ؓ��������ʍT���̏ꍇ�ŏZ�����F��Z��ɊY������Ƃ� | �i�������N�����Z�ҁE�F��Z��i����F��Z��j�p�j | �F�i���Ɓj |

| ���葝���z���Z��ؓ��������ʍT���̏ꍇ | �i�������N�����Z�ҁE���葝���z���Z��ؓ��������ʍT���p�j | �� |

| �����{��k�Ђɂ���Ď��Ȃ̋��Z�̗p�ɋ����Ă����Ɖ������Z�̗p�ɋ����邱�Ƃ��ł��Ȃ��Ȃ����ꍇ�ŁA����23�N����ߘa7�N12��31���܂ł̊ԂɐV�z��w���A�����z���������Ɖ��ɌW��Z��ؓ������ɂ��Đk�Г���@��13����2��P���u�Z��̍Ď擾���ɌW��Z��ؓ��������ʍT���v�̋K��̓K�p��I�������ꍇ | �i�������N�����Z�ҁE�k�ЍĎ擾���p�j | �k |

| �k�ЍĎ擾���̓K�p��I�������ꍇ�ŏZ����ዏ�Z�p�Ɖ��ɊY������Ƃ� | �i�������N�����Z�ҁE�k�ЍĎ擾���i���ዏ�Z�p�Ɖ��j�p�j | �k�i���Ɓj |

��L�̋敪�̂ق��A���̍T���ɌW��Z��̐V�z�A�擾���͑����z����

- �E�u����擾�v�i���ʓ���擾�ȊO�j�ɊY������ꍇ�ɂ́u�i���j�v

- �E�u���ʓ���擾�v�ɊY������ꍇ�i�u����擾�v�y�сu���ʓ���擾�v���܂݂܂��B�j�ɂ́u�i�����j�v

- �E�u������ʓ���擾�v�ɊY������ꍇ�ɂ́u�i�������j�v

�ƕ��L���Ă��������B

�Ȃ��A���Z�J�n���ߘa�T�N�P���P���Ȍ�̏ꍇ�́A�u�i���j�v�A�u�i�����j�v�y�сu�i�������j�v�̋敪�̑ΏۂƂȂ�܂���̂ŕ��L�͕s�v�ł��B�T���ؖ����ւ̕\��������܂���̂ł����ӂ��������B

�k�i���葝���z���j�Z��ؓ��������ʍT���\�����l

�Z�@���ӎ���

�E�u�i���葝���z���j�Z��ؓ��������ʍT���\�����v�͋��Z�J�n�N�ɂ��l�����قȂ�܂��B

�u�T���\�����E�ؖ����̋敪�\���v�ӏ��ɂ��ẮA�����7�y�[�W���������������B

![]() �@�u���^�����҂̔z��ҍT���\�����v�ɋL�ڂ̔z��҂̎����y�ьl�ԍ��������[�ɓ]�L���܂��B

�@�u���^�����҂̔z��ҍT���\�����v�ɋL�ڂ̔z��҂̎����y�ьl�ԍ��������[�ɓ]�L���܂��B

�k���^�����҂̔z��ҍT���\�����l

�Z�@���ӎ���

�E�҂Ɍ�t���錹���[�ɂ́A�l�ԍ��͋L�ڂ��܂���B

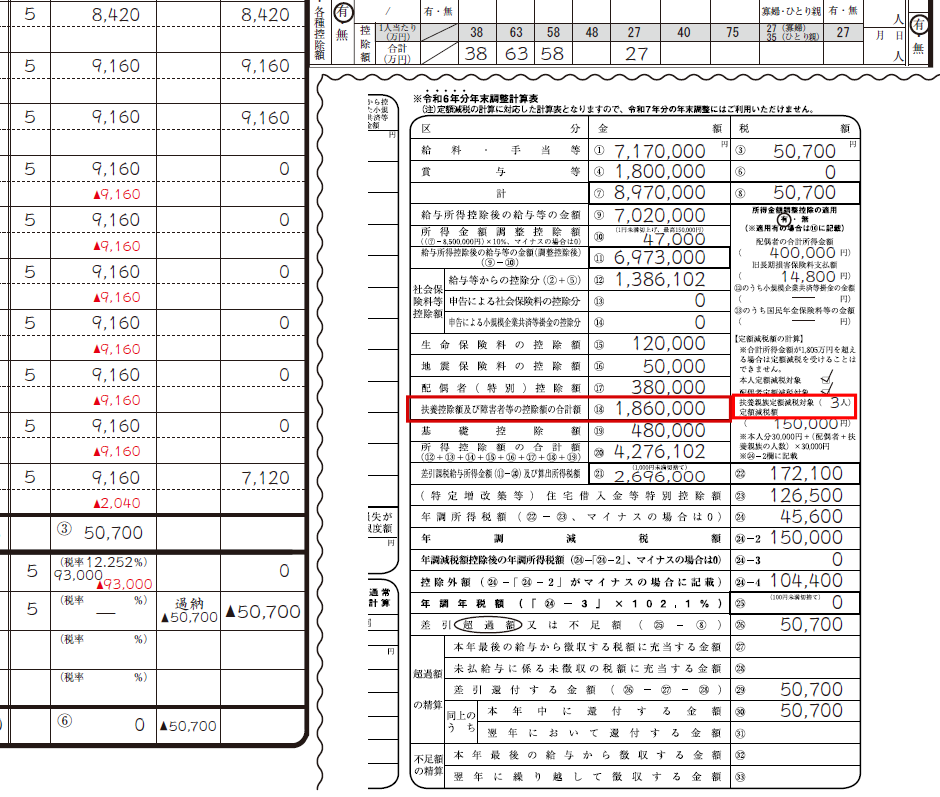

![]() �@�u�}�{�T�����\�����v�ɋL�ڂ̍T���Ώە}�{�e���A16�Ζ����̕}�{�e���y�сu����e�����ʍT���\�����v�ɋL�ڂ̓���e���̎����y�ьl�ԍ��A�ҁi�]�ƈ��j�̏Z���A�����A�l�ԍ��y�ѐ��N�����������[�ɓ]�L���܂��B

�@�u�}�{�T�����\�����v�ɋL�ڂ̍T���Ώە}�{�e���A16�Ζ����̕}�{�e���y�сu����e�����ʍT���\�����v�ɋL�ڂ̓���e���̎����y�ьl�ԍ��A�ҁi�]�ƈ��j�̏Z���A�����A�l�ԍ��y�ѐ��N�����������[�ɓ]�L���܂��B

�Ȃ��A�T���Ώە}�{�e�����Z�҂ł���ꍇ�ɂ́A�敪�̗��̓��e�ɉ����āA���̂Ƃ���L�ڂ��Ă��������B

| �T���Ώە}�{�e���̕��� | �L�ڕ��@ |

| ���Z�� | 00���P |

| �Z�ҁi30�Ζ�������70�Έȏ�j | 01 |

| �Z�ҁi30�Έȏ�70�Ζ����A���w�����Q�j | 02 |

| �Z�ҁi30�Έȏ�70�Ζ����A��Q�ҁj | 03 |

| �Z�ҁi30�Έȏ�70�Ζ����A38���~�ȏ㑗�����R�j | 04 |

���P�@���^�����̌����[�����ʂŐŖ����֒�o����ꍇ�́A�Ƃ��Ă��������B

���Q�@�u���w���v�Ƃ́A���w�ɂ�荑���ɏZ���y�ы�����L���Ȃ��Ȃ����҂������܂��B

���R�@�u38���~�ȏ㑗���v�Ƃ́A�}�{�T���̓K�p���悤�Ƃ��鋏�Z�҂��炻�̔N�ɂ����Đ�����͋����ɏ[�Ă邽�߂̎x����38���~�ȏ�Ă���҂������܂��B

���S�@30�Έȏ�70�Ζ����̔Z�҂���L02�`04�̕����ɊY������ꍇ�́A�����ꂩ�ЂƂ��L�ڂ��Ă��������B

�܂��A����e�����ʍT���̓K�p�����ꍇ�́A����e���e�l�ʂ̓���e�����ʍT���̊z�ɉ����āA�敪�̗��Ɏ��̂悤�ɋL�ڂ��Ă��������B

| ����e�����ʍT���̊z | �敪 �i����e�������Z�ҁj |

�敪 �i����e�����Z�ҁj |

���v�������z | |

| 63���~ | 10 | 11 | 58���~�� | 85���~�ȉ� |

| 61���~ | 20 | 21 | 85���~�� | 90���~�ȉ� |

| 51���~ | 30 | 31 | 90���~�� | 95���~�ȉ� |

| 41���~ | 40 | 41 | 95���~�� | 100���~�ȉ� |

| 31���~ | 50 | 51 | 100���~�� | 105���~�ȉ� |

| 21���~ | 60 | 61 | 105���~�� | 110���~�ȉ� |

| 11���~ | 70 | 71 | 110���~�� | 115���~�ȉ� |

| �U���~ | 80 | 81 | 115���~�� | 120���~�ȉ� |

| �R���~ | 90 | 91 | 120���~�� | 123���~�ȉ� |

�u�R��t�q�v�ɂ��ẮA����e�����ʍT���̊z��41���~�̋��Z�҂ɊY�����邽�߁A�u�敪�v���Ɂu40�v���L�ڂ��܂��B

�k�}�{�T�����\�����l�y�сk����e�����ʍT���\�����l

�Z�@���ӎ���

�E�҂Ɍ�t���錹���[�ɂ́A�l�ԍ��͋L�ڂ��܂���B

![]() �@

�@![]() �`

�`![]() �̋L�ڏI����A�����[�́u�x���ҁv���ɋ��^�̎x���҂̏Z�������L�ڂ��܂��B

�̋L�ڏI����A�����[�́u�x���ҁv���ɋ��^�̎x���҂̏Z�������L�ڂ��܂��B

�ȏ�Łu�R�쑾�Y�v�̌����[���쐬�ł��܂����B

���̑��A�e���ڂ̋L�ړ��e�̏ڍד��ɂ��ẮA�����3�y�[�W����10�y�[�W�ɋL�ڂ�����܂��̂ŁA����������m�F���������B

���^�����҂ւ̌����[�̌�t

�����[���쐬��A�ߘa�W�N�Q���Q���܂łɁA�S�Ă̎҂Ɍ����[����t���܂��i�N�̒��r�őސE�������̏ꍇ�́A�ސE�̓��Ȍ�1���ȓ��Ɍ�t���K�v�ł��j�B

�S�Ă̎҂ɂ́A�����ɏZ������1�N�ȏ㋏����L���鋏�Z�҂ł���O���l�]�ƈ����܂܂�܂��̂ŁA���̊O���l�]�ƈ��ɂ��K�������[����t���Ă��������B

�Ȃ��A�����[�́A���ʂɂ���t�̂ق��A�d���I���@�ɂ��i�d�q��t�j���\�ł��B

�ڂ����́A�u���^�����̌����[���̓d���I���@�ɂ���(�d�q��t)�ɌW��Q��A�v�����m�F���������B

�s�撬�����^�x�����y�ы��^�x�����i�����\�j�̒�o

�s�撬���֒�o����u���^�x�����v�́A���ׂĂ̎ҁi�]�ƈ��j�ɂ��č쐬���A�ҁi�]�ƈ��j�̗ߘa�W�N1��1�����݂̏Z���n�̎s�撬���ցA�ߘa�W�N�Q���Q���܂łɒ�o����K�v������܂��B

���^�x�������s�撬���ɒ�o����ۂ́A�u���^�x�����i�����\�j�v���Ē�o���܂��B

�ڂ����́A�ȉ��̑����ȃz�[���y�[�W��e�s�撬���̃z�[���y�[�W�����m�F���������B

�E�@�n���ŕ���̎�Ȑ\���葱���ɂ�����l���i�����ȃz�[���y�[�W�j�@

�Ŗ������^�̌����[�y�ы��^�̌����[���̖@�蒲�����v�\�̒�o

��������R�y�[�W�A31�y�[�W����32�y�[�W���������������B

�ȉ��̒�o�͈͂ɊY������ҁi�]�ƈ����j�ɂ��ẮA�����[��{�l�Ɍ�t����ق��A�ߘa�W�N�Q���Q���܂łɁA�����Ŗ����ɂ������[���o����K�v������܂��B

�y���^�����̌����[�̒�o�͈́z

| �҂̋敪 | ��o�͈� | ||

|---|---|---|---|

| �N���������������� | (1) �@�l�i�l�i�̂Ȃ��Вc�����܂݂܂��B�j�̖����i������A���s���A��v�Q�^�A�č����A�����A�Ď��A���Z�l�A���k���A�ږⓙ�ł�����j�y�ь��ɖ��������Ă��Ȃ��Ă��ߘa�U�N���ɖ����ł������� |

�ߘa�V�N���̋��^���̎x�����z�� 150���~������� |

|

(2) �ٌ�m�A�i�@���m�A�y�n�Ɖ������m�A���F��v�m�A�ŗ��m�A�ٗ��m�A�C���㗝�m�A���z�m���i�����Ŗ@��204���1����2���ɋK�肷����j ���@�����̕��ɋ��^���Ƃ��Ďx�����Ă���ꍇ�̒�o�͈͂ł���A�����̕��ɕ�V���Ƃ��Ďx�����ꍇ�ɂ́A�u��V�A�����A�_����y�я܋��̎x�������v�̒�o�ΏۂƂȂ�܂��B |

�ߘa�V�N���̋��^���̎x�����z�� 250���~������� |

||

(3) ��L(1)�y��(2)�ȊO�̕� |

�ߘa�V�N���̋��^���̎x�����z�� 500���~������� |

||

| �N�����������Ȃ��������� | (4) �u���^�����҂̕}�{�T�����i�ٓ��j�\�����v���o������ |

�C�@�ߘa�V�N���ɑސE�������A�ЊQ�ɂ���Q�������߁A�ߘa�V�N���̋��^�����ɑ��錹���ŋy�ѕ������ʏ����ł̒����̗P�\���͊ҕt������ |

�ߘa�V�N���̋��^���̎x�����z�� 250���~������� �������A�@�l�̖����̏ꍇ�ɂ� 50���~������� |

���@�傽�鋋�^���̋��z��2,000���~���邽�߁A�N�����������Ȃ������� |

�S�� | ||

(5) �u���^�����҂̕}�{�T�����i�ٓ��j�\�����v���o���Ȃ������� |

�ߘa�V�N���̋��^���̎x�����z�� 50���~������� |

||

�����[��Ŗ����ɒ�o����ꍇ�́A�u���^�����̌����[���̖@�蒲�����v�\�v�i�ȉ��A�u���v�\�v�Ƃ����܂��B�j���Ē�o���܂��B

��o���ׂ������[�����R�쑾�Y�̌����[�݂̂ł���A���ɋ��^���̎x�����Ȃ��ꍇ�ɂ��ẮA�ȉ��̂Ƃ���L�ڂ��܂��B

�Z�@���ӎ���

�E�ߘa�W�N���ȍ~�A���v�\�̑��t�͍s���܂���̂ŁA�u���N�ȍ~���t�v���̋L�ڂ͕s�v�ł��B

�E�l�̕����A���v�\��Ŗ����̑����Œ�o����ꍇ�́A�}�C�i���o�[�J�[�h�Ȃǂ̖{�l�m�F���ނ̒��͎ʂ��̓Y�t���K�v�ƂȂ�܂��̂ŁA�����ӂ��������B

�E�菑���ō��v�\���쐬�����ꍇ�ɂ́A���̍��v�\�͋@�B�œǂݎ��܂��̂ŁA���̃{�[���y���ŋL�ڂ��Ă��������B

�E�Ŗ����֒�o����@�蒲�����Ȃ��ꍇ�́A���v�\�́u�i�E�v�j�v���Ɂu�Y���Ȃ��v�ƋL�ڂ̏�A��o�����肢���܂��B

�Ȃ��Ae-Tax�̃��b�Z�[�W�{�b�N�X�y�у}�C�i�|�[�^���Ɂu�@�蒲����o�����̂��m�点�v�i�ȉ��u���m�点�v�Ƃ����܂��B�j���͂��Ă�����ŁA���m�点��ʂ��āu��o�`���Ȃ��v�Ɖ����ꍇ�ɂ́A��L�̍��v�\�̒�o�͕K�v����܂���i���m�点��11�����{����12����{���ɑ��M����܂��B�j�B

�E�}�X�ڂ��݂����Ă��闓���L�ڂ���ۂɂ́A�}�X�ڂ̒��ɒ��J�ɋL�ڂ��Ă��������B

�i���j ���̗��ɂ́A�L���E�����i�u���v�Ȃǁj���L�ڂ��Ȃ��ł��������B