Ⅱ 納税者サービスの充実と行政効率化のための取組

~ データやデジタル技術の活用などにより納税者サービスを充実 ~

国税の多くは、納税者が自ら所得金額や税額を計算し、それに基づいて申告・納税するという申告納税制度を採用しています。この申告納税制度が適正に機能するためには、納税者に高い納税意識を持っていただくとともに、法律に定められた納税義務を自発的かつ適正に履行していただくことが必要です。

このため、国税庁では、データやデジタル技術を活用し、納税者が簡単・便利に申告や納税を行えるよう様々な利便性向上施策や情報発信に取り組み、納税者サービスの充実を図っています。

1 e-Tax (国税電子申告・納税システム)

~ e-Taxの利用拡大に向け、各種施策を強力に推進 ~

e-Taxを利用することで、国税に関する申告、申請・届出、納税の各種手続をオンラインで行うことができます。

e-Taxの利用拡大に向け、e-Taxの利便性を高める各種施策を強力に推進しており(コラム1参照)、オンライン利用率は順調に増加しています。

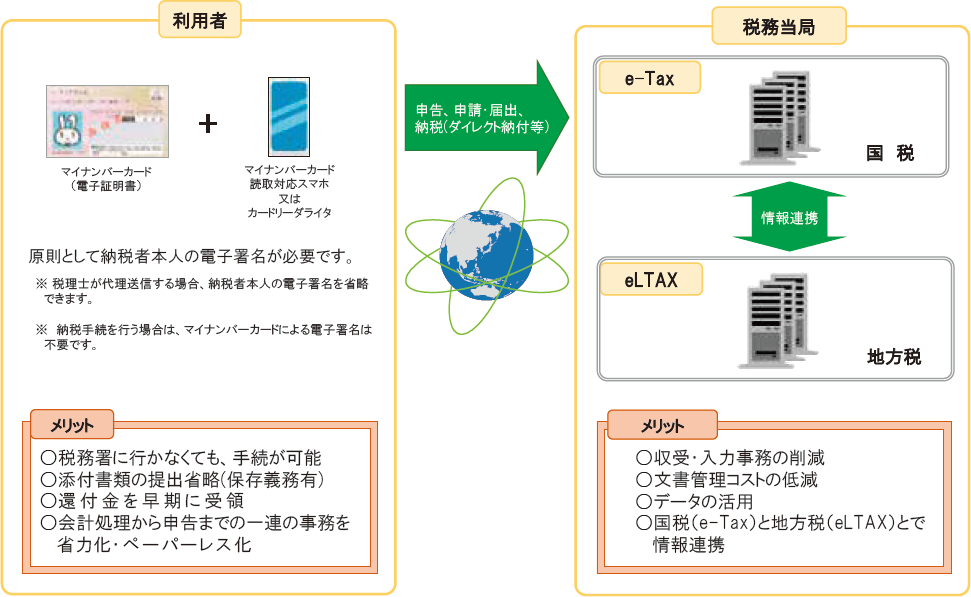

e-Taxの概要

イータックスの概要の図。

イータックスの利用者は、税務当局に対し、申告、申請、届出をする場合、マイナンバーカードをはじめとした電子証明書とマイナンバーカード読取対応スマホまたはカードリーダーライタが必要です。

原則として納税者本人の電子署名が必要ですが、税理士が代理送信をする場合、納税者本人の電子署名を省略できます。

利用者のメリット。

税務署に行かなくても、手続が可能。

添付書類の提出を省略することが可能。ただし、保存義務あり。

還付金を早期に受領可能。

会計処理から申告までの一連の事務の省力化・ペーパーレス化が可能。

税務当局のメリット。

収受、入力事務の削減。

文書管理コストの低減。

データの活用が可能。

国税のイータックスと地方税のエルタックスとで情報連携が可能。

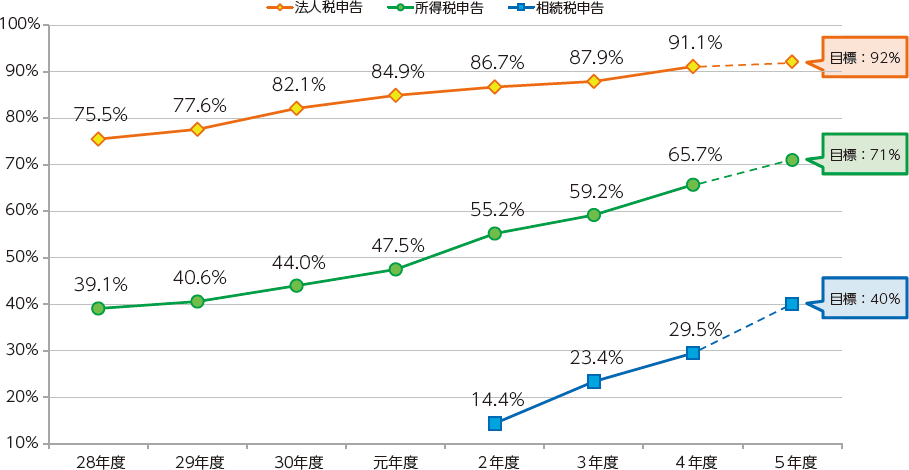

オンライン利用率

オンライン利用率目標を設定し、利用率の更なる向上を目指します。

オンライン利用率のグラフ。

令和5年度末のオンライン利用率目標を設定し、利用率の更なる向上を目指します。

法人税申告は、平成28年度75.5%、平成29年度77.6%、平成30年度82.1%、令和元年度84.9%、令和2年度86.7%、令和3年度87.9%、令和4年度91.1%、令和5年度もくひょう92%。

所得税申告は、平成28年度39.1%、平成29年度40.6%、平成30年度44.0%、令和元年度47.5%、令和2年度55.2%、令和3年度59.2%、令和4年度65.7%、令和5年度もくひょう71%。

相続税申告は、令和2年度14.4%、令和3年度23.4%、令和4年度29.5%、令和5年度もくひょう40%。

所得税申告については、確定申告会場で申告書を作成しイータックスで提出した分を含みます。

このグラフは、主な手続の利用率を掲載しています。その他の手続についてはイータックスホームページをご覧ください。

- ※1 令和4年度の各係数は速報値です。

- ※2 所得税申告については、確定申告会場で申告書を作成しe-Taxで提出した分を含みます。

- ※3 主な手続の利用率を掲載しています。その他の手続についてはe-Taxホームページをご覧ください。

《コラム1》e-Taxの利便性向上

1 e-Taxに登録された本人情報等を閲覧できる「マイページ」の提供 【令和5(2023)年1月実施】

e-Taxの「マイページ」では、「氏名」や「納税地」といった本人情報に加え、登録している金融機関、還付金の処理状況等の還付・納税に関する情報、「所得税の青色申告承認」等の各税目に関する情報を確認することができます。

- ※ 詳細は、e-Taxホームページをご覧ください。

2 マイナンバーカードの読み取り回数が1回に 【令和5(2023)年1月実施】

マイナンバーカードを利用してe-Taxを利用される納税者を対象に、本人確認を行える機能を導入しました。

本人確認を行うことで、これまでe-Taxへ申告等データを送信する都度必要だったマイナンバーカードでの電子署名が不要になります。

これにより、マイナンバーカードを利用して申告される方のマイナンバーカードの読み取り回数が従来の3回から1回になりました。

- ※1 過去にマイナンバーカード方式で申告された方が対象です。

- ※2 詳細は、e-Taxホームページをご覧ください。