Ⅲ 適正・公平な課税・徴収

3 国際的な取引への対応

(1)背景

~ 国際的な租税回避への国民の関心の高まり ~

近年、個人投資家の海外投資や企業の海外取引が増加するなど、経済社会がますます国際化しています。このような中、BEPS(税源浸食と利益移転)プロジェクトの進展、OECD(経済協力開発機構)が策定した共通報告基準(CRS: Common Reporting Standard)に基づく非居住者の金融口座情報の自動的情報交換などにより、富裕層や海外取引のある企業による海外への資産隠しのほか、各国の税制の違い等を利用して税負担を軽減する等の国際的な租税回避に対して、国民の関心が大きく高まっている状況にあります。

こうした状況を踏まえ、国税庁としては、国際的な動きも十分に視野に入れて適正・公平な課税を実現していくことが、国民からの信頼の確保につながるものと考えています。

(2)富裕層や海外取引のある企業への取組

~ 国際的な租税回避に対する取組を積極的に推進 ~

国税庁では、富裕層や海外取引のある企業による国際的な租税回避に適切に対応するため、![]() 情報リソースの充実(情報収集・活用の強化)、

情報リソースの充実(情報収集・活用の強化)、![]() 調査マンパワーの充実(執行体制の整備・拡充)、

調査マンパワーの充実(執行体制の整備・拡充)、![]() グローバルネットワークの強化(外国当局との連携等)を推進し、積極的に調査等を実施しています。

グローバルネットワークの強化(外国当局との連携等)を推進し、積極的に調査等を実施しています。

情報リソースの充実(情報収集・活用の強化)

情報リソースの充実(情報収集・活用の強化)

~ 海外取引・国内外の財産を的確に把握 ~

国税庁では、次の制度を活用して海外取引や国内外の財産を的確に把握するとともに、収集・受領した資料情報等を総合的に分析し、国際的な租税回避に的確に対応しています。

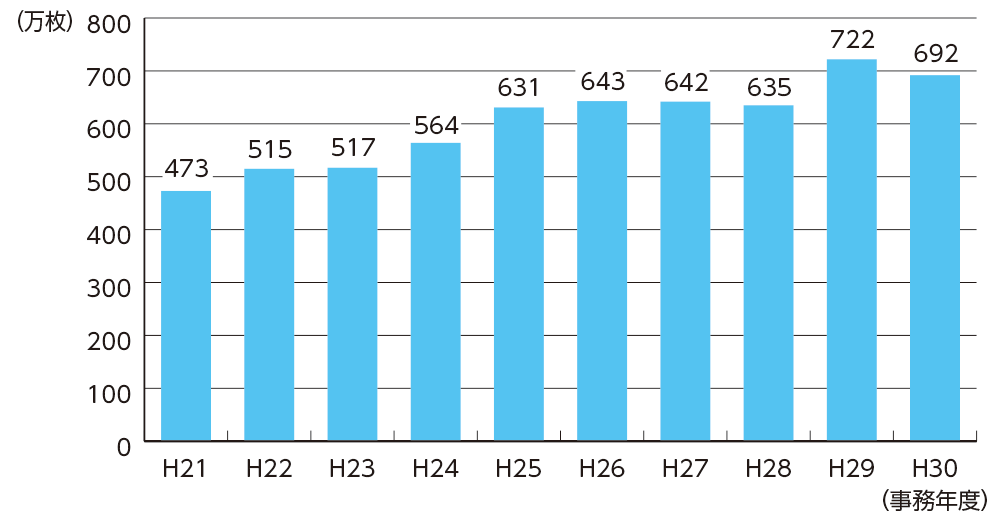

イ 国外送金等調書

国外への送金及び国外から受領した送金の金額が100 万円を超えるものについて、送金者及び受金者の氏名・住所、取引金額などを記載した調書を、送金等を行った金融機関が税務署に提出するものです(平成10(1998)年4月施行)。

国外送金等調書の提出枚数

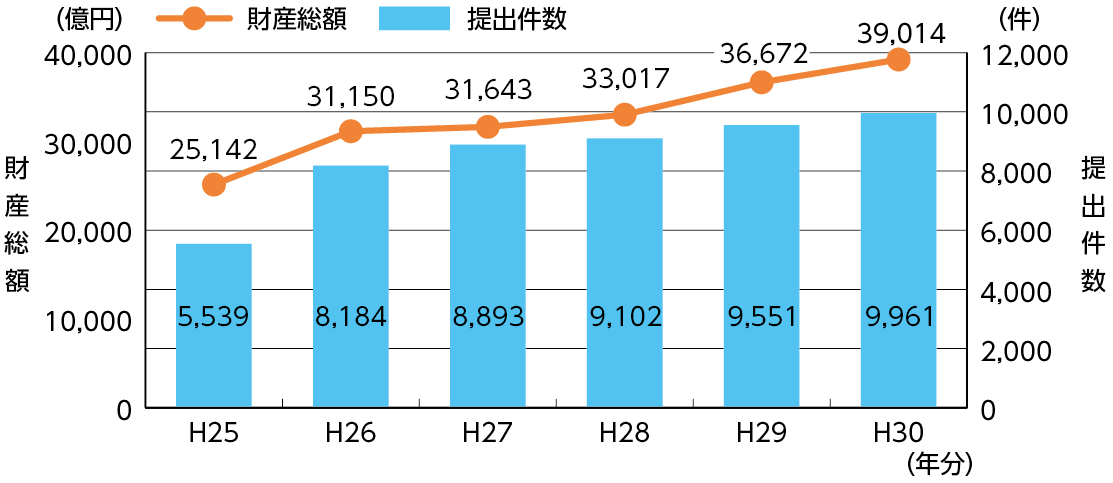

ロ 国外財産調書

その年の12月31日において、国外に合計5,000万円を超える財産を有する方が、その国外財産の種類や価額などを記載した調書をその翌年の3月15日までに税務署に提出するものです(平成26(2014)年1月施行)。

国外財産調書の提出件数及び記載された財産総額

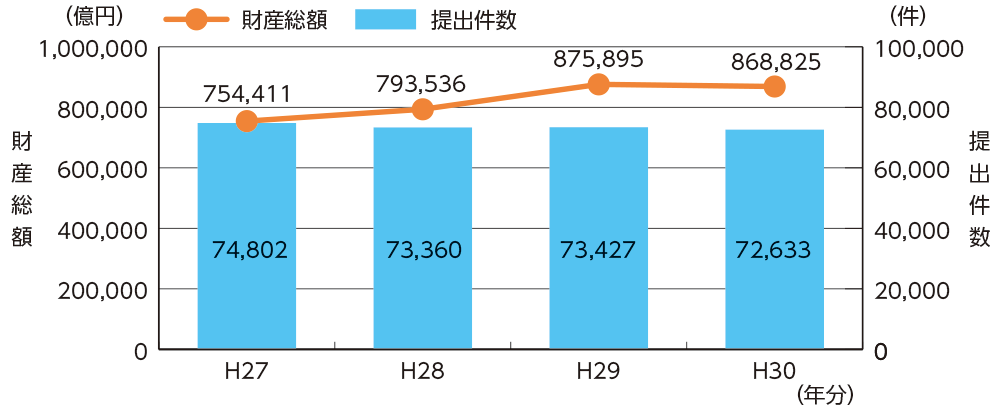

ハ 財産債務調書

その年の所得が2,000万円を超え、かつ、その年の12月31日において合計3億円以上の財産又は合計1億円以上の有価証券等を有する方が、財産の種類や価額、債務の金額などを記載した調書をその翌年の3月15日までに税務署に提出するものです(平成28(2016)年1月施行)。

財産債務調書の提出件数及び記載された財産総額

ニ 租税条約等に基づく情報交換

海外取引に関しては、国内で入手できる情報だけでは事実関係を十分に解明できないことがあります。そのような場合には、二国間の租税条約や多数国間の税務行政執行共助条約などに基づき、外国税務当局と情報交換を実施し、適正・公平な課税に必要な情報を国外から入手することが可能となっています。近年、この情報交換ネットワークの拡充が図られており、令和2(2020)年4月現在、76の租税条約等1(136か国・地域)が発効しており、租税の賦課徴収に関連する情報交換を行っています。

- 1 ここでいう租税条約等とは、租税条約、情報交換協定、税務行政執行共助条約及び日台民間租税取決めをいいます。

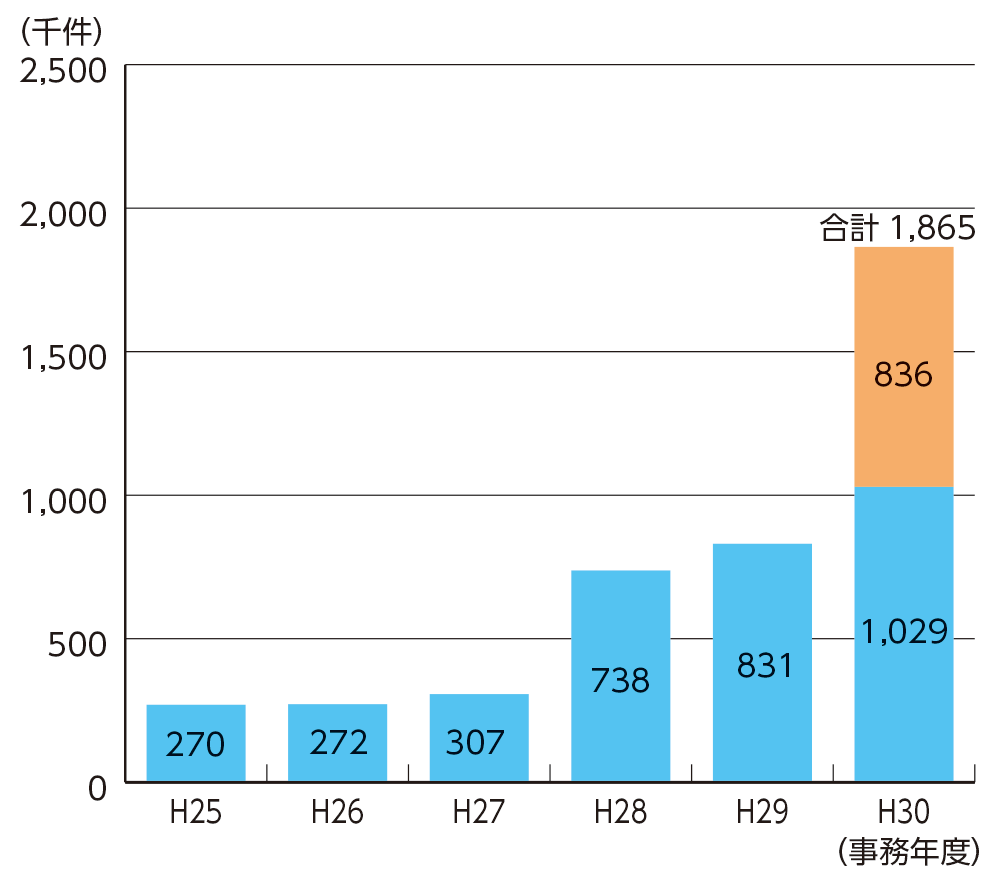

情報交換件数の推移

- ※ 1 情報交換件数は、各事務年度に収受した件数と発送した件数を合計したものです。

- ※ 2 平成30(2018)事務年度の数値には、CRSによる非居住者の金融口座情報及び国別報告事項の情報交換件数(836千件)を含みます。

ホ 共通報告基準(CRS)による非居住者の金融口座情報の自動的情報交換

外国の金融機関等を利用した国際的な脱税及び租税回避に対処するため、平成26(2014)年にOECDにおいて、非居住者の金融口座情報を税務当局間で自動的に交換するための国際基準である「共通報告基準(CRS)」が策定されました。OECDが公表した情報によると、令和元(2019)年には、95の国・地域の税務当局が、CRSによる非居住者の金融口座情報(氏名・住所・口座残高等)の自動的情報交換を実施しました。

我が国も、平成30(2018)年から諸外国との情報交換を実施しています。国税庁としては、受領した情報について、国外送金等調書や国外財産調書などその他の資料情報等と併せて分析を行った上で、海外にある金融資産及びそこから生じる所得の把握や、課税上問題のある海外取引の把握や解明などに活用しています。

| 受領 | 提供 | |||||||

|---|---|---|---|---|---|---|---|---|

| 平成30年7月~ 令和元年6月 |

令和元年7月~ 令和元年11月 |

平成30年7月~ 令和元年6月 |

令和元年7月~ 令和元年11月 |

|||||

| 国・地域数 | 口座数 | 国・地域数 | 口座数 | 国・地域数 | 口座数 | 国・地域数 | 口座数 | |

| アジア・大洋州 | 11 | 445,919 | 14 | 1,467,369 | 10 | 74,770 | 11 | 373,883 |

| 北米・中南米 | 15 | 41,995 | 19 | 96,288 | 9 | 6,261 | 11 | 33,523 |

| 欧州・NIS諸国 | 40 | 232,492 | 41 | 294,636 | 35 | 8,895 | 37 | 64,078 |

| 中東・アフリカ | 8 | 24,580 | 11 | 32,747 | 4 | 229 | 5 | 2,173 |

| 合計 | 74 | 744,986 | 85 | 1,891,040 | 58 | 90,155 | 64 | 473,657 |

◎ CRS情報の活用事例

- ● CRS情報により、海外に預金口座を保有していることを把握し、その預金から発生した利子が申告漏れとなっていた事実が判明

- ● CRS情報により、海外の被相続人名義の預金口座を把握し、その預金口座と、調査で新たに把握した海外の不動産が申告漏れとなっていた事実が判明

- ● CRS情報により、法人の代表者が海外に保有している預金口座に多額の残高があることを把握し、受取手数料を海外の個人名義口座で回収することによって収入から除外していた事実が判明

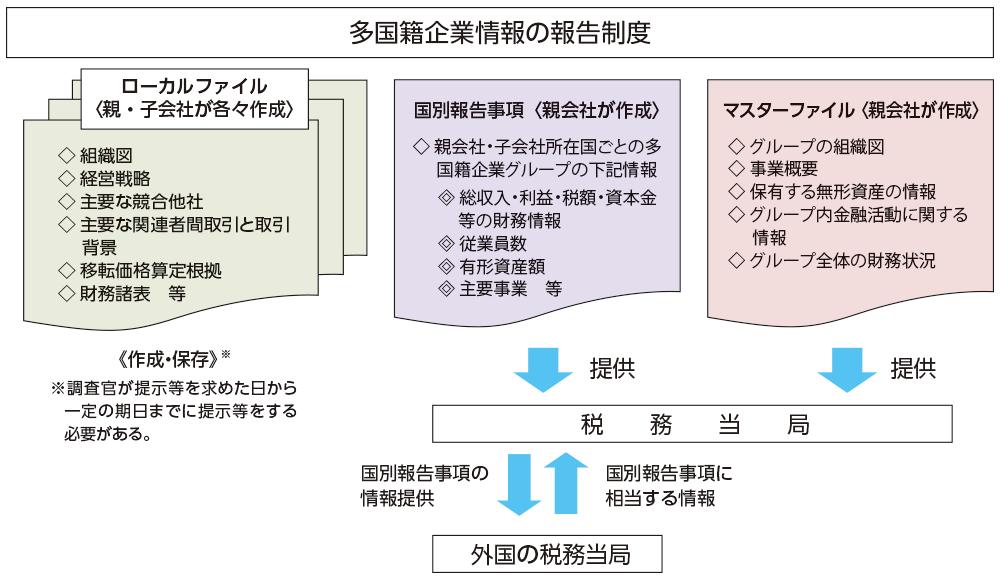

へ 多国籍企業情報の報告制度

多国籍企業のグローバルな活動・納税実態を把握するため、平成28(2016)年度税制改正において、![]() 多国籍企業グループの国ごとの活動状況に関する情報(国別報告事項)、

多国籍企業グループの国ごとの活動状況に関する情報(国別報告事項)、![]() 多国籍企業グループのグローバルな事業活動の全体像に関する情報(事業概況報告事項(マスターファイル))及び

多国籍企業グループのグローバルな事業活動の全体像に関する情報(事業概況報告事項(マスターファイル))及び![]() 国外の関連企業との取引における独立企業間価格(第三者間の取引価格)を算定するための詳細な情報(ローカルファイル)を税務署に提供(又は作成・保存)することが一部の法人に義務付けられました2。

国外の関連企業との取引における独立企業間価格(第三者間の取引価格)を算定するための詳細な情報(ローカルファイル)を税務署に提供(又は作成・保存)することが一部の法人に義務付けられました2。

このうち、![]() 国別報告事項は、各国が租税条約等の自動的情報交換に基づき、多国籍企業グループの構成会社の居住地国にある税務当局に提供することとなっており、我が国では、平成30(2018)事務年度において、42の国・地域の税務当局から2,100件の情報を入手する一方、51 の国・地域の税務当局に831件の情報を提供しました。

国別報告事項は、各国が租税条約等の自動的情報交換に基づき、多国籍企業グループの構成会社の居住地国にある税務当局に提供することとなっており、我が国では、平成30(2018)事務年度において、42の国・地域の税務当局から2,100件の情報を入手する一方、51 の国・地域の税務当局に831件の情報を提供しました。

また、![]() ローカルファイルは、国外の関連企業との取引金額が一定以上の法人が確定申告書の提出期限までに作成又は取得し、保存しなければならないこととされており、調査官が提示又は提出を求めた日から一定の期日までに提示又は提出する必要があります(平成29(2017)年4 月1 日以後に開始する事業年度から適用)。

ローカルファイルは、国外の関連企業との取引金額が一定以上の法人が確定申告書の提出期限までに作成又は取得し、保存しなければならないこととされており、調査官が提示又は提出を求めた日から一定の期日までに提示又は提出する必要があります(平成29(2017)年4 月1 日以後に開始する事業年度から適用)。

- 2 直前の会計年度における総収入金額1,000億円以上の多国籍企業グループの最終親会社は、その親会社の会計年度の終了の日の翌日から1年以内に、国別報告事項及びマスターファイルをe-Taxにより提供することとされました(平成28(2016)年4月1日以後に開始する会計年度から適用)。

多国籍企業情報の報告制度のイメージ

調査マンパワーの充実(執行体制の整備・拡充)

調査マンパワーの充実(執行体制の整備・拡充)

~ 専門部署・プロジェクトチームの設置 ~

国税庁では、複雑・多様化する海外取引及び国際的租税回避に対応するため、国際課税に関する調査を専門的に行う部署を設置しています。

また、平成29(2017)年7月から全国の国税局に設置されている重点管理富裕層プロジェクトチームでは、富裕層の中でも特に多額の資産を保有していると認められる納税者について、その関係者や主宰法人等をグループとして一体的に管理して、情報の収集・分析を行っています。

グローバルネットワークの強化(外国当局との連携等)

グローバルネットワークの強化(外国当局との連携等)

~ 外国当局との連携の強化 ~

国境を越えた経済活動がますます活発化する中、適正・公平な課税を確保するためには外国税務当局との協調が不可欠となっており、国税庁は、外国税務当局との連携の強化に努めています。

イ 国際的な枠組みへの参画

(イ) 国際合意の形成と履行

BEPSプロジェクトは、多国籍企業が各国国内法の間のずれ等を利用することで、課税所得を人為的に操作し、課税逃れを行っている問題に対処するため、OECDにおいて平成24(2012)年に立ち上げられたものです。このプロジェクトにおける議論にはOECD非加盟国のG20 メンバーも参加し、平成27(2015)年10月に最終報告書が公表されています。

最終報告書では、国際課税ルール全体を見直すことにより、多国籍企業による国際的租税回避に対処し、また、各国政府の制度及び多国籍企業の活動等に関する透明性の向上を図るための15の行動計画が勧告されており、国税庁は、その勧告内容の適切な実施に取り組んでいます。それぞれの行動計画の詳しい内容については、国税庁ホームページ「BEPSプロジェクト」(https://www.nta.go.jp/taxes/shiraberu/kokusai/beps/index.htm)をご覧ください。

(ロ)OECD等における取組への参画

BEPSプロジェクトの最終報告書の勧告は、OECD加盟国のみならず、新興国・途上国を含め、多数の国・地域により実施される必要があります。このため、平成28(2016)年に「BEPS包摂的枠組み」(Inclusive Framework on BEPS)が組織され、令和2(2020)年4月現在、我が国を含む137 の国・地域がこの枠組みに参加し、勧告内容の実施状況に関する相互審査や、勧告内容の見直しに関する議論なども行っています。

また、租税条約等に基づく情報交換については、160 の国・地域が参加する「税の透明性と情報交換に関するグローバル・フォーラム」において各国・地域の法制と執行について相互審査が行われています。

なお、「OECD税務長官会議」における「情報共有と協働のための合同国際タスクフォース」(JITSIC:Joint International Taskforce on Shared Intelligence and Collaboration)では、国際的な租税回避等の各国共通の課題について、各国が情報を共有し協働することを目的とした取組が行われています。

国税庁は、こうした取組や議論に積極的に参画しています。

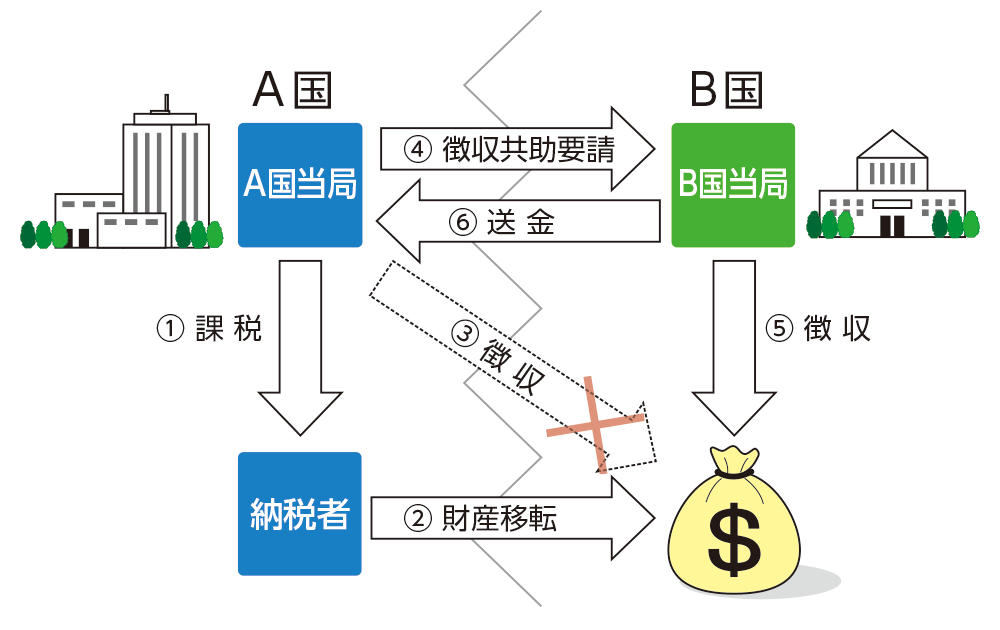

ロ 徴収共助制度の活用

租税を徴収するための権限は国外で行使することができないという制約があります。このため、租税条約において、国外への財産移転による国際的な徴収回避に適切に対応することを目的として、各国の税務当局が協力して互いに相手国の租税を徴収する「徴収共助」の枠組みを設けています。

国税庁では、税務行政執行共助条約3などに基づく徴収共助の制度を積極的に活用して、国際的な租税の徴収に取り組むこととしています。

- 3 租税に関する情報の交換、徴収、文書の送達を相互に支援することを定めた多国間条約であり、我が国を含め124の国・地域において発効しています(令和2(2020)年6月1日現在)。

徴収共助の仕組み

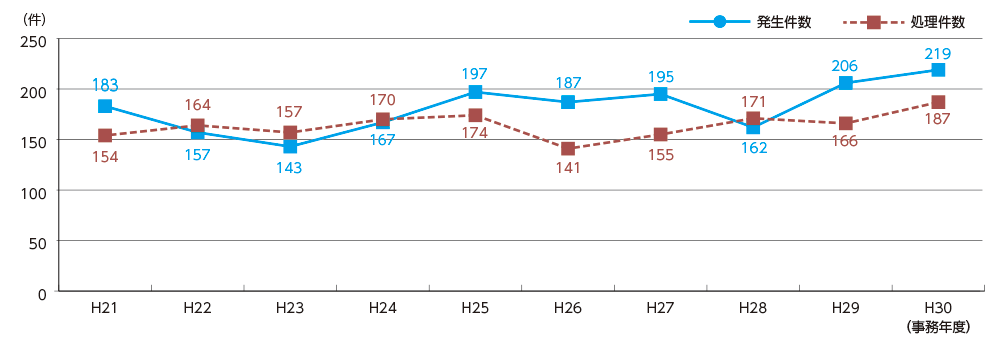

ハ 相互協議の促進

国税庁では、移転価格課税などによる国際的な二重課税について納税者の申立てを受けた場合、租税条約等に基づき外国税務当局との相互協議4を実施してその解決を図っています。また、納税者の予測可能性を高め、移転価格税制5の適正・円滑な執行を図る観点から、事前確認6に係る相互協議も実施しています。

国税庁では、相互協議事案の適切・迅速な解決に向け、要員の確保など体制の充実を図るとともに、各国税務当局との連絡を密にし、機動的かつ円滑な協議の実施に取り組んでいます7。また、新興国に対しては積極的に技術協力を実施し、国際的な課税ルールの浸透を図るとともに、相互協議における事案処理が促進されるよう、相互協議の手続や進め方に関する知識や優れた取組なども共有しています。

- 4 「相互協議」とは、租税条約等に基づき、国際的な二重課税が移転価格課税などにより生じた場合、又は生じると納税者が考える場合などにおいて、国税庁が納税者の申立てを受けて租税条約相手国・地域の税務当局との間で協議を行う手続です。

- 5 我が国企業が国外の関連企業と取引をするに当たって、その取引価格が第三者間の取引価格(これを「独立企業間価格」と呼んでいます。)と異なることにより、我が国企業の課税所得が減少している場合に、その取引が独立企業間価格で行われたとみなして、所得を計算し直す制度です。

- 6 事前確認とは、納税者が申し出た独立企業間価格の算定方法等について税務当局が確認を行うことです。

- 7 相互協議の担当者数は、平成21(2009)事務年度には31名でしたが、令和元(2019)事務年度は46名まで増加しています。また、平成30(2018)事務年度の協議回数・日数は38回・147日でした。

相互協議事案の発生・処理件数に係る推移

※ 発生件数は、納税者からの相互協議の申立て又は相手国税務当局からの相互協議の申入れがあった件数です。

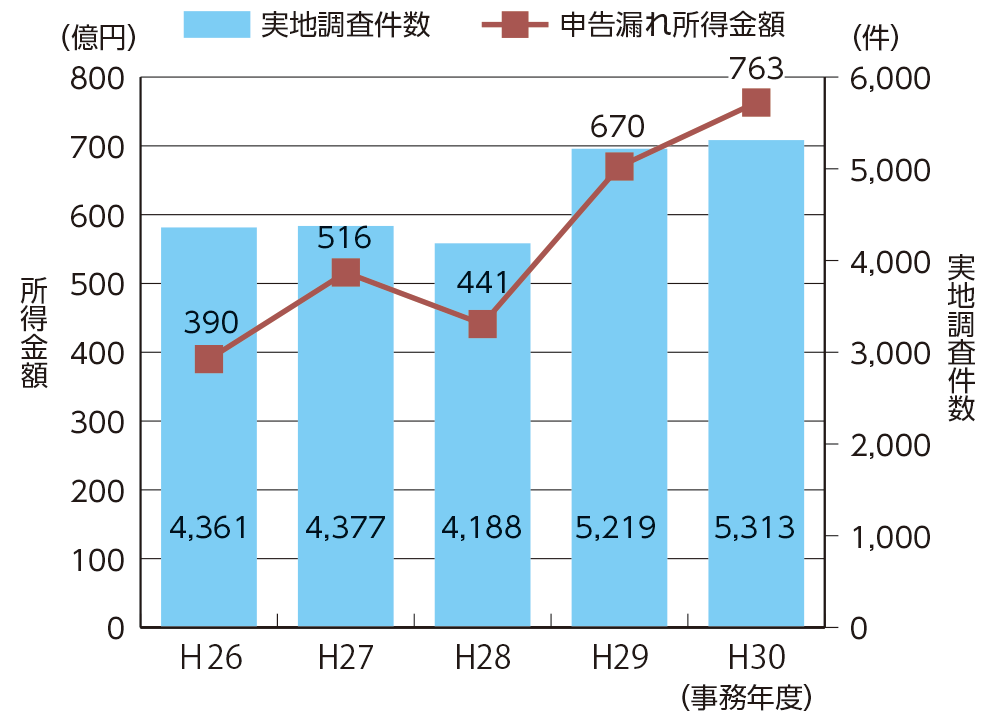

(3)富裕層や海外取引のある企業への対応等

~ 富裕層や海外取引のある企業に対して積極的に調査 ~

国税庁では、富裕層や海外取引のある企業への対応を重点課題として掲げ、上記の取組を推進することにより、海外への資産隠しや国際的な租税回避行為に適切に対処するための調査を積極的に実施しています。

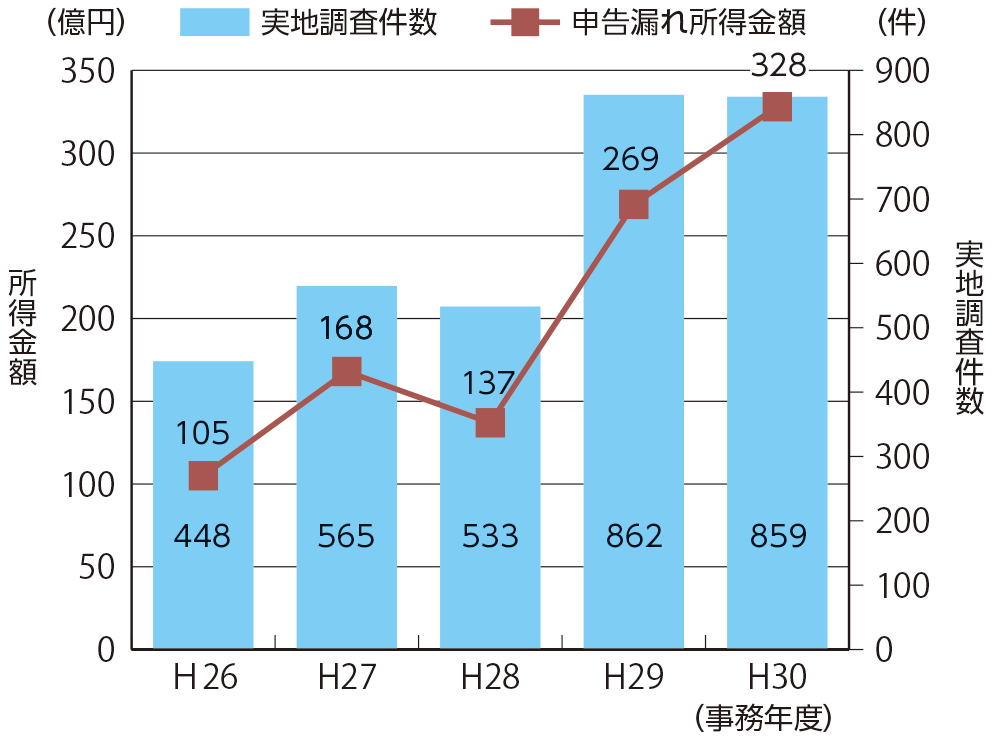

富裕層に対する所得税調査事績

海外投資などを行っている富裕層に対する所得税調査事績

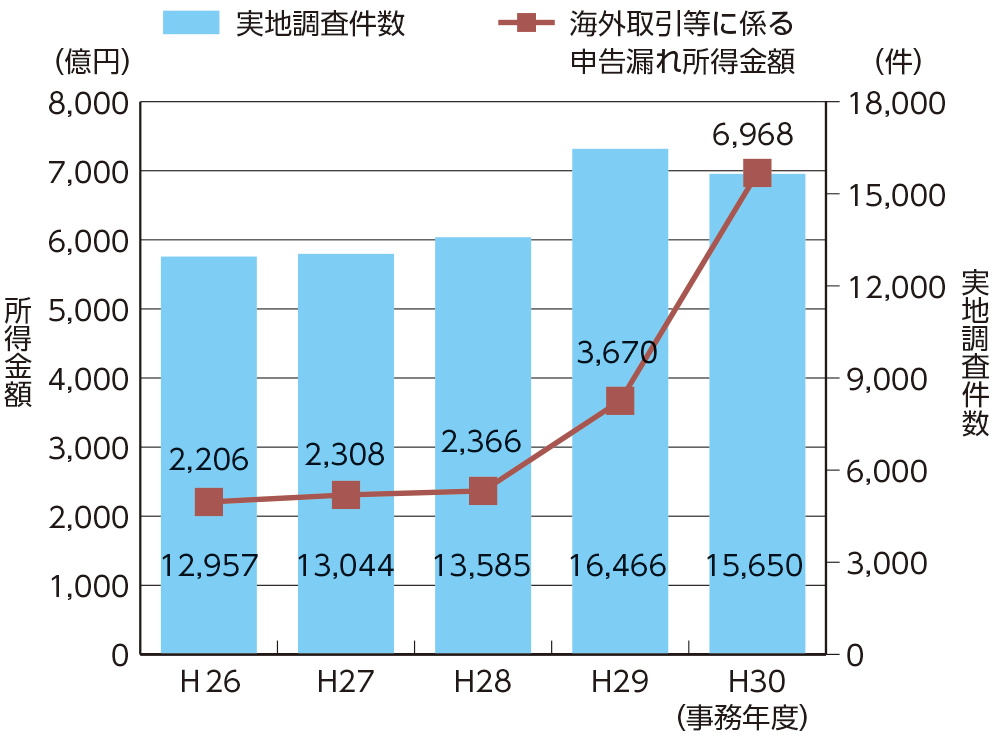

海外取引法人等に対する法人税調査事績

◎ 富裕層や海外取引のある企業に対する調査事例

- ● 家族名義により海外の金融機関で資産運用を行い、その資産運用益で得た所得について申告を行っていない事実を把握

- ● 外国法人からのコンサルティング報酬の振込先として海外口座を利用し、その報酬について申告を行っていない事実を把握

~ 移転価格税制の運用の明確化 ~

企業活動の国際化の進展に伴い、移転価格税制の適用対象となる取引が増加するとともに、取引の内容も複雑化している中、国税庁では、納税者の予測可能性を高めるため、移転価格税制に係る法令解釈通達や事務運営指針を改正するなど、制度の運用に関する執行方針や適用基準を公表しています。また、移転価格税制に係る事前確認については、事前確認の申出の前に税務当局が相談を受ける事前相談を行うなど、納税者が事前確認を円滑に利用できる環境を整えています。