申告と納税

申告・納付等の期限

申告及び納付等の期限は各税法により定められています。

国の税金は、納税者が自ら税務署へ所得等の申告を行うことにより税額が確定し、この確定した税額を自ら納付することになっています。

これを「申告納税制度」といいます。申告納税制度では、申告をしなければならない方が申告しなかったり、申告期限を過ぎてから申告すると、「加算税」や「延滞税」が課される場合がありますので注意してください。

主な国税の申告期限及び納期限等

| 税金等の種類 | 申告期限及び納期限等 | |

|---|---|---|

| 申告所得税等 (令和7年分) |

予定納税 | 納期限:第1期分 → 令和7年7月31日(木) |

| 確定申告 | 申告期限及び納期限:令和8年3月16日(月) 注1:確定申告の窓口での相談及び申告書の受付は令和8年2月16日(月)からです。 注2:還付申告の受付は、令和8年2月13日(金)以前でも行えます。 税務署の閉庁日(土曜日、日曜日、祝日等)は、税務署では相談及び申告書の受付は行っておりません。 |

|

| 贈与税(令和7年分) | 申告期限及び納期限:令和8年3月16日(月) 注:申告の受付は、令和8年2月2日(月)からです。 |

|

| 消費税及び地方消費税 | 個人事業者の令和7年分確定申告 | 申告期限及び納期限:令和8年3月31日(火) |

| 法人の確定申告 | 申告期限及び納期限:事業年度終了の日の翌日から2か月以内(※1) |

|

| 課税期間の短縮を選択している場合 | 申告期限及び納期限:短縮した各課税期間終了後2か月以内(※1)(※2) |

|

| 法人税 | 申告期限及び納期限:事業年度終了の日の翌日から2か月以内(※1) |

|

| 地方法人税 | 申告期限及び納期限:課税事業年度終了の日の翌日から2か月以内(※1) | |

| 源泉所得税及び復興特別所得税 | 納期の特例の承認を受けていない場合 | 納期限:源泉徴収の対象となる所得を支払った月の翌月10日(※1)(※3) |

| 納期の特例の承認を受けている場合(給与など特定の所得に限ります。) | 納期限:令和7年1月〜6月支払分 → 令和7年7月10日(木) |

|

| 相続税 | 申告期限及び納期限:相続の開始があったことを知った日の翌日から10か月以内(※1) |

|

| 財産債務調書、国外財産調書(令和7年分) | 提出期限:令和8年6月30日(火) | |

- ※1 申告期限・納期限が、土曜日、日曜日、祝日等の場合は、その翌日が期限となります。

- ※2 個人事業者の場合、12月を含む課税期間については、令和8年3月31日(火)までとなります。

- ※3 非居住者又は外国法人に対し国外において国内源泉所得を支払った場合に源泉徴収をした所得税等の納付期限は、その支払った月の翌月末日とされるなど、一定の場合には例外があります。

- 注 法人の場合、令和8年4月1日以後に開始する課税事業年度については、上記の法人税及び地方法人税に加えて、防衛特別法人税の申告と納付が必要となります。

申告の内容を間違えていたとき

確定申告書を提出した後に、計算誤りなど申告内容に誤りがあることに気付いた場合、申告内容を訂正することができます。

税額を多く申告していたときは「更正の請求」、税額を少なく申告していたときは「修正申告」を行ってください。

また、更正の請求書及び修正申告書については、国税庁ホームページの確定申告書等作成コーナーで作成することができます。

「インターネットを利用して申告や納税などの手続をしたいとき」参照

〈修正申告〉

確定申告書を提出した後で、税額を少なく申告していたことに気付いたときは、「修正申告」をして正しい税額に修正してください。修正申告によって納付すべき新たな税額は、修正申告書を提出する日までに延滞税と併せて納付してください。

(修正申告ができる期間)

税務署から更正を受けるまではいつでもできますが、なるべく早く申告してください。

【修正申告を行う場合の注意】

-

1 国税局(国税事務所)や税務署から調査の通知を受けた後で修正申告をしたり、更正を受けたりすると、新たに納めることになる税額のほかに過少申告加算税又は重加算税がかかる場合があります。

注:当初の申告が期限後申告であるときには、無申告加算税又は重加算税がかかる場合があります。

-

2 修正申告によって新たに納付することになった税額を納めるときは、法定納期限の翌日から納付日までの期間について、延滞税がかかる場合がありますので併せて納付してください。

〈更正の請求〉

確定申告書を提出した後で、税額を多く申告していたこと、純損失等の金額を少なく申告していたことなどに気付いたときは、「更正の請求」をして正しい税額への訂正を求めることができます。請求内容が正当と認められた場合は、納めすぎた税金が還付されます。

(更正の請求ができる期間)

原則として法定申告期限から5年以内です。

【令和6年分の個人の確定申告(還付申告は除きます。)の場合】

所得税…令和12年3月18日(月)まで 個人事業者の消費税及び地方消費税…令和12年4月1日(月)まで

申告を忘れていたとき

期限内に申告をすることを忘れていたときは、できるだけ早く申告するようにしてください。

申告期限を過ぎてからの申告を「期限後申告」といいます。

期限後申告をしたり、申告をしないために税務署から所得金額の決定を受けたりすると、納めるべき税額のほかに無申告加算税又は重加算税がかかる場合があります。期限後申告によって納める税金は、申告書を提出した日が納期限となります。

また、法定納期限の翌日から納付の日までの延滞税を併せて納付する必要がある場合があります。

注:災害等により、期限までに申告や納付ができない場合は、納税を一定期間猶予したり、申告や納付などの期限を延長する制度があります。

(「災害等にあったとき」参照)

財産債務調書制度について

(1)所得税の確定申告書を提出する必要がある方若しくは所得税の還付申告書(その年分の所得税の額の合計額が配当控除の額及び年末調整で適用を受けた住宅借入金等特別控除額の合計額を超える場合におけるその還付申告書に限ります。)を提出することができる方で、その年分の退職所得を除く各種所得金額の合計額が2千万円を超え、かつ、その年の12月31日においてその価額の合計額が3億円以上の財産若しくはその価額の合計額が1億円以上の有価証券等を有する方又は(2)その年の12月31日においてその価額の合計額が10億円以上の財産を有する居住者の方は、その財産の種類、数量及び価額並びに債務の金額その他必要な事項を記載した財産債務調書を、その年の翌年の6月30日までに、所得税の納税地等の所轄税務署に提出しなければなりません。

注:相続の開始の日の属する年(相続開始年)の年分の財産債務調書については、その相続又は遺贈により取得した財産又は債務(相続財産債務)を除いて提出することができます。

財産債務調書制度の詳細は、国税庁ホームページの「財産債務調書制度に関するお知らせ」をご覧ください。

国外財産調書制度について

居住者の方(非永住者の方を除きます。)で、その年の12月31日においてその価額の合計額が5千万円を超える国外財産を有する方は、その国外財産の種類、数量及び価額その他必要な事項を記載した国外財産調書を、その年の翌年の6月30日までに、住所地等の所轄税務署に提出しなければなりません。

注:相続開始年の年分の国外財産調書については、その相続又は遺贈により取得した国外財産(相続国外財産)を除いて提出することができます。

国外財産調書制度の詳細は、国税庁ホームページの「国外財産調書制度に関するお知らせ」をご覧ください。

税金の納付と還付

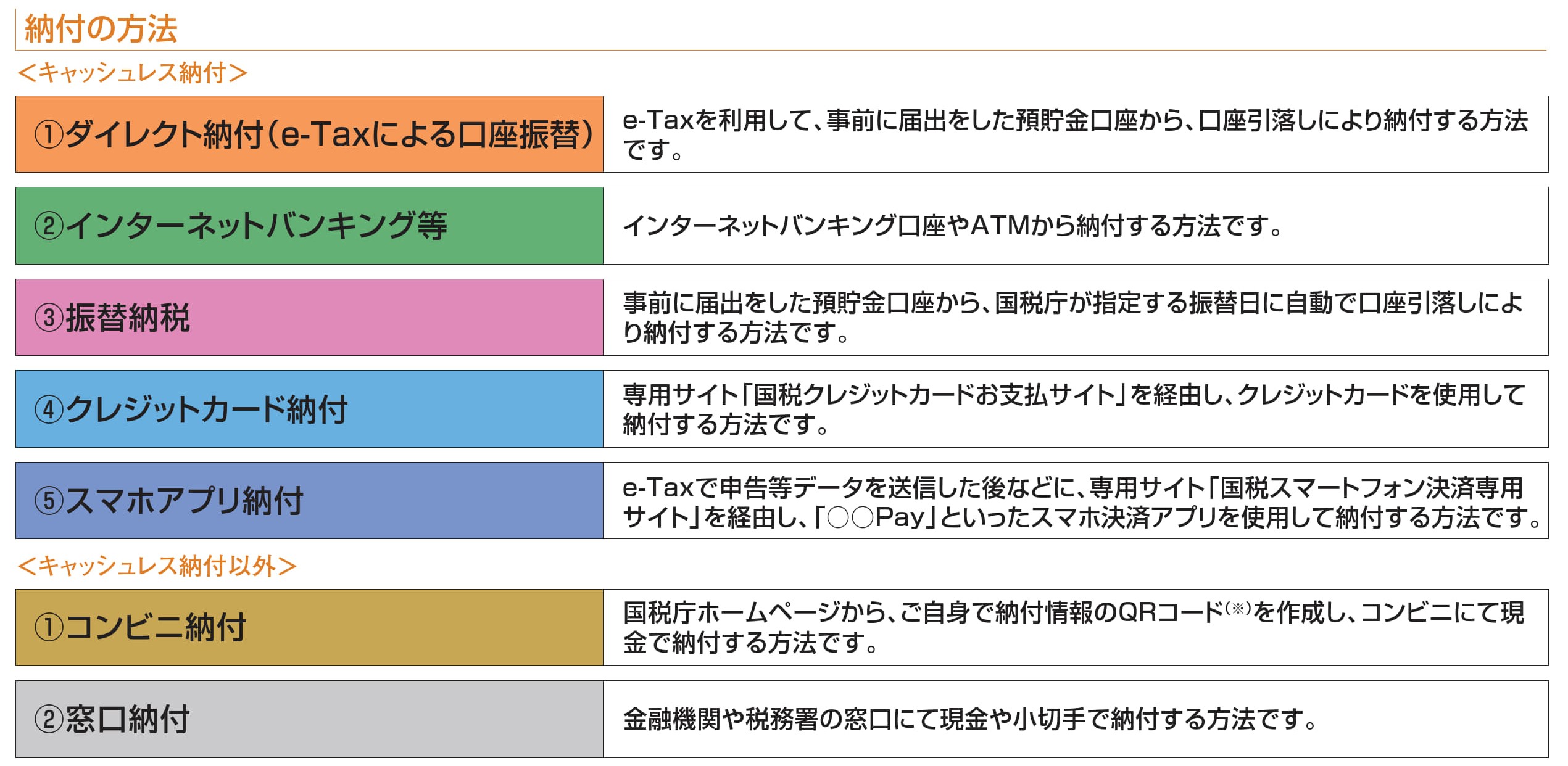

国税の納付は、金融機関等の窓口に行く必要がない、キャッシュレス納付が便利です。還付金の受取には、預貯金口座への振込みをご利用ください。

※ 上記の図をクリックすると拡大してご覧になることができます。

元の画面に戻る場合はブラウザの「戻る」をクリックしてください。

※ QRコードは、株式会社デンソーウェーブの登録商標です。

各納付方法の詳細は、国税庁ホームページの「納税に関する総合案内」をご覧ください。

還付金の受取方法

還付金の受取には、預貯金口座(※)への振込みによる方法と郵便局等に出向いて受け取る方法があります。預貯金口座への振込みを利用されますと、指定された金融機関の預貯金口座に還付金が直接振り込まれますので、大変便利です。

※銀行、信用金庫、信用組合、労働金庫、農業協同組合、漁業協同組合及びゆうちょ銀行の預貯金口座

注:一部のインターネット専用銀行では還付金の振込みができませんので、振込みの可否については、あらかじめご利用の銀行にご確認ください。

<預貯金口座への振込み>

確定申告書に、振込先の金融機関名、預貯金の種別、口座番号を正確に記載してください(ご本人名義の口座に限ります。)。

なお、ゆうちょ銀行を指定する場合は、記号番号のみを記載してください。

注:記載いただいた口座について、屋号が含まれる名義や、旧姓のままの名義など確定申告書に記載した氏名と異なる名義の場合には、確認のため税務署からご連絡させていただくことがあります。

納期限までに納付することが困難な場合

期限内に納付を行わないと、法定納期限の翌日から納付日までの延滞税がかかります。振替納税についても、残高不足等で振替ができなかった場合は、同様に法定納期限の翌日から延滞税がかかります。

国税を滞納すると、財産の差押えなどの滞納処分を受ける場合があります。一方、法令の要件に該当するときには、財産の差押えや換価(売却)が猶予される制度の適用を受けることができますので、納期限までに納付できない事情がある場合は、お早めに税務署(徴収担当)にご相談ください。

相続税・贈与税については、納期限までに納付が困難で、一定の要件を満たす場合には、延納制度があります。また、相続税については、延納によっても金銭納付が困難で、一定の要件を満たす場合には、物納制度があります。