※ 令和3年6月25日付課法2−21ほか1課共同「法人税基本通達等の一部改正について(法令解釈通達)」による改正後の9−2−27の2において、役員の将来の所定の期間における役務提供の対価として譲渡制限付株式が交付される給与であって、その法人においてその期間の報酬費用として損金経理(退職給付引当金の繰入れに係るものを除きます。)が行われるようなものは、法人税法第34条第1項の退職給与に該当しないことが明らかにされています。

なお、改正後の9−2−27の2の取扱いは令和3年6月25日以後に開始する会計期間においてその支給に係る決議をする給与について適用し、同日前に開始した会計期間においてその支給に係る決議をした給与については、なお従前の例によることとされています。

別紙 譲渡制限期間の満了日を「退任日」とする場合の特定譲渡制限付株式の該当性及び税務上の取扱いについて

別紙1 事前照会の趣旨

当社は、当社の取締役(業務執行取締役に限り、社外取締役を除きます。以下同じです。)及び監査役(社外監査役を除き、以下、取締役と併せて「本件取締役等」といいます。)を対象とし、長期的な企業価値向上を促すための本件取締役等に対するインセンティブとすることを目的として、従前から本件取締役等に対して支給している月額報酬とは別枠の譲渡制限付株式報酬制度(以下「本件制度」といいます。)を導入することを予定しています。

本件制度に基づき、当社は、本件取締役等に譲渡制限及び譲渡制限に係る期間(以下「本件譲渡制限期間」といいます。)を設けた当社の普通株式(以下「本件株式」といいます。)を交付しますが、設定する本件譲渡制限期間の満了日については、○月○日といった確定した日付ではなく、本件取締役等の退任日とする予定です。

このような本件譲渡制限期間の定めを付した本件株式であっても、所得税法施行令第84条第1項及び法人税法第54条第1項に規定する特定譲渡制限付株式に該当するものと解してよろしいでしょうか。

また、本件取締役等が本件株式の交付を受け、その譲渡制限が解除されたことにより本件取締役等において生ずる所得は、所得税法上、退職所得に該当し、当社が本件取締役等から受ける役務の提供に係る費用の額については、法人税法上、本件取締役等の退任日の属する事業年度の退職給与として損金の額に算入してよろしいか、照会します。

別紙2 事前照会に係る取引等の事実関係

本件制度の概要は次のとおりです。

- (1) 本件株式の交付について

当社は、将来の役務提供の対価として本件取締役等に生ずる金銭報酬債権(以下「本件金銭報酬債権」といいます。)と引換えに、本件取締役等に対し本件株式を交付する。 - (2) 本件株式の割当て及び現物出資財産の給付について

当社は、毎年1回、取締役会の決議を経て、本件取締役等に対し、月額報酬を基礎として算定した数の本件株式を割り当て、本件取締役等は本件金銭報酬債権のうち、割り当てられた株数に応じた債権を現物出資財産として給付する。 - (3) 本件株式の譲渡制限について

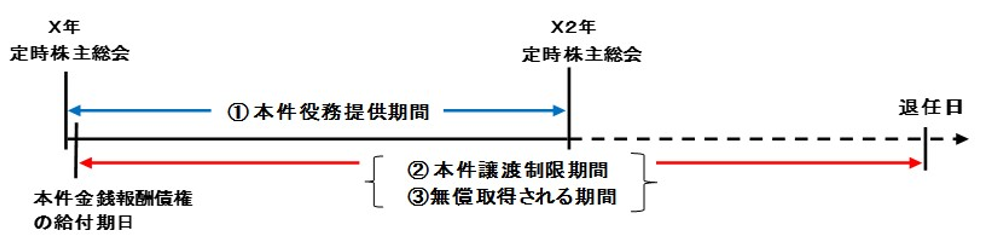

本件制度の導入に当たり、当社と本件取締役等との間で締結する譲渡制限付株式割当契約により、本件取締役等は、本件金銭報酬債権の給付期日から本件取締役等を退任(退任と同時に再任する場合を除く。以下同じです。)する日までの間(本件譲渡制限期間)、本件株式について譲渡、担保権の設定その他の処分をすることができない。

なお、当社は、本件株式の交付に係る取締役会の決議の直前の定時株主総会の日から翌年の定時株主総会の日までの間(以下「本件役務提供期間」といいます。)、本件取締役等が継続して本件取締役等の地位にあることを条件として、本件譲渡制限期間が満了した時点において本件取締役等が保有する本件株式の全部について、その時点で譲渡制限を解除する。

ただし、本件取締役等が本件役務提供期間中に取締役会が正当と認める事由により本件取締役等を退任した場合は、本件譲渡制限期間満了時点(退任直後の時点)をもって、本件役務提供期間の開始日を含む月から当該退任の日を含む月までの月数を12で除した数に、本件取締役等が保有する本件株式の数を乗じた数の本件株式につき、譲渡制限を解除する。 - (4) 無償取得事由について

当社は、本件譲渡制限期間が満了した時点において譲渡制限が解除されていない本件株式の全部について、その時点の直後の時点をもって、当然にこれを無償で取得する。また、本件取締役等が本件役務提供期間中に禁錮以上の刑に処せられた、又は本件譲渡制限期間中に当社の事業と競業する業務に従事等したと取締役会が認めた等の事由に該当した場合には、当社は本件株式の全部を当然に無償で取得する。

(イメージ図)

別紙3 事前照会者の求める見解の内容及びその理由

(1) 関係法令

イ 特定譲渡制限付株式について

特定譲渡制限付株式とは、内国法人が個人から役務の提供を受ける場合において、当該役務の提供に係る費用の額につき譲渡制限付株式であって当該役務の提供の対価として当該個人に生ずる債権の給付と引換えに当該個人に交付されるものその他当該個人に給付されることに伴って当該債権が消滅する場合の当該譲渡制限付株式をいいます(所令84 、法法54

、法法54 )。

)。

なお、ここでいう譲渡制限付株式とは、次に掲げる要件に該当する株式をいいます(所令84 、法令111の2

、法令111の2 )。

)。

(イ) 譲渡についての制限がされており、かつ、当該譲渡についての制限に係る期間(以下「譲渡制限期間」といいます。)が設けられていること。

(ロ) 個人から役務の提供を受ける内国法人又はその株式を発行し、若しくは当該個人に交付した法人がその株式を無償で取得することとなる事由(その株式の交付を受けた当該個人が譲渡制限期間内の所定の期間勤務を継続しないこと若しくは当該個人の勤務実績が良好でないことその他の当該個人の勤務の状況に基づく事由又はこれらの法人の業績があらかじめ定めた基準に達しないことその他のこれらの法人の業績その他の指標の状況に基づく事由に限られます。)が定められていること。

ロ 退職所得について

退職所得とは、退職手当、一時恩給その他の退職により一時に受ける給与及びこれらの性質を有する給与(以下「退職手当等」といいます。)に係る所得をいい(所法30 )、退職手当等とは、本来退職しなかったとしたならば支払われなかったもので、退職したことに基因して一時に支払われることとなった給与をいいます。したがって、退職に際し又は退職後に使用者等から支払われる給与で、その支払金額の計算基準等からみて、他の引き続き勤務している者に支払われる賞与等と同性質であるものは、退職手当等に該当しないこととされています(所基通30−1)。

)、退職手当等とは、本来退職しなかったとしたならば支払われなかったもので、退職したことに基因して一時に支払われることとなった給与をいいます。したがって、退職に際し又は退職後に使用者等から支払われる給与で、その支払金額の計算基準等からみて、他の引き続き勤務している者に支払われる賞与等と同性質であるものは、退職手当等に該当しないこととされています(所基通30−1)。

ハ 特定譲渡制限付株式の譲渡についての制限が解除された場合の所得に係る所得区分

特定譲渡制限付株式の譲渡についての制限が解除された場合の所得に係る所得区分については、特定譲渡制限付株式が、当該特定譲渡制限付株式を交付した法人との間の雇用契約又はこれに類する関係に基因して交付されたと認められる場合は、給与所得に該当することとされています。ただし、特定譲渡制限付株式の譲渡制限が、当該特定譲渡制限付株式を交付された者の退職に基因して解除されたと認められる場合は、退職所得に該当することとされています(所基通23〜35共−5の2(1))。

ニ 譲渡制限付株式を対価とする費用の帰属事業年度の特例

内国法人が個人から役務の提供を受ける場合において、当該役務の提供に係る費用の額につき、上記イの特定譲渡制限付株式を当該個人に交付したときは、当該個人において当該役務の提供につき所得税法その他所得税に関する法令の規定により当該個人の同法に規定する給与所得、事業所得、退職所得及び雑所得の金額に係る収入金額とすべき金額又は総収入金額に算入すべき金額(以下「給与等課税額」といいます。)が生ずることが確定した日において、当該役務の提供を受けたものとして、法人税法の規定を適用することとされています(法法54 、法令111の2

、法令111の2 )。

)。

ホ 退職給与の損金算入

内国法人がその役員に対して支給する退職給与で法人税法第34条第5項に規定する業績連動給与に該当しないものの額は、法人税法上、損金の額に算入することとされています(法法34 )。

)。

(2) 当てはめ

イ 特定譲渡制限付株式の該当性について

上記3(1)イ(イ)のとおり、特定譲渡制限付株式については、譲渡についての制限がされており、かつ、当該譲渡についての制限に係る期間が設けられていることが要件とされています。

ところで、特定譲渡制限付株式による給与は、事前に職務執行のための期間を定め、その期間に属する職務執行の対価に相当する特定譲渡制限付株式が交付されるものであるから、通常はその期間は特定譲渡制限付株式に係る譲渡が制限されることからすると、その譲渡制限期間の末日は確定した日付になるものと考えられます。

しかしながら、法人税法施行令第111条の2第1項第1号は、「当該譲渡についての制限に係る期間」と規定されており、譲渡制限期間の末日は必ずしも確定した日付である必要はなく、本件取締役等の退任日など客観的な事由に基づき定まる日としても、その期間の末日が定められている以上、同号の要件を満たすものと考えられます。

この点、本件株式には、上記2(3)のとおり、本件取締役等が退任する日までの間を本件譲渡制限期間として設定していますので、本件株式は上記3(1)イ(イ)の要件を満たすと考えられます。

また、上記2の(3)及び(4)のとおり、本件取締役等が本件役務提供期間中に退任した場合には、一定の数の本件株式は譲渡制限が解除されず、無償取得されること等、本件株式には無償取得事由が定められており、これらの事由は上記3(1)イ(ロ)の「個人の勤務の状況に基づく事由」に該当することから、同(ロ)の要件も満たし、上記2(1)のとおり、当社は役務提供の対価として本件取締役等に生ずる本件金銭報酬債権の給付と引換えに本件取締役等に対して本件株式を交付しますので、本件株式は上記3(1)イの特定譲渡制限付株式に該当すると考えられます。

ロ 退職所得及び退職給与の該当性について

上記3(1)ハのとおり、所得税法上、特定譲渡制限付株式の譲渡制限が当該特定譲渡制限付株式を交付された者の退職に基因して解除されたと認められる場合の所得に係る所得区分は、退職所得に該当するとされているところ、本件株式は、本件取締役等の退任日に譲渡制限が解除され、また、退任と同時に再任する場合には譲渡制限は解除されないことから、本件取締役等の退職に基因して解除されるものと考えられます。したがって、本件取締役等において本件株式の譲渡制限が解除されたことにより生ずる所得は退職所得に該当することとなり、また、法人税法上の退職給与は所得税法第30条における退職手当等と同義であると考えられますので、当社が本件取締役等から受ける役務の提供に係る費用の額については退職給与に該当すると考えられます。

ハ 損金算入時期について

上記3(1)ニのとおり、内国法人が個人から役務の提供を受ける場合において、当該役務の提供に係る費用の額につき特定譲渡制限付株式が交付されたときは、当該個人において当該役務の提供につき給与等課税額が生ずることが確定した日の属する事業年度に、当該役務の提供に係る費用の額を損金の額に算入することとなります。

この点、上記2(3)のとおり、本件株式の譲渡制限は、本件取締役等の退任によって解除されることから、本件取締役等の退任日(本件株式の譲渡制限が解除される日)に給与等課税額(上記ロの退職所得)が生ずることが確定します。

そして、上記2(2)のとおり、本件制度は本件取締役等の月額報酬を基礎として算定した数の本件株式を本件取締役等に対して交付するものであり、当社の業績等により交付される株式の数が変動するものではないことから、本件取締役等の役務提供に係る費用の額は、業績連動給与に該当しない退職給与に当たるものと考えられます。

以上のことから、本件取締役等の役務提供に係る費用の額は、本件取締役等の退任日の属する事業年度において、退職給与として損金の額に算入することとなると考えられます。