No.3405 事業用の資産を買い換えたときの特例

[令和5年4月1日現在法令等]

対象税目

所得税(譲渡所得)

概要

個人が、事業の用に供している特定の地域内にある土地建物等(譲渡資産)を譲渡して、一定期間内に特定の地域内にある土地建物等の特定の資産(買換資産)を取得し、その取得の日から1年以内にその買換資産を事業の用に供したときは、一定の要件のもと、譲渡益の一部に対する課税を将来に繰り延べることができます(譲渡益が非課税となるわけではありません。)。

これを、事業用資産の買換えの特例といいます。

特例内容

この特例の適用を受けますと、売った金額(譲渡価額)より買い換えた金額(取得価額)が多いときは、売った金額に20パーセントの割合(以下、この乗ずる割合を「課税割合」といいます。)(注)を掛けた額を収入金額として譲渡所得の計算を行います。

売った金額より買い換えた金額が少ないときは、その差額と買い換えた金額に課税割合を掛けた額との合計額を収入金額として譲渡所得の計算を行います。

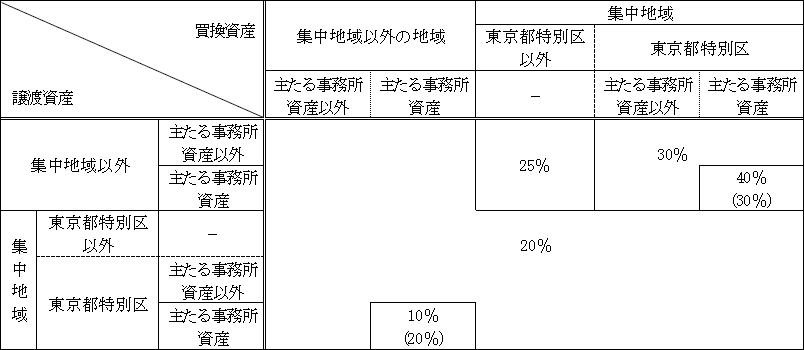

(注1) 下記の「特例の適用を受けるための要件」(2)イに該当する場合の課税割合は、次に掲げる表のとおりです。

※主たる事務所の移転を伴う買換えは、譲渡資産及び買換資産がその個人の主たる事務所として使用される建物及び構築物並びにその敷地の用に供される土地等を譲渡及び取得することにより判定します。

※主たる事務所資産の移転を伴う買換えについて、令和5年3月31日以前に譲渡資産を譲渡した場合および同日後に譲渡資産を譲渡し、同日以前に買換資産を取得している場合には、表内のカッコ内の課税割合となります。

※主たる事務所資産の移転とは、譲渡資産および買換資産のいずれもが主たる事務所として使用する建物および構築物、ならびにこれらの敷地の用に供される土地等の移転のことをいいます。

※集中地域とは、具体的には、平成30年4月1日における次に掲げる区域をいいます。

イ 東京都の特別区の存する区域および武蔵野市の区域ならびに三鷹市、横浜市、川崎市および川口市の区域のうち首都圏整備法施行令別表に掲げる区域を除く区域

ロ 首都圏整備法第24条第1項の規定により指定された区域

ハ 大阪市の区域および近畿圏整備法施行令別表に掲げる区域

ニ 首都圏、近畿圏および中部圏の近郊整備地帯等の整備のための国の財政上の特別措置に関する法律施行令別表に掲げる区域

(注2)譲渡資産が次の区域内にあり、かつ買換資産が航空機騒音障害区域以外の区域内にあるときの課税割合は、30パーセントとなります。

(1)令和2年4月1日前に特定空港周辺航空機騒音対策特別措置法に規定する航空機騒音障害防止特別地区または公共用飛行場周辺における航空機騒音による障害の防止等に関する法律に規定する第二種区域となった区域

※この区域内から航空機騒音障害区域外への買換えは、令和5年3月31日までの買換えについて適用されます。

(2)防衛施設周辺の生活環境の整備等に関する法律に規定する第二種区域

なお、買い換えた事業用資産の取得価額は、上記の課税される部分以外の譲渡した事業用資産の取得価額が引き継がれることとなっています。この買い換えた事業用資産に係る償却費の額の計算をするときや、将来、譲渡した場合における譲渡所得を計算するときは、その買い換えた事業用資産の実際の購入価額ではなく、譲渡した旧事業用資産から引き継がれたその取得価額となります。

特例の適用を受けるための要件

この特例の適用を受けるためには、次の要件すべてに当てはまることが必要です。

(1)譲渡資産と買換資産は、共に事業用のものに限られます。

なお、事業の範囲については、コード3402「事業用の資産の範囲」で説明しています。

(2)譲渡資産と買換資産とが、一定の組合せに当てはまるものであることです。

この組合せの代表的なものとして、次のイおよびロがあります。 イおよびロ以外の組合せについては、租税特別措置法第37条第1項の表をご確認ください。

イ 譲渡の日の属する年の1月1日において所有期間が10年を超える国内にある事業用の土地等や建物または構築物を譲渡して、国内にある事業用の一定の土地等、建物または構築物を取得する場合

(注)この特例は、令和8年3月31日までの譲渡について適用されます。

また、買換資産の土地等については、次のいずれかに掲げるものでその面積が300平方メートル以上のものに限られます。

(イ)事務所、工場、作業場、研究所、営業所、店舗、倉庫、住宅その他これらに類する施設(福利厚生施設に該当するものを除きます。)(以下「特定施設」といいます。)の敷地の用に供されるもの(当該特定施設に係る事業の遂行上必要な駐車場の用に供されるものを含みます。)

(ロ)駐車場の用に供されるもので、建物または構築物の敷地の用に供されていないことについて、都市計画法第29条第1項または第2項の規定による開発行為の許可の手続や、建築基準法第6条第1項に規定する建築確認の手続などが進行中であるというやむを得ない事情があり、その事情があることが申請書の写しなどの一定の書類により明らかにされたもの

ロ 東京都の23区、大阪市などの既成市街地等内にある事業所(工場、作業場、研究所、営業所、倉庫その他これらに類する施設(工場、作業場、研究所、営業所、倉庫その他これらに類する施設が相当程度集積している区域内にあるものおよび福利厚生施設を除きます。)をいいます。)として使用されている建物またはその敷地の用に供されている土地等で、その譲渡の日の属する年の1月1日において所有期間が10年を超えるものを譲渡して、既成市街地等以外(国内に限ります。)にある事業用の土地等や建物、構築物または機械装置を取得する場合

(注)この組合せの買換えは、令和5年3月31日までの譲渡について適用されます。

※既成市街地等の範囲は、コード3429「既成市街地等の範囲」で説明しています。

※都市再生特別措置法に規定する立地適正化計画を作成した市町村の都市機能誘導区域以外の地域内にある誘導施設に係る土地等、建物および構築物は買換資産から除かれます。

(3)買換資産が土地等であるときは、取得する土地等の面積が、原則として譲渡した土地等の面積の5倍以内であることです。この5倍を超えると、 超える部分は特例の対象となりません。

(4)資産を譲渡した年か、その前年中、あるいは譲渡した年の翌年中に買換資産を取得するとともに、次に掲げる場合に応じて、それぞれに掲げる手続きが必要です。

(イ) 前年中に取得した資産を買換資産とする場合 取得した年の翌年3月15日までに「先行取得資産に係る買換えの特例の適用に関する届出書」を税務署長に提出すること

(ロ) 譲渡した翌年中に買換資産を取得する予定の場合 確定申告書を提出する際に取得する予定の買換資産についての取得予定年月日、取得価額の見積額および買換資産が買換えの組合せのいずれに該当するかの別、その他の明細を記載した「買換(代替)資産の明細書」を添付すること

なお、令和6年4月1日以後に譲渡資産の譲渡をして、同日以後に買換資産の取得をする場合に適用を受けるためには、一定の期限までに、適用を受ける旨ほか必要事項を記載した届出書を納税地の所轄税務署長に提出する必要があります。

(5)買換資産を取得した日から1年以内に事業に使うことです。なお、取得してから1年以内に事業に使用しなくなった場合は、原則として特例の適用は受けられません。

(6)この特例の適用を受けようとする資産については、重ねて他の特例(優良住宅地の造成等のために土地等を譲渡した場合の長期譲渡所得の課税の特例や減価償却資産の特別償却または所得税額の特別控除の特例等)の適用は受けられません。

(7)土地等の譲渡については、原則として、譲渡した年の1月1日現在の所有期間が5年を超えていることです。なお、令和8年3月31日までにした土地等の譲渡については、この要件が停止されています。ただし、上記(2)イおよびロで説明した組合せの場合には、所有期間について、譲渡した年の1月1日において10年を超えていることが、個別の要件とされています。

(8)譲渡資産の譲渡は、収用等、贈与、交換、出資によるものおよび代物弁済としての譲渡ではないこと、また、買換資産の取得は、贈与、交換または一定の現物分配によるもの、所有権移転外リース取引によるものおよび代物弁済によるものではないことです。

対象者または対象物

事業の用に供している特定の地域内にある土地建物等(譲渡資産)を譲渡して、一定期間内に特定の地域内にある土地建物等の特定の資産(買換資産)を取得し、その取得の日から1年以内にその買換資産を事業の用に供した方

計算方法・計算式

譲渡所得金額の計算

この特例の適用を受けた場合の譲渡所得の金額は、原則として次の算式によって計算します(課税割合が20パーセントの場合)。

(1)譲渡資産の譲渡価額 ≦ 買換資産の取得価額の場合

イ 譲渡資産の譲渡価額×0.2=収入金額

ロ (譲渡資産の取得費+譲渡費用)×0.2=必要経費

ハ 収入金額-必要経費=課税される譲渡所得の金額

(2)譲渡資産の譲渡価額 > 買換資産の取得価額の場合

イ 譲渡資産の譲渡価額-買換資産の取得価額×0.8=収入金額

ロ (譲渡資産の取得費+譲渡費用)×(収入金額÷譲渡資産の譲渡価額)=必要経費

ハ 収入金額-必要経費=課税される譲渡所得の金額

手続き

申告等の方法

この特例の適用を受けるためには、一定の書類を添えて確定申告をすることが必要です。

また、更正の請求や修正申告については、次のとおりです。

(1)更正の請求

買換資産を取得する見込みでこの特例の適用を受け申告した買換資産の「取得価額の見積額」より「実際の取得価額」が多かった場合には、買換資産を取得した日から4か月以内に「更正の請求書」を提出して所得税の還付を受けることができます。

(2)修正申告

買換資産を取得する見込みで、この特例の適用を受け申告した買換資産の「取得価額の見積額」より「実際の取得価額」が少なかった場合には、買換資産の取得期間を経過する日から4か月以内に修正申告をし、差額の所得税を納付しなければなりません。

翌年中に買換資産を取得する見込みで買換資産を取得しなかった場合または買換資産の取得の日から1年以内に事業の用に供しないもしくは供しなくなった場合は、これらの事情に該当することとなった日から4か月以内に修正申告をし、差額の所得税を納付しなければなりません。

<参考>東日本大震災に関する税制上の措置(概要)

平成23年3月11日から令和6年3月31日までの間に被災区域内の土地等、建物、構築物で平成23年3月11日前に取得がされたものを譲渡し、被災区域等内(平成28年3月31日までの譲渡等については、国内)にある土地等、減価償却資産を取得する場合等の特定の事業用資産の買換え等の場合の譲渡所得の課税の特例があります。

詳しくは、「東日本大震災により被害を受けた場合等の税金の取扱いについて(個人の方を対象とした取扱い)【事業用資産や棚卸資産などに被害を受けた個人事業者の方】」をご覧ください。

申告先等

所轄税務署

提出書類等

確定申告書に次の書類を添えて提出してください。

(1)譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用]

(2)買換資産の登記事項証明書などその資産の取得を証する書類

(3)譲渡資産および買換資産が特例の適用要件とされる特定の地域内にあることを証する市区町村長等の証明書など

(注) 買換資産を取得する見込みで、この特例の適用を受けた場合には、上記の(2)の登記事項証明書などは、買換資産を取得した日から4か月以内に提出しなければなりません。

<登記事項証明書の添付省略について>

土地・建物の登記事項証明書については、「譲渡所得の特例の適用を受ける場合の不動産に係る不動産番号等の明細書」に不動産番号を記載することなどにより、その添付を省略することができます。

<登記事項証明書を取得される方へ(法務局からのお知らせ)>

土地・建物の登記事項証明書の請求については、登記所の窓口での請求、郵送による請求のほか、自宅・会社等のパソコンからインターネットを利用してオンラインによる請求を行うことができます。オンラインによる請求は、手数料が安く、平日は21時まで可能です。

オンラインによる登記事項証明書の請求手続の詳細については、法務局のホームページをご覧ください。

根拠法令等

措法31の2、37、37の2、37の3、旧措法37、令5改正法附則32、措令25、措規18の5、措通37の3-1の2、震災特例法12

関連リンク

◆関連する質疑応答事例《譲渡所得》

◆法務局ホームページ

◆災害関係

・東日本大震災により被害を受けた場合等の税金の取扱いについて

関連コード

- 3402 事業用の資産の範囲

- 3411 親族の事業の用に使わせている資産を買い換えたとき

- 3414 売った金額より少ない金額で事業用の資産を買い換えたとき

- 3417 売った金額以上の金額で事業用の資産を買い換えたとき

- 3420 譲渡した年に買換えができなかったとき

- 3423 期限までに買換資産を買えなかったとき(事業用資産)

- 3426 事業用資産の買換えの特例を受けて買い換えた資産の取得価額とされる金額の計算

- 3429 既成市街地等の範囲

- 3455 店舗併用住宅を買い換えたときの特例

お問い合わせ先

国税に関するご相談は、国税局電話相談センター等で行っていますので、税についての相談窓口をご覧になって、電話相談をご利用ください。