現在、法人に関する主要な税目として、法人税と事業税(法人事業税)があります。法人税は国税、事業税は地方税ですが、昭和22(1947)年までは両方とも国税でした。

明治時代には法人の所得には所得税が課税されていました。明治20(1887)年に所得税法が創設された時は法人の所得は所得税の課税の対象外でしたが、明治32(1899)年からは法人の所得にも所得税が課税されるようになりました。昭和15(1940)年の改正で所得税と法人税に分離されるまで、所得税法の中で三種類の所得に分けられており、第一種が法人の所得、第二種が利子等(公債、社債及び預金の利子等)、第三種が個人の所得です。

また、法人の営業に対し課税する営業税は、明治29(1896)年に地方税から国税に変更され、業種を限定して資本金や従業員数等の外形を標準として課税されていました。大正15(1926)年に営業収益税に変更され、外形標準から純益課税となり、法人は業種指定がなくなりました。その後、昭和15(1940)年に再び営業税に変更され、戦後に地方税に変更され、その後、事業税となりました。

そのような状況下で、昭和初期の所得税と営業収益税では、法人の事業年度ごとに課税され(清算所得は清算又は合併の際)、事業年度終了後14日以内に、法人が関係書類(財産目録、貸借対照表、損益計算書、資本金額の明細書等)を添付して税務署に申告を行っていました。しかし、当時の賦課課税制度は申告納税制度とは異なり、法人の申告は参考資料に過ぎず、税務当局の調査を経て、最終的には税務署長が決定し、法人に所得金額及び営業純益を通知しました。

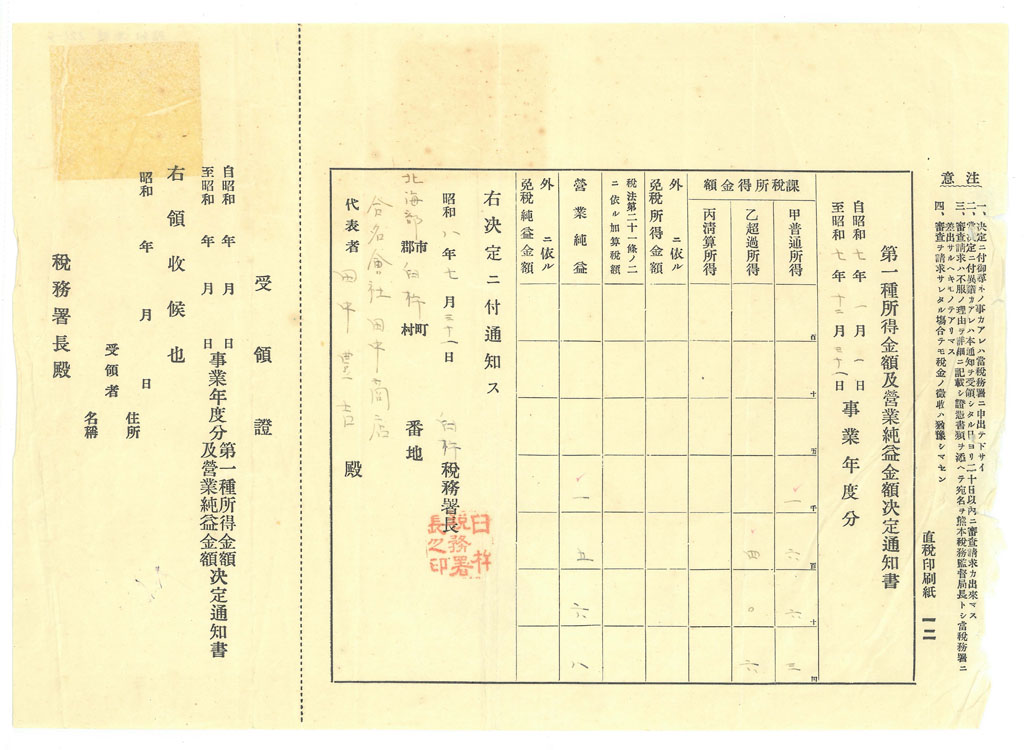

写真の史料は、昭和8(1933)年7月31日に、大分県の臼杵税務署から法人に交付された「第一種所得金額及営業純益金額決定通知書」です。この通知書には、第一種所得税と営業収益税の二つの税目に関する金額が記載されており、法人の所得金額と営業純益金額が同時に決定され、通知されていたことになります。

項目別に金額を摘記すると次のとおりです。![]() から

から![]() は第一種所得税、

は第一種所得税、![]() 及び

及び![]() は営業収益税に関する項目です。

は営業収益税に関する項目です。

| 課税所得金額 | ||

| 甲 普通所得 | 1,663円 | |

| 乙 超過所得 | 406円 | |

| 丙 清算所得 | 0円 | |

| 外 ニ依ル免税所得金額 | 0円 | |

| 税法第21条ノ2ニ依ル加算税額 | 0円 | |

| 営業純益 | 1,568円 | |

| 外 ニ依ル免税純益金額 | 0円 |

当時の法人の課税所得は、![]() の(甲)普通所得、(乙)超過所得、(丙)清算所得の三つに分かれていました。(甲)普通所得は各事業年度の総益金から総損金を控除した金額、(乙)超過所得は各事業年度の所得が資本金額の1割を超えた金額、(丙)清算所得は法人解散時の残余財産の価額が資本金額等(解散当時の払込株式金額、出資金額、積立金及び最後の事業年度における留保所得の合計金額)を超えた金額です。

の(甲)普通所得、(乙)超過所得、(丙)清算所得の三つに分かれていました。(甲)普通所得は各事業年度の総益金から総損金を控除した金額、(乙)超過所得は各事業年度の所得が資本金額の1割を超えた金額、(丙)清算所得は法人解散時の残余財産の価額が資本金額等(解散当時の払込株式金額、出資金額、積立金及び最後の事業年度における留保所得の合計金額)を超えた金額です。

ところで、第一種所得税の![]() (甲)普通所得と営業収益税の

(甲)普通所得と営業収益税の![]() 営業純益を規定した税法の条文を見ると、所得税法では「法人ノ普通所得ハ各事業年度ノ総益金ヨリ総損金ヲ控除シタル金額」(第4条)、営業収益税法では「法人ノ純益ハ各事業年度ノ総益金ヨリ総損金ヲ控除シタル金額」(第4条)と同じ内容になっています。しかし、この通知書を見ると、

営業純益を規定した税法の条文を見ると、所得税法では「法人ノ普通所得ハ各事業年度ノ総益金ヨリ総損金ヲ控除シタル金額」(第4条)、営業収益税法では「法人ノ純益ハ各事業年度ノ総益金ヨリ総損金ヲ控除シタル金額」(第4条)と同じ内容になっています。しかし、この通知書を見ると、![]() (甲)普通所得と

(甲)普通所得と![]() 営業純益の決定金額が異なっていることが分かります。このような金額の違いは、二つの税によって課税対象となる益金の内容に違いがあるからです。

営業純益の決定金額が異なっていることが分かります。このような金額の違いは、二つの税によって課税対象となる益金の内容に違いがあるからです。

この法人の業務内容は分かりませんが、どのような収益科目が所得税や営業収益税で課税され、あるいは課税されないのかをまとめると下表のとおりとなります。記号の○は課税、×は非課税、△は申請により一定期間免税となることを示します。

| 区 分 | 所得税 | 営業収益税 |

|---|---|---|

| 1 国債の利子 | × | ○ |

| 2 貯蓄債券の利子 | × | ○ |

| 3 復興貯蓄債券の利子 | × | ○ |

| 4 印紙切手類の販売純益 | ○ | × |

| 5 度量衡の営業純益 | ○ | × |

| 6 自己生産鉱物販売純益 | ○ | × |

| 7 新聞紙法による販売純益 | ○ | × |

| 8 海外営業場の純益 | ○ | × |

| 9 法人の漁業純益 | ○ | × |

| 10 演劇興行純益 | ○ | × |

| 11 鉱業権者の鉱業純益 | ○ | × |

| 12 取引所営業純益 | ○ | × |

| 13 外国船舶の純益 | × | × |

| 14 重要物産製造純益 | △ | △ |

| 15 大製鉄事業純益 | △ | △ |

史料の決定通知書の右側の欄外に、不服申立てに関する注意書があり、以下のような内容が記載されています。

- 決定について問い合わせたい場合は所轄の税務署に申し出る。

- 決定に異議がある場合は通知書を受け取った日から20日以内に審査請求をすることができる。

- 審査請求は不服の理由を詳細に記載し、証拠書類を添えて、所轄の税務署を通じ、その上級官署である税務監督局長宛に請求書類を提出する。

- 審査請求をした場合でも税金の徴収は猶予されない。

(研究調査員 舟橋 明宏)