取戻し対象特定収入に係る特例(控除対象外仕入れに係る調整対象額の計算)

【照会要旨】

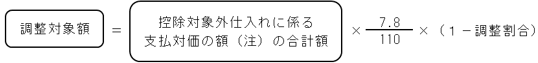

「取戻し対象特定収入に係る特例(取戻し対象特定収入の判定)」の事例において、実績報告書により使途が明らかにされた課税期間(X2期)における課税仕入れ等の税額の合計額に加算することのできる金額(令75![]() )はいくらになりますか。

)はいくらになりますか。

なお、補助金を受け入れた課税期間(X1期)の課税売上高は5億円以下、かつ非課税売上げはなく、調整割合(令75![]() 一ロ)は

一ロ)は  により計算しています。

により計算しています。

また、A補助金のうち50万円が充てられた(3)適格請求書発行事業者以外の者への外注費(消費税率7.8%)については、適格請求書発行事業者以外の者からの課税仕入れに係る経過措置(仕入税額相当額の80%控除)の適用を受けています。

【回答要旨】

「取戻し対象特定収入に係る特例(取戻し対象特定収入の判定)」の【回答要旨】のとおり、実績報告書により使途が明らかにされた課税期間(X2期)において、A補助金のうち50万円((3)適格請求書発行事業者以外の者への外注費)を控除対象外仕入れに係る支払対価の額として、取戻し対象特定収入に係る消費税法施行令第75条第8項の特例を適用することができます。

この取戻し対象特定収入に係る消費税法施行令第75条第8項の特例の適用について、課税仕入れ等に係る特定収入のあった課税期間における課税売上高が5億円以下で課税売上割合が95%以上である場合の計算式(税率7.8%適用分)は、以下のとおりです。

【計算式(税率7.8%適用分)】

(注)免税事業者である課税期間及び簡易課税制度又は納付税額を売上税額の2割に軽減するいわゆる「2割特例」の適用を受ける課税期間において、適格請求書発行事業者以外の者から行った課税仕入れに係る支払対価の額は、「控除対象外仕入れに係る支払対価の額」には含まれません。

また、適格請求書発行事業者以外の者から行った課税仕入れであっても、一定の事項を記載した帳簿のみの保存で仕入税額控除が認められる課税仕入れに係る支払対価の額は、「控除対象外仕入れに係る支払対価の額」には含まれません。

なお、適格請求書発行事業者以外の者からの課税仕入れに係る経過措置(令和5年10月1日から令和8年9月30日までは仕入税額相当額の80%控除、令和8年10月1日から令和11年9月30日までは仕入税額相当額の50%控除)の適用を受ける課税仕入れに係る支払対価の額は、「控除対象外仕入れに係る支払対価の額」に含まれます。

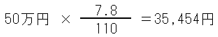

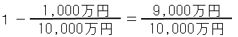

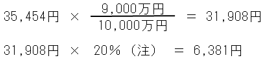

【控除対象外仕入れに係る調整対象額の計算】

イ 控除対象外仕入れに係る支払対価の額に係る税額

ロ 1から調整割合を控除して得た率

ハ 控除対象外仕入れに係る調整対象額

(注) 適格請求書発行事業者以外の者からの課税仕入れについて80%控除の経過措置の適用を受けるものについては本来の調整対象額(本照会においては31,908円)の20%相当額、50%控除の経過措置の適用を受けるものについては本来の調整対象額の50%相当額を、調整対象額として課税仕入れ等の税額の合計額に加算することとなります。

したがって、実績報告書で使途を明らかとした課税期間(X2期)において、調整対象額として課税仕入れ等の税額の合計額に加算することができる金額は、6,381円となります。

(参考)

その他の計算例については、「適格請求書発行事業者以外の者からの課税仕入れに充てられた特定収入がある場合の仕入控除税額の調整規定に関する計算例」をご参照ください。

【関係法令通達】

消費税法第30条第1項、第7項、第60条第4項、平成28年改正法附則第51条の2第1項、第52条、第53条、消費税法施行令第49条第1項、第75条第4項、第8項、平成30年改正令附則第21条の2、第22条第2項、第23条第2項、消費税法施行規則第15条の4、消費税法基本通達16-2-6、16-2-7

注記

令和7年8月1日現在の法令・通達等に基づいて作成しています。

この質疑事例は、照会に係る事実関係を前提とした一般的な回答であり、必ずしも事案の内容の全部を表現したものではありませんから、納税者の方々が行う具体的な取引等に適用する場合においては、この回答内容と異なる課税関係が生ずることがあることにご注意ください。