簿価純資産超過額がある場合の特定資産譲渡等損失額から控除することができる金額等(法令123の9 二)について

二)について

【照会要旨】

当社は、前々期に全ての株式を取得して完全子会社となったS社を被合併法人とし、当社を合併法人とする適格合併(以下「本件適格合併」といいます。)を前期に行っています。本件適格合併は、みなし共同事業要件に該当しないため、当社はS社の欠損金額について引継制限を受けるとともに(法法57![]() )、S社から引き継いだ含み損のある一定の資産等の譲渡等から生ずる特定資産譲渡等損失額(注1)について損金算入制限を受けることとなります(法法62の7

)、S社から引き継いだ含み損のある一定の資産等の譲渡等から生ずる特定資産譲渡等損失額(注1)について損金算入制限を受けることとなります(法法62の7![]() )。

)。

当社は、特定資産譲渡等損失額から控除することができる金額等(法令123の9![]() )の規定(以下「本件規定」といいます。)の適用を受けて、当社とS社との間に最後に支配関係を有することとなった日の属する事業年度(以下「支配関係事業年度」といいます。)の前事業年度終了の時におけるS社の時価純資産価額(注2)と簿価純資産価額(注3)との状況に応じて、損金算入制限の対象となる特定資産譲渡等損失額から一定の金額を控除することとしています。

)の規定(以下「本件規定」といいます。)の適用を受けて、当社とS社との間に最後に支配関係を有することとなった日の属する事業年度(以下「支配関係事業年度」といいます。)の前事業年度終了の時におけるS社の時価純資産価額(注2)と簿価純資産価額(注3)との状況に応じて、損金算入制限の対象となる特定資産譲渡等損失額から一定の金額を控除することとしています。

次の事実関係がある場合で本件規定の適用を受けるとき、当社は、本件適格合併によりS社から引き継いだ資産に係る特定資産譲渡等損失額として損金の額に算入されない金額はいくらになりますか。

(注1) 合併が行われた場合の特定資産譲渡等損失額は、次の(1)及び(2)の合計額とされています(法法62の7![]() )。

)。

(1) 合併法人が被合併法人から、特定適格組織再編成等(適格合併若しくは完全支配関係がある法人間で行う適格合併に該当しない合併又は適格分割等のうち、みなし共同事業要件に該当しないものをいいます。以下(2)において同じです。)により移転を受けた一定の資産で、被合併法人が合併法人との間に最後に支配関係を有することとなった日(以下(2)において「支配関係発生日」といいます。)の属する事業年度開始の日前から有していたもの(その特定適格組織再編成等の日以前2年以内の期間内に行われた関連法人を被合併法人等とする他の特定適格組織再編成等により移転があった一定の資産を含みます。以下「特定引継資産」といいます。)の譲渡等による損失の額の合計額から、その譲渡等による利益の額の合計額を控除した金額

(2) 合併法人が有する一定の資産で、支配関係発生日の属する事業年度開始の日前から有していたもの(特定適格組織再編成等の日以前2年以内の期間内に行われた関連法人を被合併法人等とする他の特定適格組織再編成等により移転があった一定の資産を含みます。以下「特定保有資産」といいます。)の譲渡等による損失の額の合計額から、その譲渡等による利益の額の合計額を控除した金額

(注2) 時価純資産価額とは、その有する資産の価額の合計額からその有する負債(新株予約権及び株式引受権に係る義務を含みます。(注3)において同じです。)の価額の合計額を減算した金額をいいます(法令123の9![]() 一)。

一)。

(注3) 簿価純資産価額とは、その有する資産の帳簿価額の合計額からその有する負債の帳簿価額の合計額を減算した金額をいいます(法令123の9![]() 一)。

一)。

(事実関係)

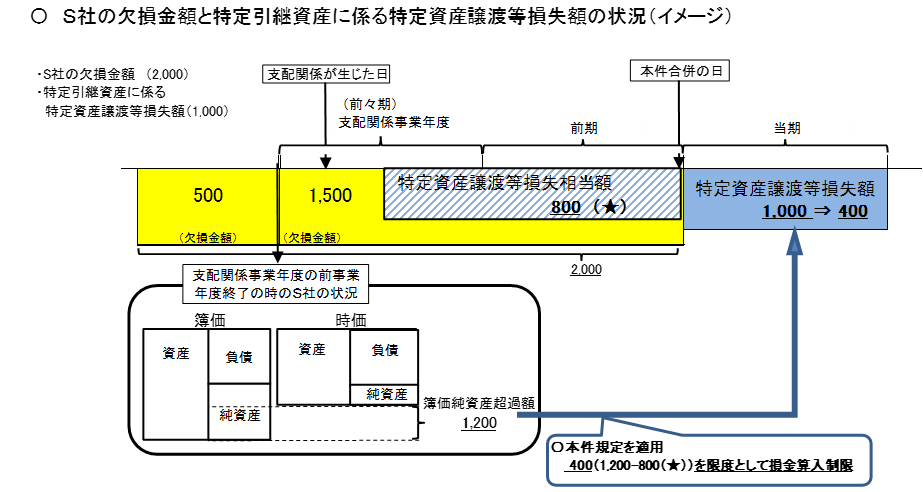

1 S社の本件適格合併の日前10年以内に開始した各事業年度(以下「前10年内事業年度」といいます。)において生じた欠損金額(所得の金額の計算上損金の額に算入されたもの等を除きます。)は2,000であり、その内訳は次の(1)及び(2)のとおりです。

(1) 支配関係事業年度前の各事業年度で前10年内事業年度に該当する事業年度において生じた欠損金額:500

(2) 支配関係事業年度以後の各事業年度で前10年内事業年度に該当する事業年度において生じた欠損金額:1,500(うち支配関係事業年度前から有していた資産に係る特定資産譲渡等損失相当額:800)。

2 S社の支配関係事業年度の前事業年度終了の時における時価純資産価額が簿価純資産価額に満たない金額(以下「簿価純資産超過額」といいます。)は1,200となっています。

3 当社は、引継制限の対象となる欠損金額について、S社の簿価純資産超過額(1,200)が、欠損金額のうち支配関係事業年度前から有していた資産に係る特定資産譲渡等損失相当額(800)以上となっていたため、支配関係事業年度の前事業年度終了の時におけるS社の時価純資産価額と簿価純資産価額との状況に応じて引継制限の対象となる欠損金額を算定する特例(法令113![]() 三)(以下「引継対象外未処理欠損金額の計算に係る特例」といいます。)の適用を受けていません。

三)(以下「引継対象外未処理欠損金額の計算に係る特例」といいます。)の適用を受けていません。

4 当社は、当期に、特定引継資産の譲渡等による損失の額が1,000生じており、これ以外に特定引継資産及び特定保有資産に係る譲渡等による損失の額及び利益の額はありません。

【回答要旨】

本件規定の適用を受ける場合には、特定資産譲渡等損失額として400が損金の額に算入されないこととなります。

(理由)

1 適格合併がみなし共同事業要件及び5年超等の支配関係のいずれにも該当しない場合、合併法人は、被合併法人の欠損金額について引継制限を受けるとともに(法法57![]() )、特定資産譲渡等損失額について損金算入制限を受けることとなります(法法62の7

)、特定資産譲渡等損失額について損金算入制限を受けることとなります(法法62の7![]() )。

)。

2 欠損金額の引継制限については、引継対象外未処理欠損金額の計算に係る特例が設けられ、簿価純資産超過額がある場合で、かつ、その金額が被合併法人の前10年内事業年度のうち支配関係事業年度以後の各事業年度において生じた欠損金額で支配関係事業年度前から有していた資産に係る特定資産譲渡等損失相当額の合計額に満たない場合には、引継制限の対象となる金額は、次の(1)及び(2)の金額とすることができることとされています(法令113![]() 三)。

三)。

(1) 支配関係事業年度前の各事業年度で前10年内事業年度に該当する事業年度において生じた欠損金額

(2) 簿価純資産超過額に相当する金額が支配関係事業年度以後の各事業年度における特定資産譲渡等損失相当額のうち最も古いものから順次成るものとした場合に、その事業年度における特定資産譲渡等損失相当額のうち簿価純資産超過額に相当する金額を構成するものとされた部分に相当する金額を、その各事業年度ごとに、それぞれ法人税法施行令第112条第5項第1号に掲げる金額(支配関係事業年度以後の各事業年度で前10年内事業年度に生じた欠損金額のうち、支配関係事業年度開始の日前から有していた資産について法人税法第62条の7第1項の規定を適用した場合に特定資産譲渡等損失額となる金額に達するまでの金額)とみなして同令第112条第5項の規定を適用した場合に計算される金額

3 また、特定引継資産に係る特定資産譲渡等損失額の損金算入制限(法法62の7![]() )については、本件規定(法令123の9

)については、本件規定(法令123の9![]() )が設けられ、支配関係事業年度の前事業年度終了の時において、被合併法人に簿価純資産超過額がある場合には、特定資産譲渡等損失額のうち、その簿価純資産超過額から次の(1)及び(2)の金額の合計額を控除した金額を超える部分の金額を、損金算入制限の対象となる特定資産譲渡等損失額から控除することができる(つまり、損金算入制限の対象となる特定資産譲渡等損失額は、その簿価純資産超過額から次の(1)及び(2)の金額の合計額を控除した金額とすることができる)こととされています(法令123の9

)が設けられ、支配関係事業年度の前事業年度終了の時において、被合併法人に簿価純資産超過額がある場合には、特定資産譲渡等損失額のうち、その簿価純資産超過額から次の(1)及び(2)の金額の合計額を控除した金額を超える部分の金額を、損金算入制限の対象となる特定資産譲渡等損失額から控除することができる(つまり、損金算入制限の対象となる特定資産譲渡等損失額は、その簿価純資産超過額から次の(1)及び(2)の金額の合計額を控除した金額とすることができる)こととされています(法令123の9![]() 二)。

二)。

(1) 被合併法人から引き継ぐ欠損金額について、上記2の引継対象外未処理欠損金額の計算に係る特例の適用を受けた場合に、上記2(2)の金額として引継制限の対象となった金額

(2) その事業年度前の特定引継資産に係る特定資産譲渡等損失額の合計額(既に損金算入制限の対象となった特定資産譲渡等損失額の合計額)

4 本照会の場合、当期に、特定引継資産の譲渡等による損失の額が1,000生じているため、本件規定を適用することとしていますが、本件規定は、上記3(1)のとおり、「上記2の引継対象外未処理欠損金額の計算に係る特例の適用を受けた場合」における一定の金額を損金不算入額から控除する金額の計算要素とすることとされています。しかしながら、貴社は、S社の簿価純資産超過額(1,200)が、S社の前10年内事業年度のうち支配関係事業年度以後の各事業年度において生じた欠損金額で支配関係事業年度前から有していた資産に係る特定資産譲渡等損失相当額の合計額(800)以上であることから、引継対象外未処理欠損金額の計算に係る特例の適用を受けていません。このため、貴社は本件規定を適用しても特定引継資産の譲渡等による損失の額(1,000)の全額が損金算入制限の対象となるのか、疑問も生ずるところです。

この点、簿価純資産超過額がある場合の本件規定は、欠損金額の引継制限及び特定引継資産に係る特定資産譲渡等損失額の損金算入制限による制限対象となる額を合わせて、被合併法人の支配関係事業年度の前事業年度終了の時における簿価純資産超過額に相当する額を限度に制限の対象となるように、特定引継資産に係る特定資産譲渡等損失額から一定の金額の控除を認めるものであると解されます。

このため、本照会のように、簿価純資産超過額(1,200)が特定引継資産に係る特定資産譲渡等損失相当額(800)以上であるため、引継対象外未処理欠損金額の計算に係る特例の適用により制限対象となる額を検討するまでもなくその全額(800)が欠損金額の引継制限の対象となる場合においては、その制限の対象とされた金額(800)を、本件規定における上記3(1)の「(・・・)特例の適用を受けた場合に(・・・)引継制限の対象となった金額」に含めて、欠損金額の引継制限と合せて簿価純資産超過額に相当する額(1,200)を限度に、特定引継資産に係る特定資産譲渡等損失額として損金算入制限の対象とすることが相当と解されます。

したがって、本照会において、本件規定を適用する場合、特定資産譲渡等損失額に相当する欠損金額として制限の対象とされた金額(800)を、本件規定における上記3(1)に含めて計算し、当期の特定資産譲渡等損失額として損金算入制限の対象となるのは、特定資産譲渡等損失額(1,000)のうち、簿価純資産超過額(1,200)から欠損金額の引継制限の対象とされた金額(800)を控除した金額(400)を超える部分の金額(600)を、特定資産譲渡等損失額(1,000)から控除した金額(つまり、簿価純資産超過額1,200からS社の欠損金額の引継制限の対象とされた部分の金額である800を控除した金額)400となります。

【関係法令通達】

法人税法第57条第3項、第62条の7第1項

法人税法施行令第112条第3項、第4項、第5項、第113条第1項第3号、第123条の9第1項

注記

令和7年8月1日現在の法令・通達等に基づいて作成しています。

この質疑事例は、照会に係る事実関係を前提とした一般的な回答であり、必ずしも事案の内容の全部を表現したものではありませんから、納税者の方々が行う具体的な取引等に適用する場合においては、この回答内容と異なる課税関係が生ずることがあることにご注意ください。