令和5年12月

仙台国税局

令和4年分 相続税の申告事績の概要

Ⅰ 令和4年分における相続税の申告事績の概要

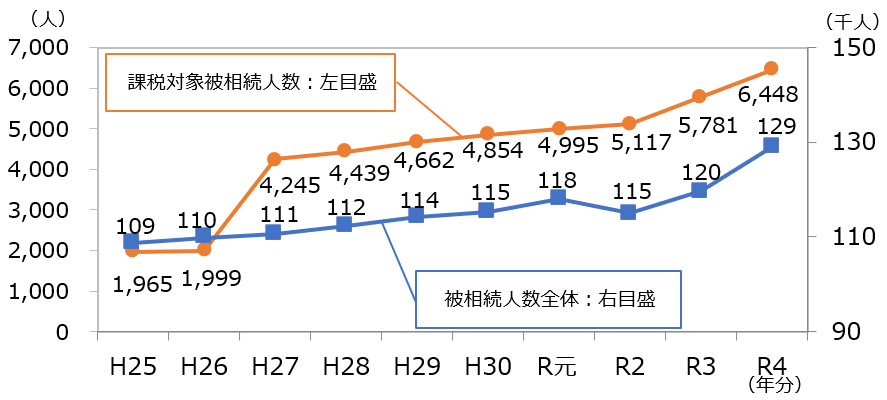

令和4年分における被相続人数(死亡者数)は129,032人(前年対比107.8%)でした。

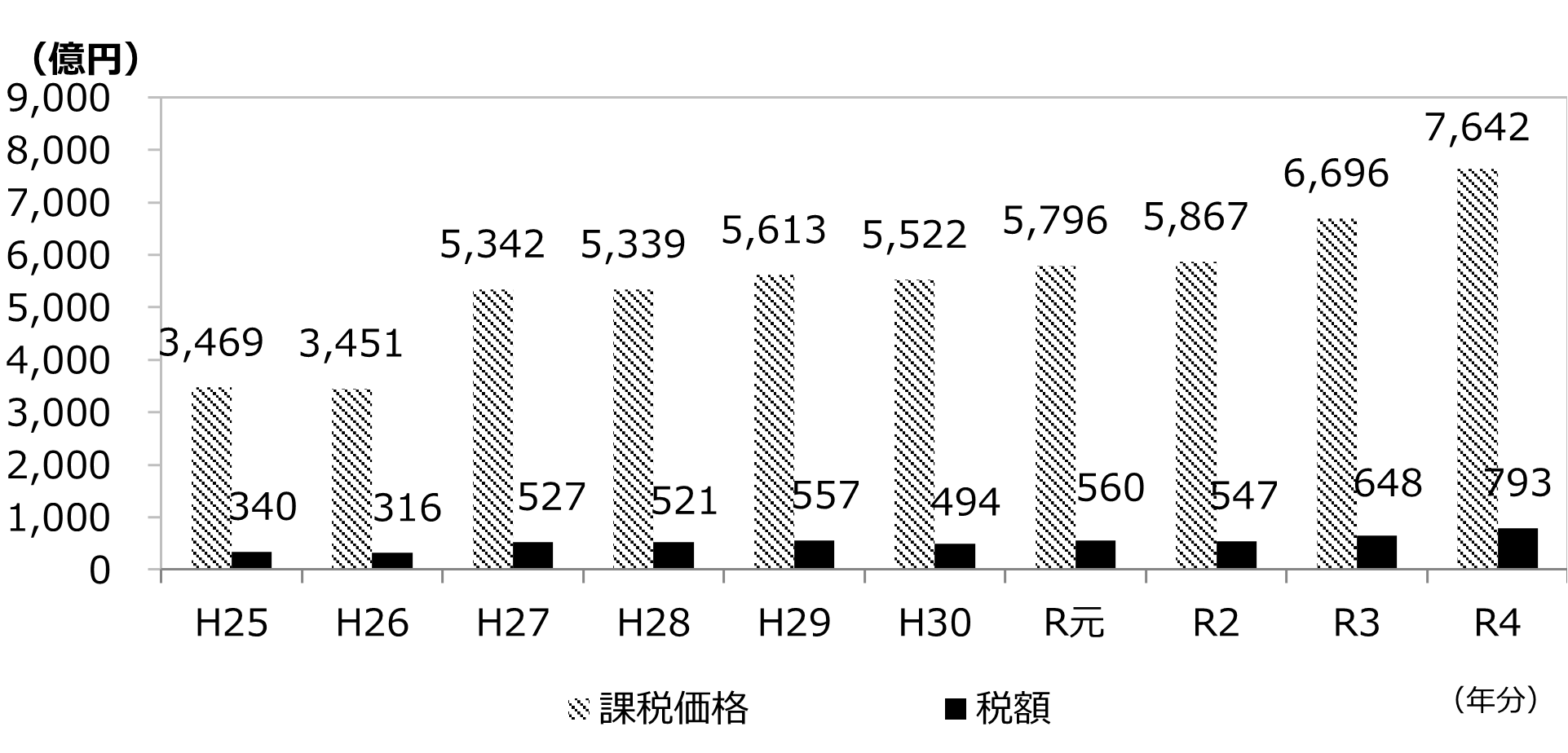

そのうち相続税の申告書の提出に係る被相続人数は6,448人(同111.5%)、その課税価格の総額は7,642億円(同114.1%)、申告税額の総額は793億円(同122.4%)でした。

○ 相続税の申告事績

| 年分等 | 令和3年分(注1) | 令和4年分(注1) | 対前年比 | ||

|---|---|---|---|---|---|

| 項目 | |||||

| 被相続人数(死亡者数)(注2) | 人 | 人 | % | ||

| 119,644 | 129,032 | 107.8 | |||

| 相続税の申告書の提出に係る被相続人数 | 人 | 人 | % | ||

| 外 1,253 | 外 1,328 | 外 106.0 | |||

| 5,781 | 6,448 | 111.5 | |||

| 課税割合 ( |

% | % | ポイント | ||

| 4.8 | 5.0 | 0.2 | |||

| 相続税の納税者である相続人数 | 人 | 人 | % | ||

| 12,406 | 13,748 | 110.8 | |||

| 課税価格(注3) | 億円 | 億円 | % | ||

| 外 728 | 外 727 | 外 99.9 | |||

| 6,696 | 7,642 | 114.1 | |||

| 税額 | 億円 | 億円 | % | ||

| 648 | 793 | 122.4 | |||

| 被相続人 1人当たり |

課税価格(注3) ( |

万円 | 万円 | % | |

| 外 5,809 | 外 5,476 | 外 94.3 | |||

| 11,583 | 11,851 | 102.3 | |||

| 税額 ( |

万円 | 万円 | % | ||

| 1,120 | 1,229 | 109.7 | |||

(注)

- 1 令和3年分は令和4年10月31日まで、令和4年分は令和5年10月31日までに提出された申告書(修正申告書を除く。)データに基づき作成している。

- 2 「被相続人数(死亡者数)」は、「人口動態統計」(厚生労働省)のデータに基づく。

- 3 「課税価格」は、相続財産価額に相続時精算課税適用財産価額を加え、被相続人の債務・葬式費用を控除し、さらに相続開始前3年以内の被相続人から相続人等への生前贈与財産価額を加えたものである。

- 4 各年分とも、本書は相続税額のある申告書に係る計数を示し、外書は相続税額のない申告書に係る計数を示す。

Ⅱ 参考計表

1 被相続人数の推移

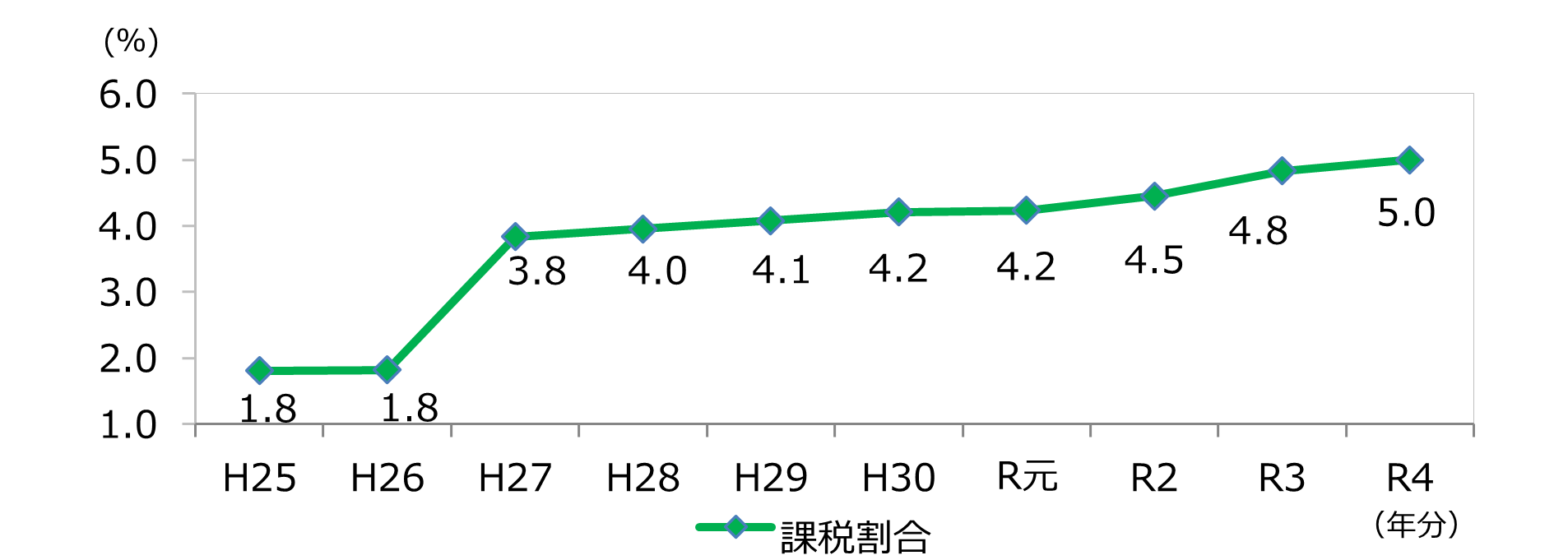

2 相続税の課税割合の推移

3 相続税の課税価格及び税額の推移

(注)

- 1 「課税価格」は、相続財産価額に相続時精算課税適用財産価額を加え、被相続人の債務・葬式費用を控除し、相続開始前3年以内の被相続人から相続人等への生前贈与財産価額を加えたものである。

- 2 上記の計数は、相続税額のある申告書(修正申告書を除く。)データに基づいて作成している。

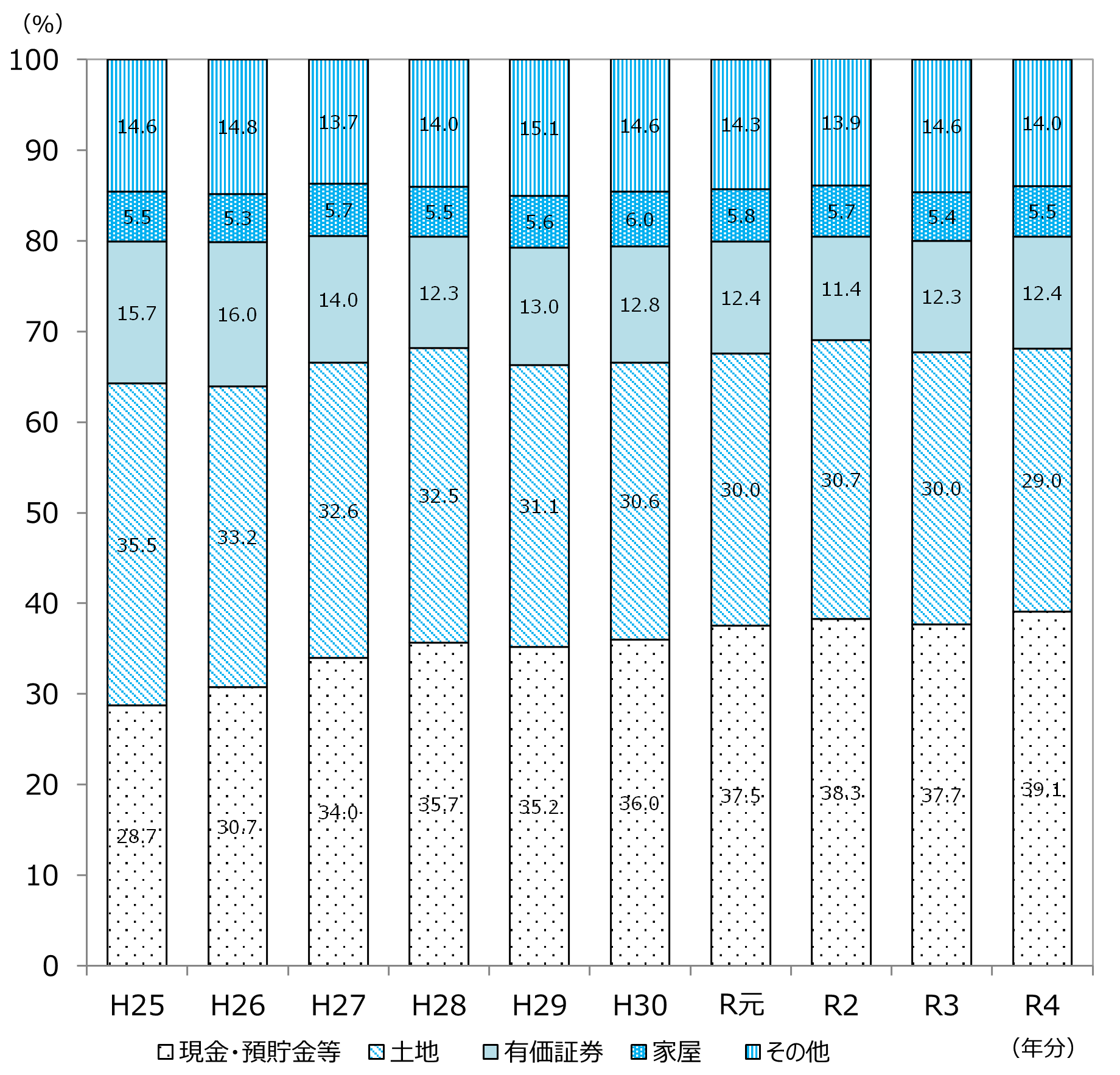

4 相続財産の金額の推移

(単位:億円)

| 項目 | 土地 | 家屋 | 有価証券 | 現金・預貯金等 | その他 | 合計 |

|---|---|---|---|---|---|---|

| 年分 | ||||||

| 平成25 | 1,324 | 205 | 585 | 1,072 | 543 | 3,729 |

| 26 | 1,207 | 193 | 580 | 1,117 | 538 | 3,635 |

| 27 | 1,856 | 327 | 798 | 1,934 | 779 | 5,695 |

| 28 | 1,837 | 313 | 692 | 2,014 | 792 | 5,648 |

| 29 | 1,850 | 336 | 772 | 2,094 | 897 | 5,948 |

| 30 | 1,779 | 346 | 745 | 2,091 | 851 | 5,812 |

| 令和元年 | 1,847 | 355 | 761 | 2,307 | 877 | 6,147 |

| 2 | 1,902 | 351 | 702 | 2,369 | 861 | 6,185 |

| 3 | 2,104 | 382 | 865 | 2,643 | 1,025 | 7,019 |

| 4 | 2,311 | 442 | 985 | 3,114 | 1,112 | 7,964 |

(注)

- 上記の計数は、相続税額のある申告書(修正申告書を除く。)データに基づき作成している。

5 相続財産の金額の構成比の推移

(注) 上記の計数は、相続税額のある申告書(修正申告書を除く。)データに基づき作成している。

Ⅲ e-Taxの利用状況等(トピックス)

国税庁においては、あらゆる手続が税務署に行かずにできる社会を目指し、税務行政のデジタル化を掲げており、e-Taxの利用拡大に取り組んでいます。

相続税申告についても、令和5年度のe-Tax利用率の目標値を40%に設定し、税理士会を通じた利用勧奨や相続税申告に関与したことがある税理士等に対する個別勧奨などを実施することにより、e-Taxの利用拡大に取り組んでいます。

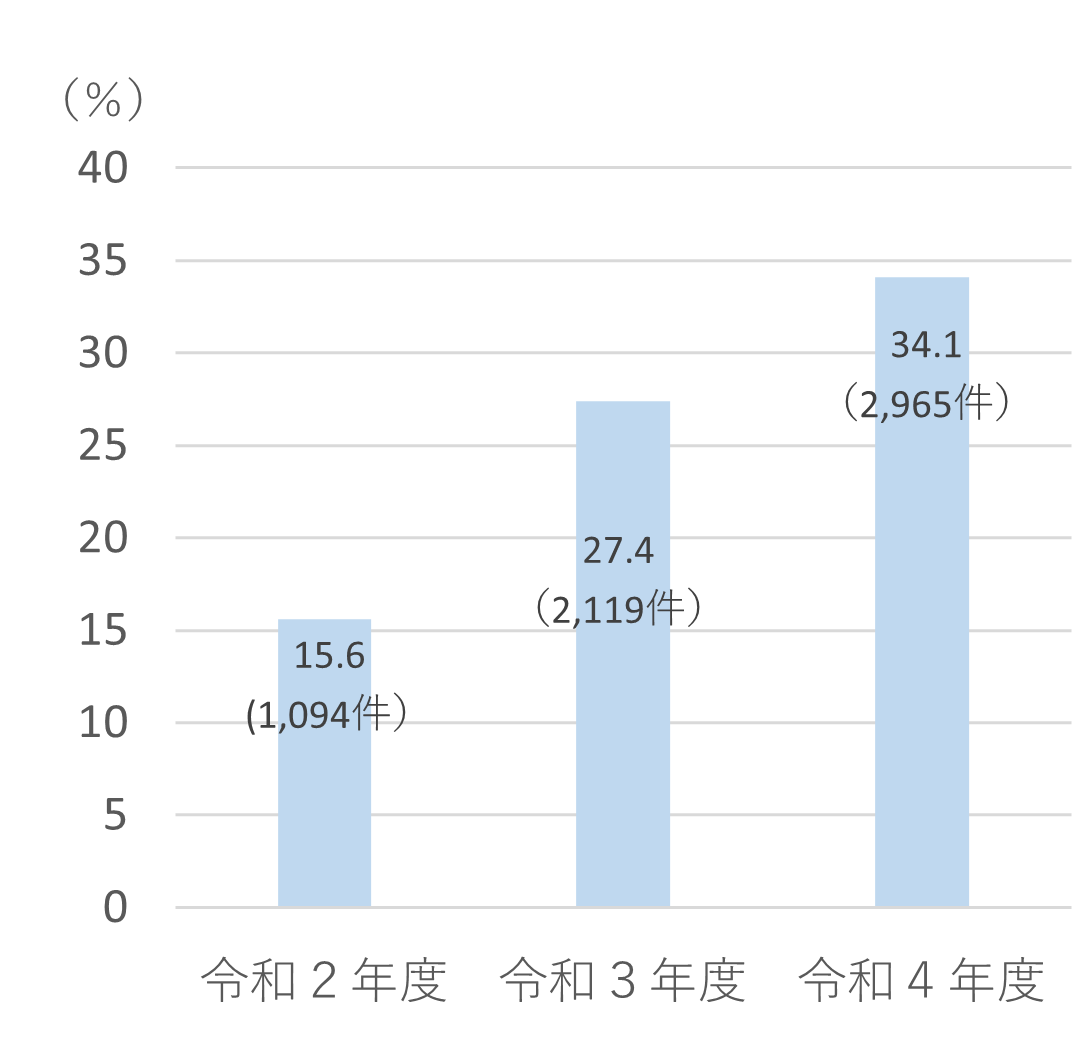

◆ 令和4年度の相続税申告のe-Tax利用率は、34.1%

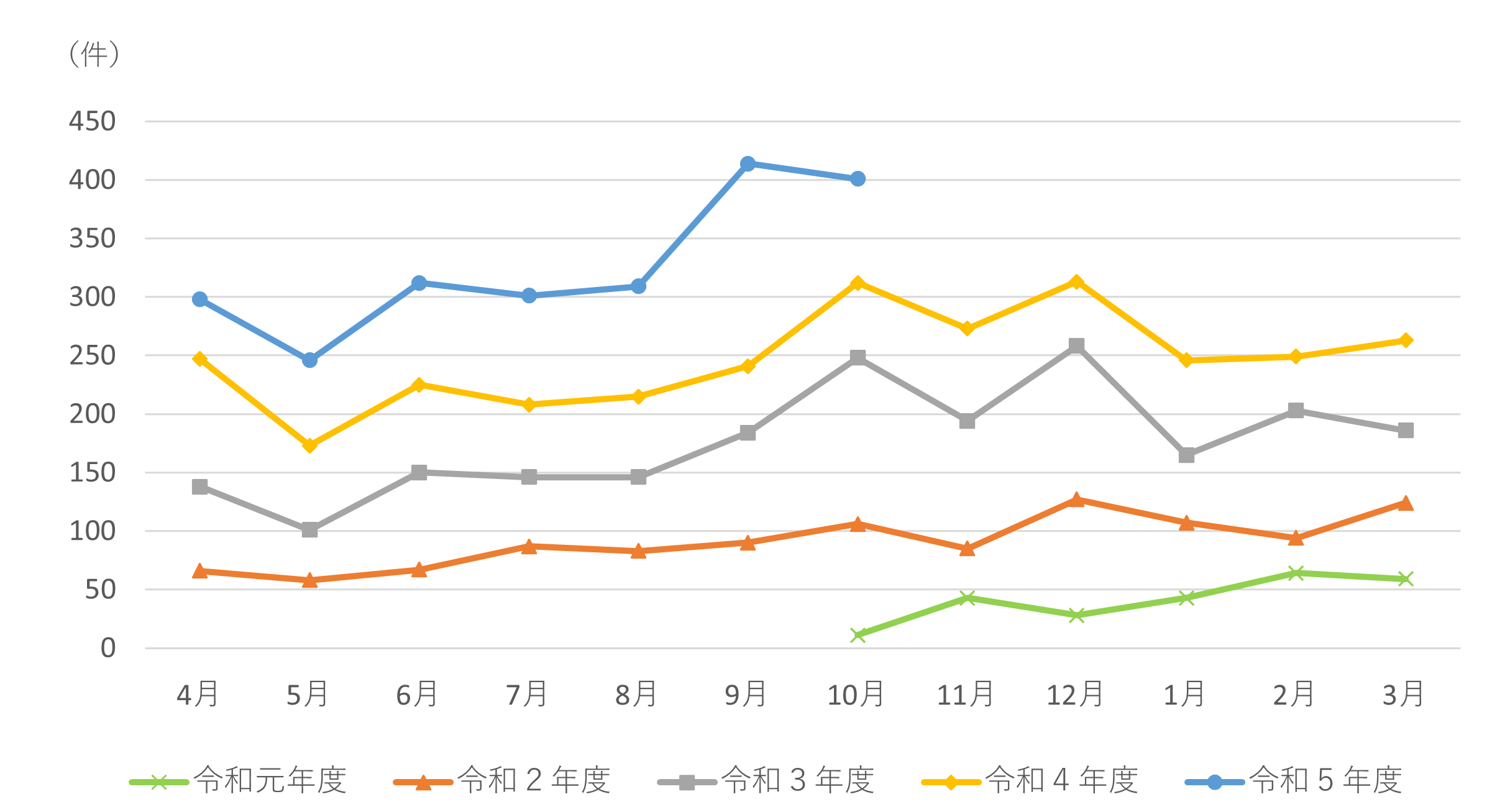

令和4年度における相続税の申告のe-Tax利用件数は2,965件で、前年度に比べ846件増加となり、e-Tax利用率は34.1%と、前年度に比べ6.7ポイント上昇となりました。

【利用率・件数(年度別)の推移】

【利用件数(月別)の推移】

◆ e-Taxの利用が更に便利に

相続税e-Taxにおいては、税理士の皆様をはじめとした多くの方からのご意見・ご要望等を踏まえ、次のとおり利便性向上のための方策を実施しております。

また、これらの方策を掲載したリーフレット等を集約した「相続税e-Tax利用勧奨用専用ページ」を国税庁HP内に開設し、周知・広報を積極的に行っています。

- 提出をお願いしている書類の見直し(令和5年1月~)

固定資産税評価明細書、登記事項証明書、預貯金の残高証明書等は原則提出不要です。 - イメージデータ送信容量の拡大(令和5年5月~)

1回当たりの送信容量を8MBから14MBに拡大しました。 - 利用者識別番号の確認の簡素化(令和5年6月~)

財産取得者(相続人等)の利用者識別番号が不明な場合に、「変更等届出書」を送信した税理士に、利用者識別番号の有無等を電話で連絡します。 - 受信通知メッセージボックスの機能改善(令和6年1月~【予定】)

所得税や法人税などの他税目と同様に、「即時通知」から「受信通知」に切替えが可能となるよう、システム改修を予定しています。