令和2年分の所得税等、消費税及び贈与税の確定申告状況等について

令和2年分の確定申告状況等について(まとめ)

令和元年分及び令和2年分の申告所得税(及び復興特別所得税)、個人事業者の消費税及び贈与税の申告・納付期限を延長したことに伴い、以下に表記する各計数については、令和元年分及び令和2年分は翌年4月末日まで、平成30年分以前は翌年3月末日までに提出された申告書の情報としています。

申告所得税及び復興特別所得税(※)

※ 以下「所得税等」と表記します。

- 申告人員は81万8千人(対前年比+0.6%)。そのうち申告納税額がある方は24万3千人(同+4.1%)、その所得金額は1兆3,236億円(同+1.8%)、申告納税額は835億円(同▲4.7%)。

- 土地等の譲渡所得の申告人員は2万9千人(同+1.4%)。そのうち所得金額がある方は1万6千人(同▲0.5%)、その所得金額は1,058億円(同▲12.3%)。

- 株式等の譲渡所得の申告人員は2万3千人(同+14.3%)。そのうち所得金額がある方は1万人(同+28.6%)、その所得金額は521億円(同+14.0%)。

個人事業者の消費税

申告件数は5万2千件(同▲0.3%)で、申告納税額は222億円(同▲13.3%)。

贈与税

申告人員は1万4千人(同▲2.4%)。そのうち申告納税額がある方は9千人(同+0.1%)、その申告納税額は64億円(同+14.6%)。

自宅等でのe-Taxの利用状況

- 自宅等からe-Taxで申告書を提出した方(※)は、所得税等で24万3千人(同+26.2%)、贈与税で5千人(同+6.7%)。

※ 本人による自宅からの送信のほか、税理士による代理送信を含みます。

- 上記のうち、自宅から納税者ご自身によりe-Taxで所得税等の申告書を提出した方は8万9千人(同+94.9%)。

自宅でのe-Taxの利用状況等(トピックス1)

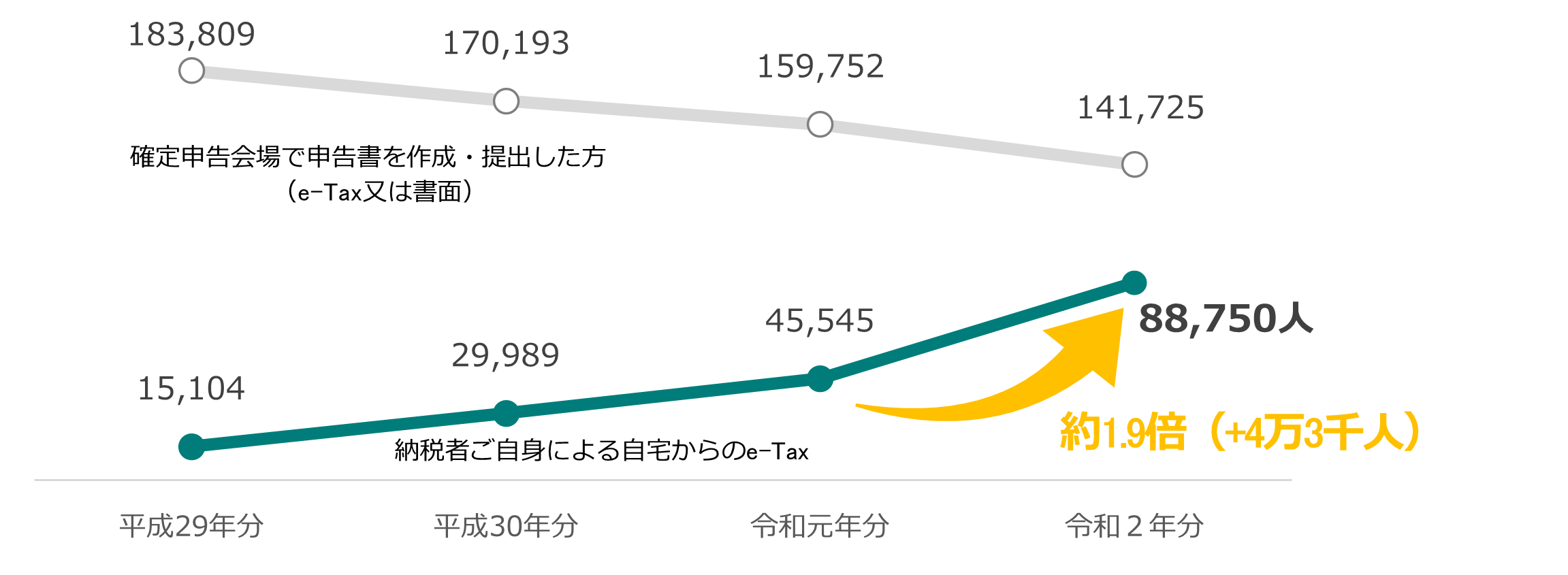

自宅からのe-Taxがスタンダードに〜自宅からのe-Taxが4万3千人増加〜

確定申告会場への来場や税理士への依頼をせず、国税庁HP『確定申告書等作成コーナー』や各種会計ソフトを利用して自宅から納税者ご自身によりe-Taxで申告書を提出した方は、令和元年分の約1.9倍となる88,750人で、約4万3千人増加しました。

自宅から納税者ご自身によりe-Taxで申告書を提出した方の数は、税務署の確定申告会場で所得税等の申告書をe-Tax又は書面で作成・提出した方の数に年々近づいています。

《自宅から納税者ご自身によりe-Taxで申告書を提出した方の数の推移》

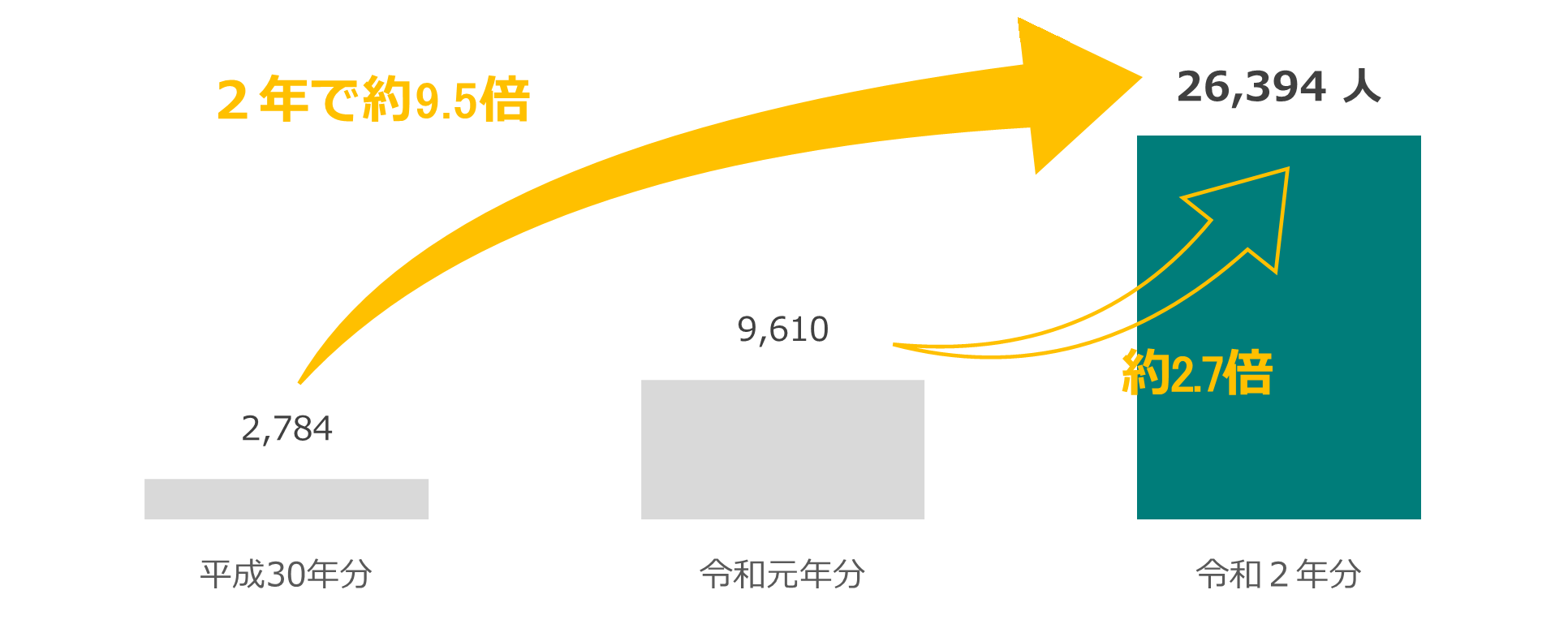

スマホ申告の利用状況〜自宅からのスマホによるe-Taxが2万6千人を突破〜

自宅からスマホを使ってe-Taxで申告した方は26,394人で、令和元年分から約2.7倍に増加しました。

特に、マイナンバーカードを利用してスマホから申告した方は11,349人で、令和元年分から約7.5倍に増加しました。

《スマホ申告した方の数(※)の推移》※ 自宅からe-Taxで申告書を提出した方の数

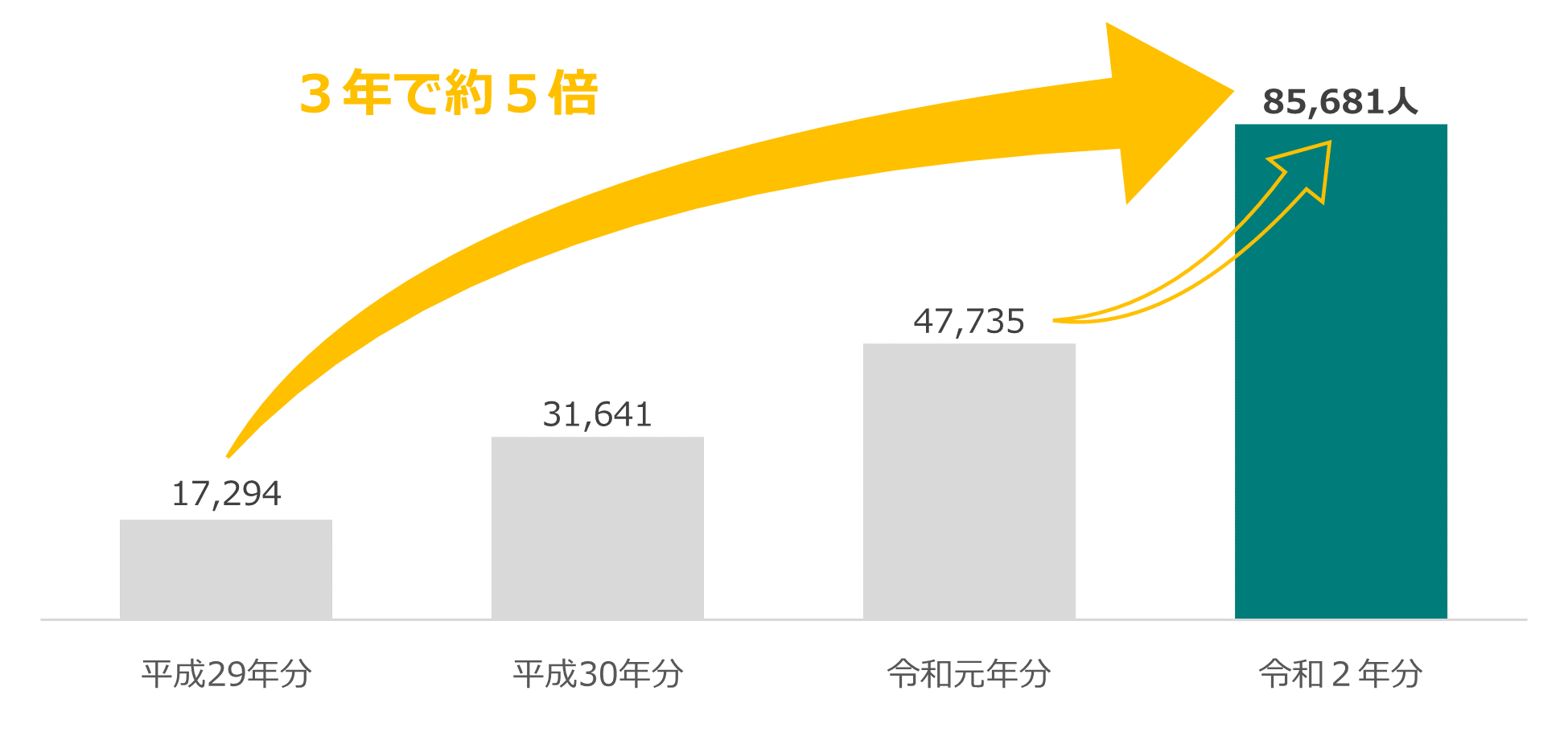

【参考】国税庁HP『確定申告書等作成コーナー』の利用状況

国税庁HP『確定申告書等作成コーナー』を利用してe-Taxで所得税等の申告書を提出した方は85,681人で、令和元年分から約1.8倍に増加しました。

《国税庁HPを利用して自宅等からe-Taxで申告書を提出した方の数(※)の推移》

※税理士による代理送信を含み、会計ソフトを利用した方は含んでいません。

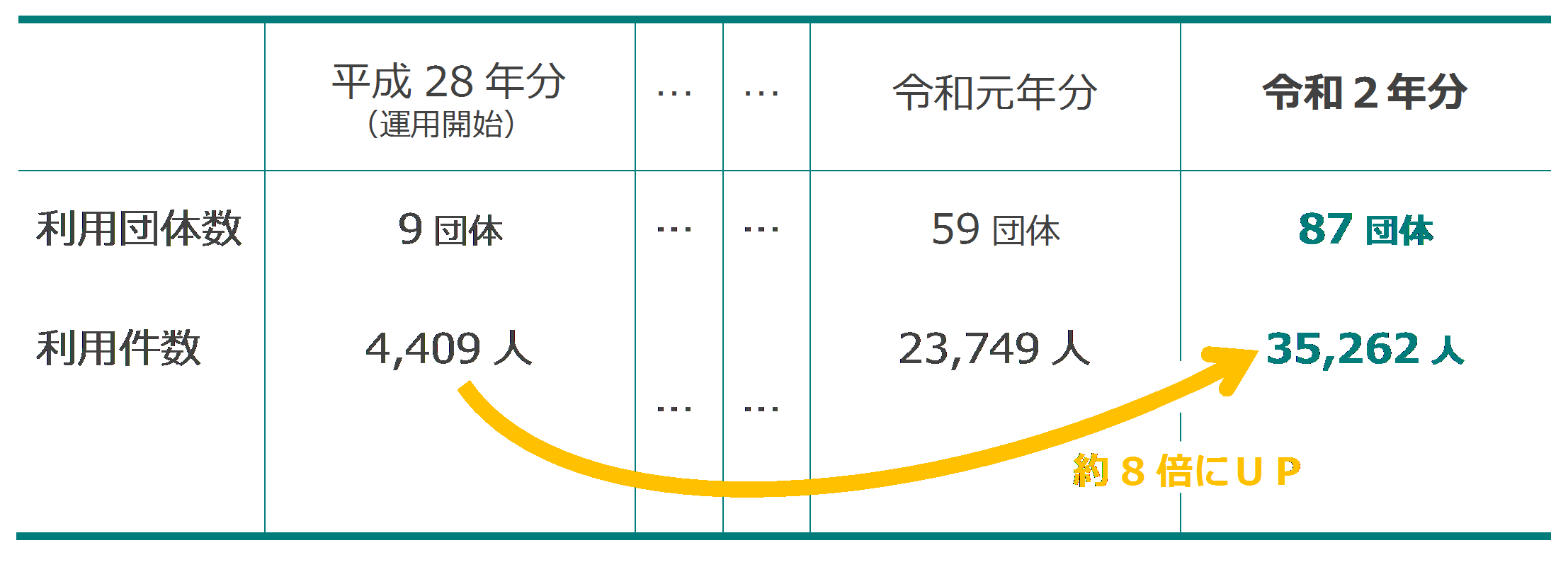

地方公共団体との連携(トピックス2)

データ引継の利用件数〜国・地方のバックオフィス連携のデジタル化〜

地方公共団体で受け付けた確定申告データを税務署にデータのまま送信する「データ引継※」については、利用団体数・利用件数ともに前年の確定申告期の実績を上回りました。利用団体数は全地方公共団体の約5割をカバーしています。

データ引継は、納税者の方への早期還付等のほか、行政のデジタル化を通じた税務署・地方公共団体双方の事務効率化等のメリットがあります。

※ データ引継とは、平成29年1月に運用を開始した、地方公共団体で受け付けた確定申告データを税務署に送信する仕組みのことです。データ引継の導入以前は、地方公共団体が主催する申告相談会場においては、データで作成した申告書も書面に印刷して、税務署へ送付し、再度、税務署がデータ化していました。

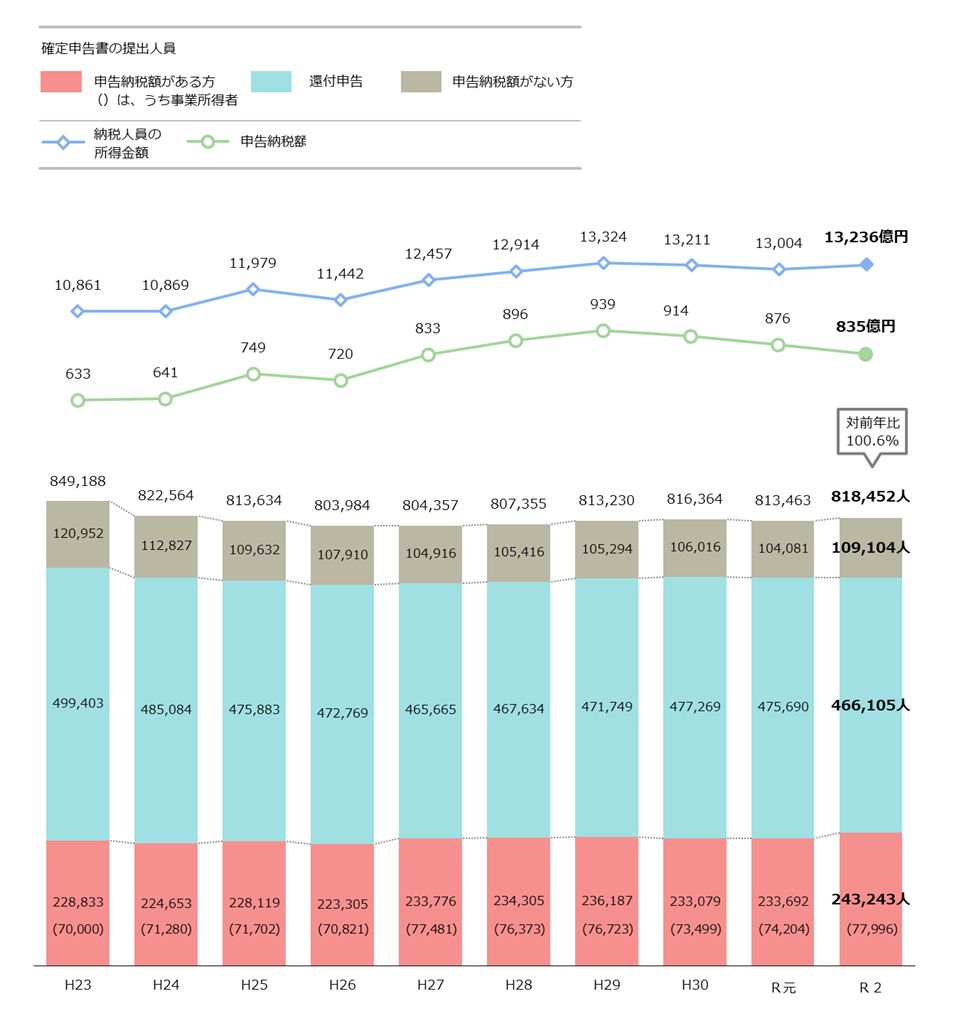

所得税等の確定申告書の提出状況

−提出人員は818,452人で、平成25年分からほぼ横ばいで推移−

確定申告書の提出人員の状況

所得税等の確定申告書の提出人員は818,452人(対前年比+0.6%)で、平成25年分以降ほぼ横ばいで推移しています。

納税人員の状況

確定申告書の提出人員のうち、申告納税額がある方(納税人員)は243,243人(同+4.1%)で、その所得金額は1兆3,236億円(同+1.8%)、申告納税額は835億円(同▲4.7%)となっており、令和元年分と比較すると、人員及び所得金額は増加し、申告納税額は減少しました。

所得者区分別の納税人員の状況

- 事業所得者

納税人員は77,996人(同+5.1%)で、その所得金額は3,705億円(同▲0.6%)、申告納税額は307億円(同▲10.2%)となっており、令和元年分と比較すると、人員は増加し、所得金額及び申告納税額は減少しました。 - 事業所得者以外

納税人員は165,247人(同+3.6%)で、その所得金額は9,531億円(同+2.7%)、申告納税額は528億円(同▲1.1%)となっており、令和元年分と比較すると、人員及び所得金額は増加し、申告納税額は減少しました。

《グラフ1:所得税等の申告状況の推移》

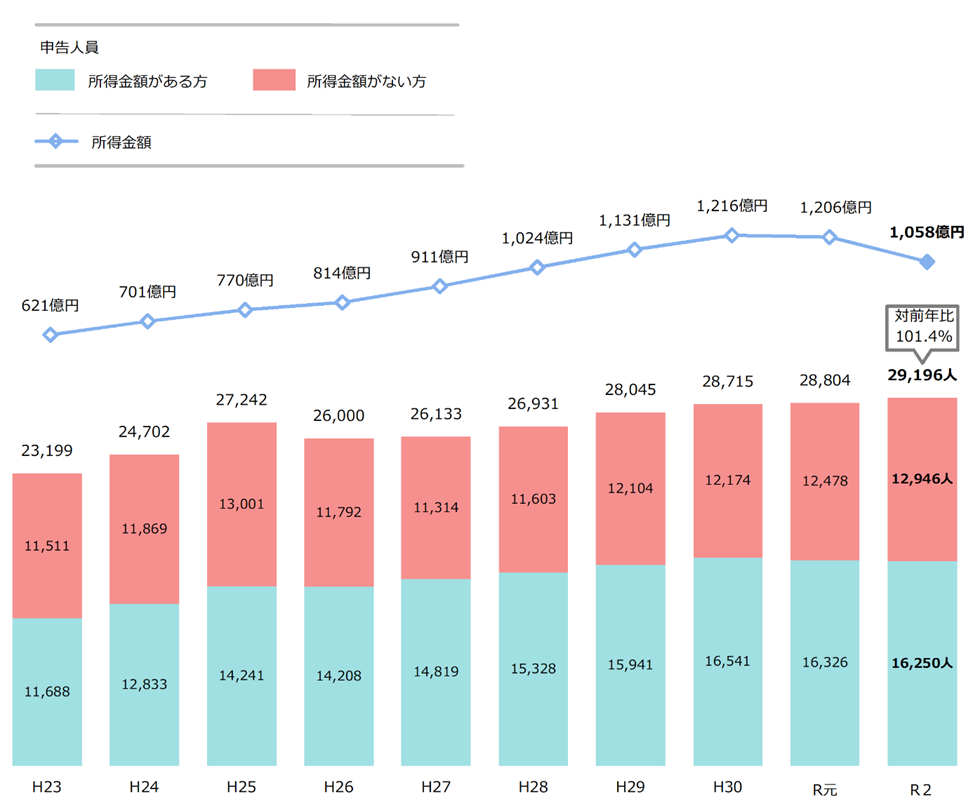

土地等の譲渡所得の申告状況

確定申告書の提出人員のうち、土地等の譲渡所得(総合譲渡を含む。)の申告人員は29,196人(対前年比+1.4%)です。そのうち、所得金額がある方(有所得人員)は16,250人(同▲0.5%)で、その所得金額は1,058億円(同▲12.3%)となっており、令和元年分と比較すると、申告人員は増加し、有所得人員及び所得金額は減少しました。

《グラフ2:土地等の譲渡所得の申告状況の推移》

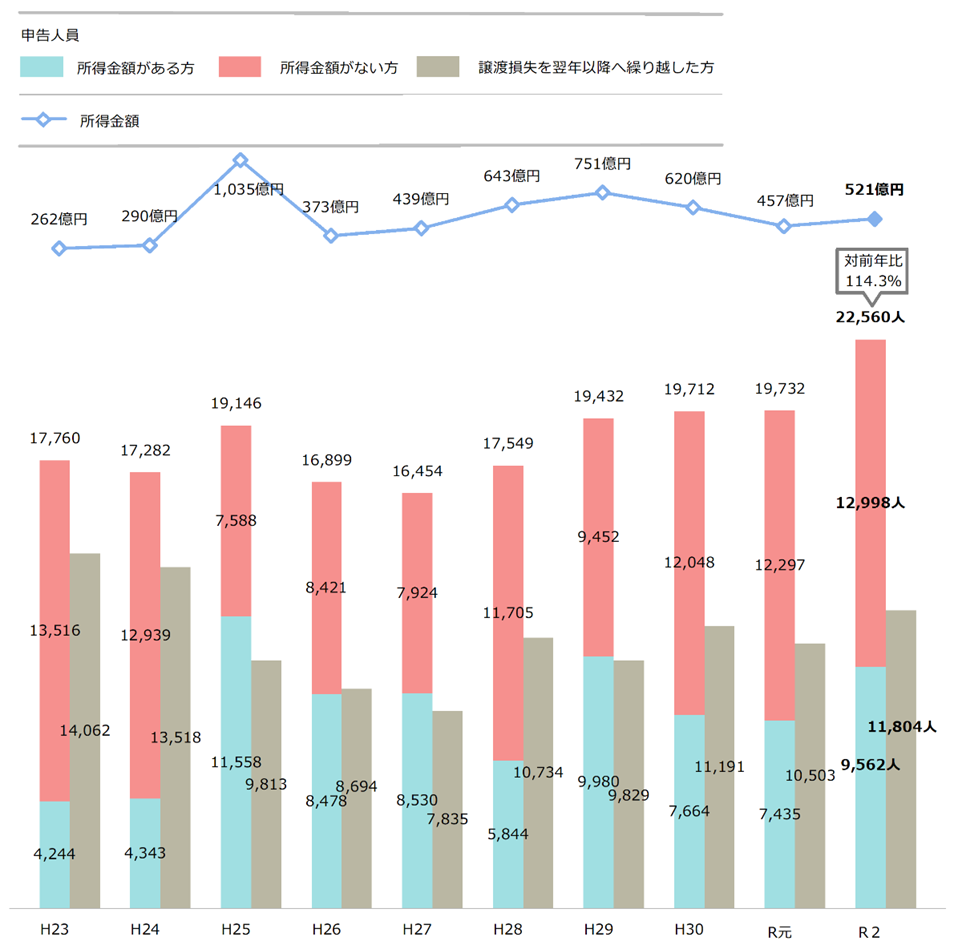

株式等の譲渡所得の申告状況

確定申告書の提出人員のうち、株式等の譲渡所得の申告人員は22,560人(対前年比+14.3%)です。そのうち、所得金額がある方(有所得人員)は9,562人(同+28.6%)で、その所得金額は521億円(同+14.0%)となっており、令和元年分と比較すると、いずれも増加しました。

《グラフ3:株式等の譲渡所得の申告状況の推移》

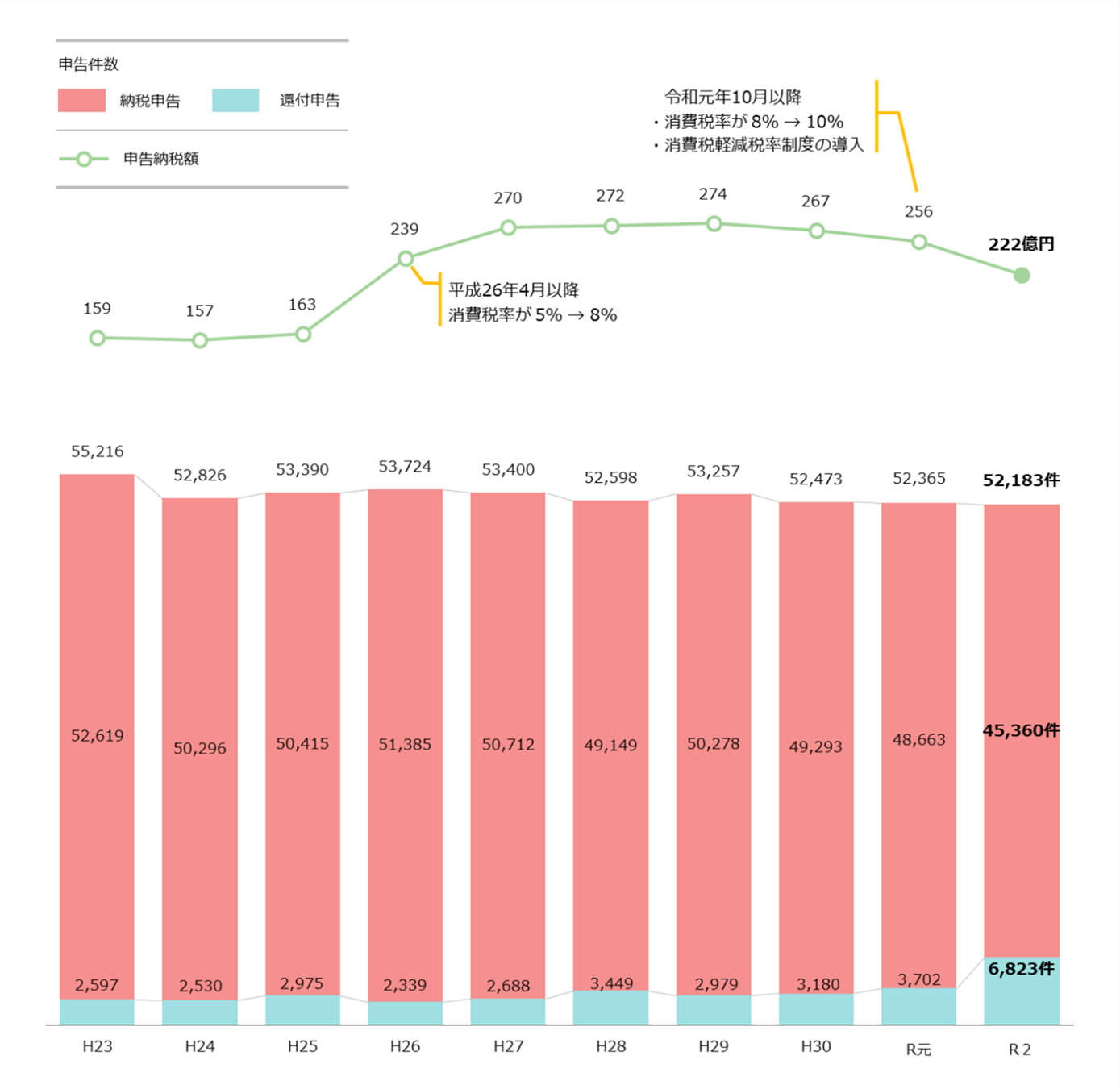

個人事業者の消費税の申告状況

−申告件数は52,183件で、平成24年分からほぼ横ばいで推移−

個人事業者の消費税の申告件数

個人事業者の消費税の申告件数は52,183件(対前年比▲0.3%)であり、申告納税額は222億円(同▲13.3%)となっており、令和元年分と比較すると、いずれも減少しました。

《グラフ4:消費税の申告状況の推移》

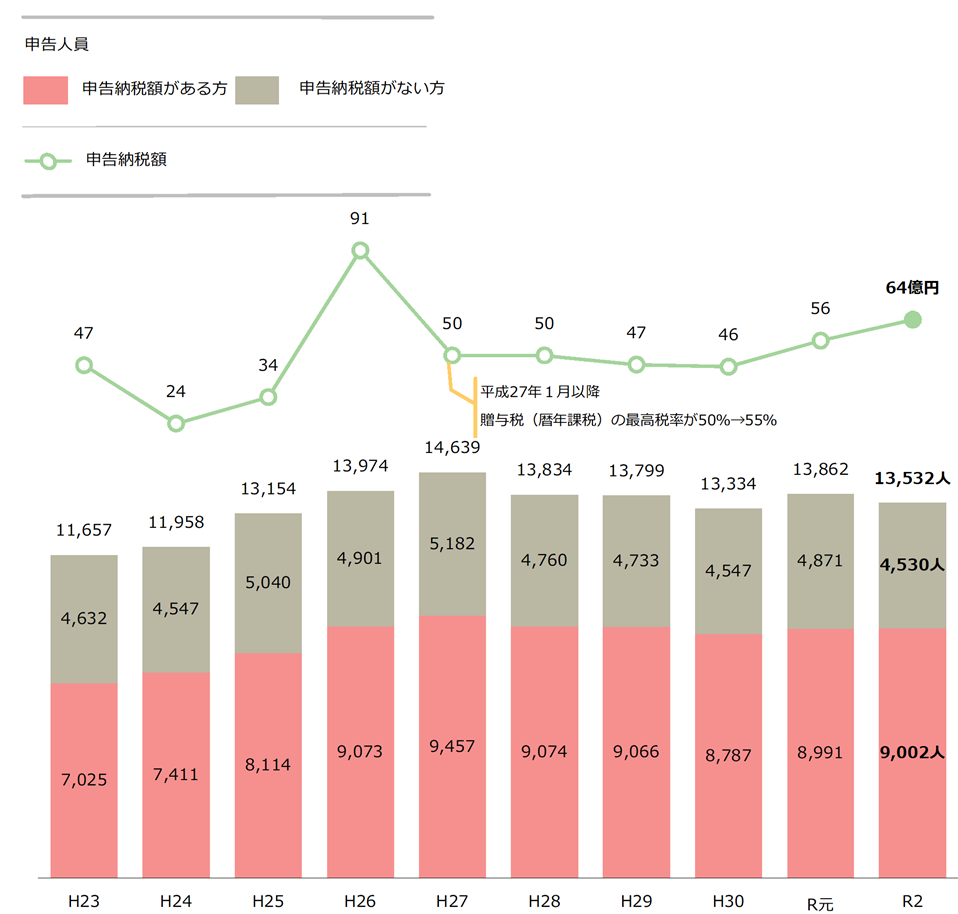

贈与税の申告状況

−前年分から申告人員は減少、納税人員及び申告納税額は増加−

贈与税の申告状況

贈与税の申告書の提出人員は13,532人(対前年比▲2.4%)です。そのうち、申告納税額がある方(納税人員)は9,002人(同+0.1%)であり、その申告納税額は64億円(同+14.6%)となっており、令和元年分と比較すると、申告人員が減少し、納税人員及び申告納税額は増加しました。

《グラフ5:贈与税の申告状況の推移》

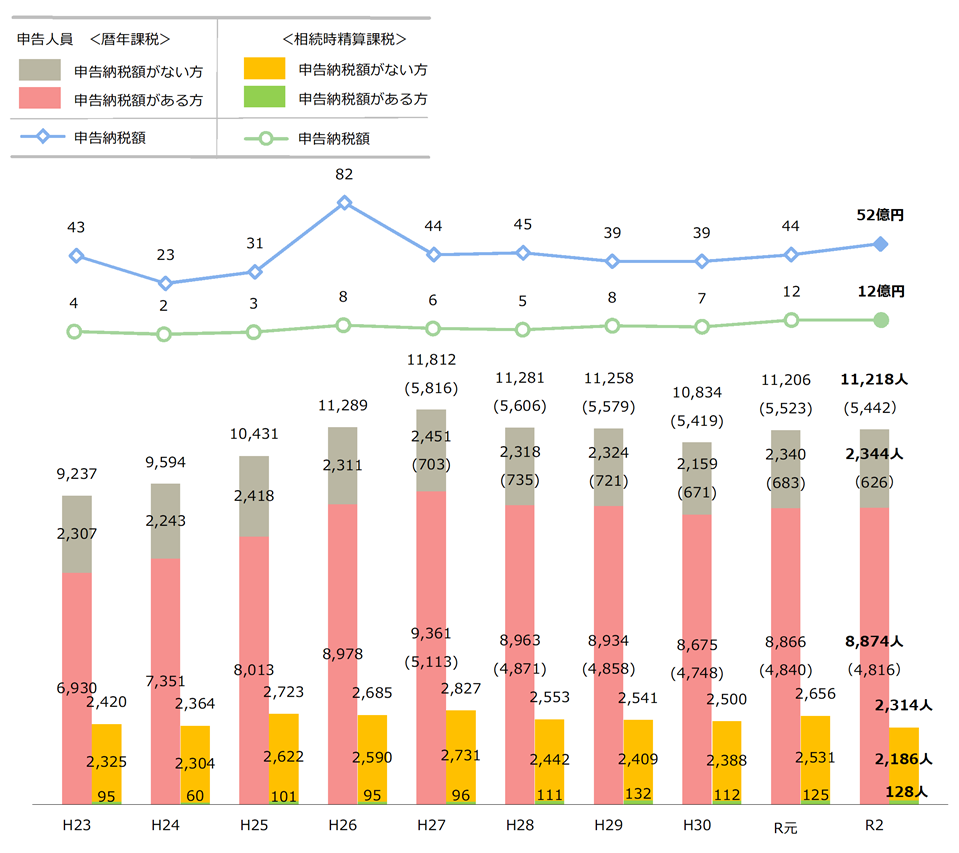

贈与税の課税方法別の申告状況

- 暦年課税

暦年課税を適用した申告人員は11,218人(対前年比+0.1%)であり、申告納税額は52億円(同+17.6%)となっており、令和元年分と比較すると、いずれも増加しました。 - 相続時精算課税

相続時精算課税を適用した申告人員は2,314人(同▲12.9%)であり、申告納税額は12億円(同+3.4%)となっており、令和元年分と比較すると、申告人員は減少し、申告納税額は増加しました。

《グラフ6:暦年課税及び相続時精算課税別の申告状況の推移》

| (注) | 1 | 平成27年分以降の申告人員グラフの括弧書は、特例税率に係る贈与の申告人員です。 |

| 2 | 相続時精算課税に係る申告人員には、暦年課税との併用者を含んでいます。 |

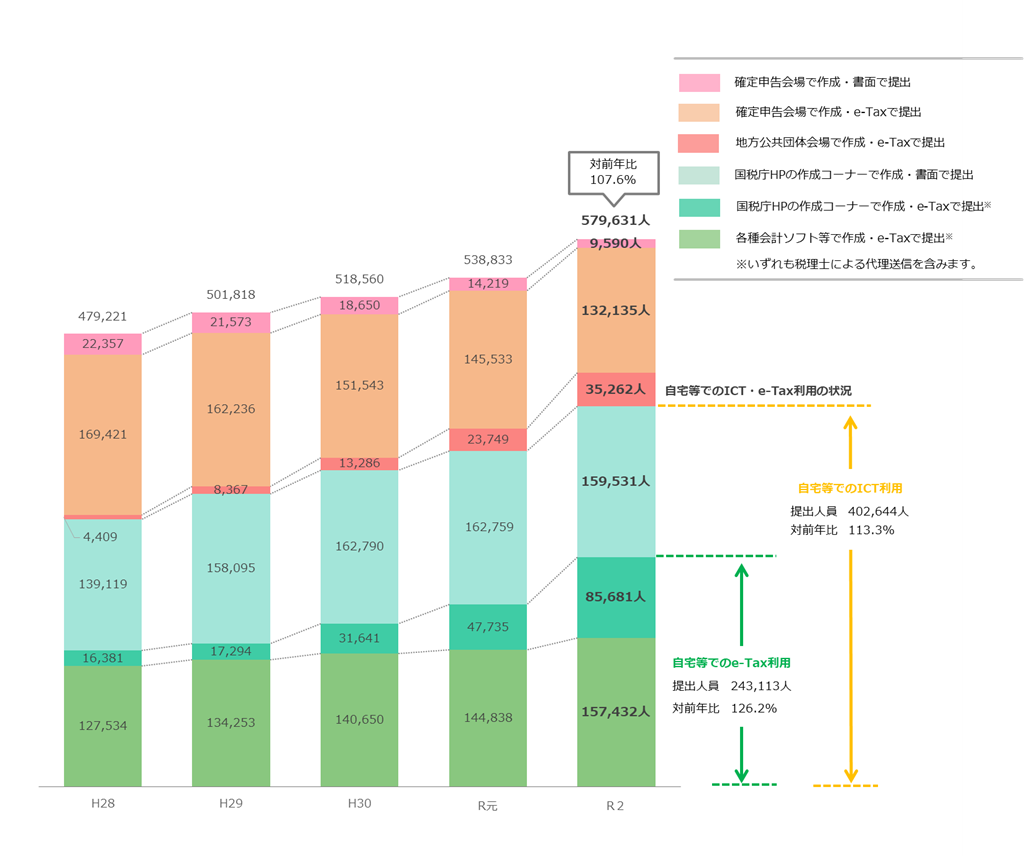

自宅等でのe-Tax利用状況

所得税等の状況

自宅等でのe-Tax利用による所得税等の申告書の提出人員は243,113人で、令和元年分から50,540人(対前年比+26.2%)増加しました。

なお、ICTを利用した所得税等の申告書の提出人員は579,631人で、令和元年分から40,798人(同+7.6%)増加しました。

《グラフ7:所得税等の申告状況の推移》

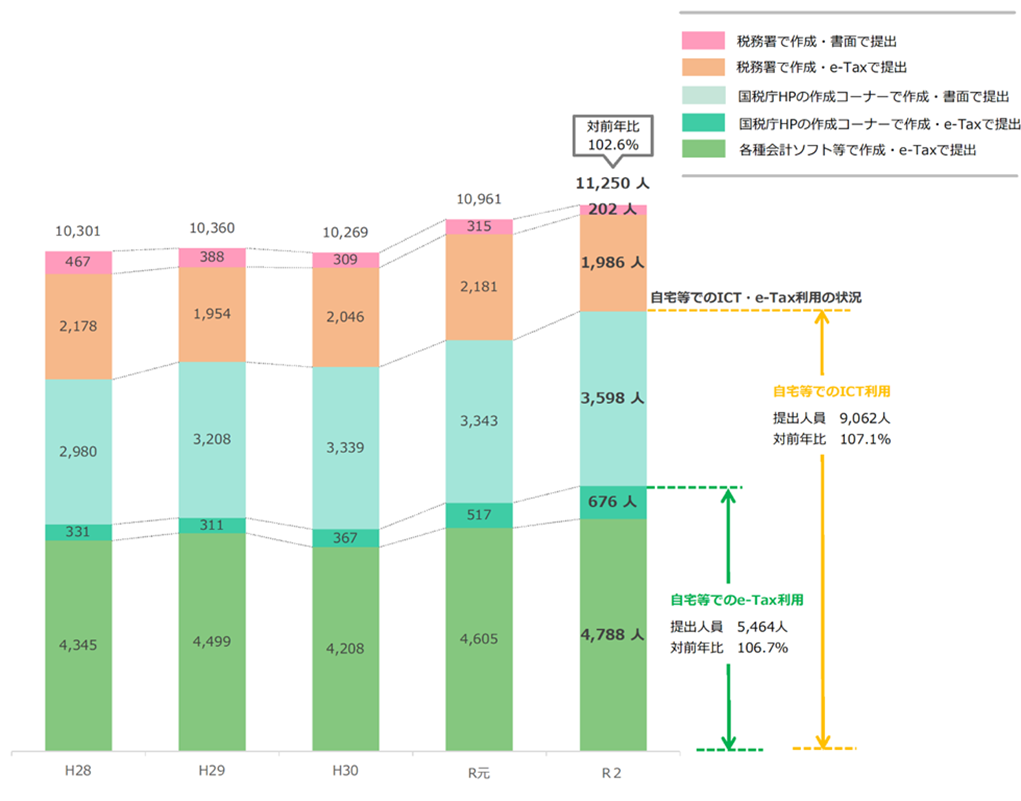

贈与税の状況

自宅等でのe-Tax利用による贈与税の申告書の提出人員は5,464人で、令和元年分から342人(対前年比+6.7%)増加しました。

なお、ICTを利用した贈与税の申告書の提出人員は11,250人で、令和元年分から289人(対前年比+2.6%)増加しました。

《グラフ8:贈与税の申告状況の推移》

(表1) 所得税等の確定申告書の提出状況の推移

| 2年分 | 元年分 | 30年分 | 29年分 | 28年分 | |

|---|---|---|---|---|---|

| 申告納税額 がある方 |

(+ 4.1) | (+ 0.3) | (▲ 1.3) | (+ 0.8) | (+ 0.2) |

| 243,243 | 233,692 | 233,079 | 236,187 | 234,305 | |

| 還付申告 | (▲ 2.0) | (▲ 0.3) | (+ 1.2) | (+ 0.9) | (+ 0.4) |

| 466,105 | 475,690 | 477,269 | 471,749 | 467,634 | |

| 申告納税額 がない方 |

(+ 4.8) | (▲ 1.8) | (+ 0.7) | (▲ 0.1) | (+ 0.5) |

| 109,104 | 104,081 | 106,016 | 105,294 | 105,416 | |

| 合 計 | (+ 0.6) | (▲ 0.4) | (+ 0.4) | (+ 0.7) | (+ 0.4) |

| 818,452 | 813,463 | 816,364 | 813,230 | 807,355 |

(注)

- 1 平成30年分までは翌年3月末日まで、令和元年分及び令和2年分は翌年4月末日までに提出された申告書の計数である。

- 2 括弧書は、前年からの増減率である。

(表2) 所得税等の納税人員の申告状況の推移

| 2年分 | 元年分 | 30年分 | 29年分 | 28年分 | |

|---|---|---|---|---|---|

| 納税人員 | (+ 4.1) | (+ 0.3) | (▲ 1.3) | (+ 0.8) | (+ 0.2) |

| 243,243 | 233,692 | 233,079 | 236,187 | 234,305 | |

| 所得金額 | (+ 1.8) | (▲ 1.6) | (▲ 0.8) | (+ 3.2) | (+ 3.7) |

| 13,236 | 13,004 | 13,211 | 13,324 | 12,914 | |

| 申告納税額 | (▲ 4.7) | (▲ 4.2) | (▲ 2.6) | (+ 4.7) | (+ 7.5) |

| 835 | 876 | 914 | 939 | 896 |

(注)

- 1 平成30年分までは翌年3月末日まで、令和元年分及び令和2年分は翌年4月末日までに提出された申告書の計数である。

- 2 括弧書は、前年からの増減率である。

- 3 申告納税額は、所得税と復興特別所得税の合計額である。

(表3-1) 所得税等の主たる所得区分別申告人員

| 確定申告 人員 |

増減率 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| 申告納税額 がある方 |

還付申告 | 申告納税額 がない方 |

納税 | 還付 | ゼロ | ||||

| 人 | 人 | 人 | 人 | % | % | % | % | ||

| 合計 | 818,452 | 243,243 | 466,105 | 109,104 | + 0.6 | + 4.1 | ▲ 2.0 | + 4.8 | |

| 事業所得者 | (18.9) | (32.1) | (6.7) | (41.9) | |||||

| 154,839 | 77,996 | 31,128 | 45,715 | + 3.8 | + 5.1 | + 0.6 | + 3.9 | ||

| その他所得者 | (81.1) | (67.9) | (93.3) | (58.1) | |||||

| 663,613 | 165,247 | 434,977 | 63,389 | ▲ 0.1 | + 3.6 | ▲ 2.2 | + 5.5 | ||

| 不動産所得者 | (5.6) | (10.9) | (1.1) | (13.0) | |||||

| 45,963 | 26,504 | 5,280 | 14,179 | ▲ 2.5 | ▲ 3.8 | ▲ 3.9 | + 0.6 | ||

| 給与所得者 | (48.6) | (41.2) | (59.8) | (17.3) | |||||

| 397,823 | 100,099 | 278,885 | 18,839 | + 1.0 | + 3.2 | ▲ 0.3 | + 10.6 | ||

| 雑所得者 | (24.2) | (11.1) | (30.5) | (26.4) | |||||

| 198,003 | 27,111 | 142,113 | 28,779 | ▲ 1.6 | + 18.4 | ▲ 5.6 | + 3.9 | ||

| 上記以外 | (2.7) | (4.7) | (1.9) | (1.5) | |||||

| 21,824 | 11,533 | 8,699 | 1,592 | ▲ 1.9 | ▲ 4.5 | ▲ 2.2 | + 25.1 | ||

(注)

- 1 翌年4月末日までに提出された申告書の計数である。

- 2 括弧書は、合計に対する割合(構成比)である。

- 3 増減率は、令和元年分に対するものである。

(表3-2) 所得税等の主たる所得区分別所得金額等

| 所得金額 | 申告納税額 | 還付税額 | 増減率 | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 申告納税額 がある方 |

還付申告 | 所得金額 | 税額 | ||||||||

| 納税 | 還付 | 納税 | 還付 | ||||||||

| 合計 | 億円 | 億円 | 億円 | 億円 | 億円 | % | % | % | % | % | |

| 26,730 | 13,236 | 12,655 | 835 | 309 | + 2.6 | + 1.8 | + 2.7 | ▲ 4.7 | ▲ 2.8 | ||

| 事業所得者 | (17.2) | (28.0) | (5.1) | (36.8) | (20.1) | ||||||

| 4,609 | 3,705 | 641 | 307 | 62 | + 0.3 | ▲ 0.6 | + 2.9 | ▲ 10.2 | ▲ 4.6 | ||

| その他所得者 | (82.8) | (72.0) | (94.9) | (63.2) | (79.9) | ||||||

| 22,121 | 9,531 | 12,014 | 528 | 247 | + 3.0 | + 2.7 | + 2.7 | ▲ 1.1 | ▲ 2.4 | ||

| 不動産所得者 | (4.8) | (8.6) | (0.5) | (13.1) | (0.6) | ||||||

| 1,290 | 1,142 | 62 | 109 | 2 | + 1.6 | + 1.2 | 0.0 | + 1.9 | 0.0 | ||

| 給与所得者 | (61.0) | (45.4) | (78.5) | (21.2) | (61.5) | ||||||

| 16,299 | 6,009 | 9,936 | 177 | 190 | + 3.5 | + 3.9 | + 2.9 | + 2.3 | 0.0 | ||

| 雑所得者 | (9.8) | (4.9) | (14.5) | (2.8) | (13.3) | ||||||

| 2,612 | 651 | 1,841 | 23 | 41 | + 8.5 | + 33.1 | + 1.0 | + 109.1 | ▲ 14.6 | ||

| 上記以外 | (7.2) | (13.1) | (1.4) | (26.2) | (4.5) | ||||||

| 1,920 | 1,729 | 175 | 219 | 14 | ▲ 5.7 | ▲ 7.9 | + 16.7 | ▲ 9.9 | + 16.7 | ||

(注)

- 1 翌年4月末日までに提出された申告書の計数である。

- 2 括弧書は、合計に対する割合(構成比)である。

- 3 増減率は、令和元年分に対するものである。

(表4-1) 土地等の譲渡所得の申告状況

| 令和2年分 | 令和元年分 | 増減率 | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 申告 人員 |

有所得 人 員 |

申告 人員 |

有所得 人員 |

申告 人員 |

有所得 人員 |

|||||||

| 所得 金額 |

1人 当たり |

所得 金額 |

1人 当たり |

所得金額 | 1人当たり | |||||||

| 土地等 | 人 | 人 | 億円 | 万円 | 人 | 人 | 億円 | 万円 | % | % | % | % |

| 29,196 | 16,250 | 1,058 | 651 | 28,804 | 16,326 | 1,206 | 739 | + 1.4 | ▲ 0.5 | ▲ 12.3 | ▲ 11.9 | |

(注)

- 1 翌年4月末日までに提出された申告書の計数である。

- 2 総合譲渡所得に係る計数を含む。

(表4-2) 株式等の譲渡所得の申告状況

| 令和2年分 | 令和元年分 | 増減率 | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 申告 人員 |

有所得 人員 |

申告 人員 |

有所得 人員 |

申告 人員 |

有所得 人員 |

|||||||

| 所得 金額 |

1人 当たり |

所得 金額 |

1人 当たり |

所得金額 | 1人当たり | |||||||

| 株式等 | 人 | 人 | 億円 | 万円 | 人 | 人 | 億円 | 万円 | % | % | % | % |

| 11,804 | 10,503 | + 12.4 | ||||||||||

| 22,560 | 9,562 | 521 | 545 | 19,732 | 7,435 | 457 | 615 | + 14.3 | + 28.6 | + 14.0 | ▲ 11.4 | |

(注)

- 1 翌年4月末日までに提出された申告書の計数である。

- 2 上段は、譲渡損失を翌年以降へ繰り越した方の計数である。

(表5) 個人事業者の消費税の申告状況

| 令和2年分 | 令和元年分 | 増減率 | |||||||

|---|---|---|---|---|---|---|---|---|---|

| 申告件数 | 税額 | 1件当たり | 申告件数 | 税額 | 1件当たり | 件数 | 税額 | 1件当たり | |

| 納税申告 | 件 | 億円 | 万円 | 件 | 億円 | 万円 | % | % | % |

| (86.9) | 外63 | (92.9) | 外70 | ||||||

| 45,360 | 222 | 49 | 48,663 | 256 | 53 | ▲ 6.8 | ▲ 13.3 | ▲ 7.5 | |

| 還付申告 | (13.1) | 外17 | (7.1) | 外9 | |||||

| 6,823 | 61 | 89 | 3,702 | 34 | 91 | + 84.3 | + 79.4 | ▲ 2.2 | |

| 合計 | |||||||||

| 52,183 | - | - | 52,365 | - | - | ▲ 0.3 | - | - | |

(注)

- 1 翌年4月末日までに提出された申告書の計数である。

- 2 外書は、地方消費税である。

- 3 括弧書は、合計に対する割合(構成比)である。

(表6) 贈与税の申告状況

| 令和2年分 | 令和元年分 | 増減率 | |||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 申告 人員 |

納税人員 | 申告 人員 |

納税人員 | 申告 人員 |

納税人員 | ||||||||

| 申告納税額 | 1人 当たり |

申告納税額 | 1人 当たり |

申告納税額 | 1人 当たり |

||||||||

| 暦年課税 | 人 | 人 | 億円 | 万円 | 人 | 人 | 億円 | 万円 | % | % | % | % | |

| 11,218 | 8,874 | 52 | 59 | 11,206 | 8,866 | 44 | 50 | + 0.1 | + 0.1 | + 17.6 | + 17.5 | ||

| 特例税率 | 5,442 | 4,816 | / | 5,523 | 4,840 | / | ▲ 1.5 | ▲ 0.5 | / | ||||

| 一般税率 | 5,776 | 4,058 | 5,683 | 4,026 | + 1.6 | + 0.8 | |||||||

| 相続時精算課税 | 2,314 | 128 | 12 | 961 | 2,656 | 125 | 12 | 952 | ▲ 12.9 | + 2.4 | + 3.4 | + 1.0 | |

| 合計 | 13,532 | 9,002 | 64 | 71 | 13,862 | 8,991 | 56 | 62 | ▲ 2.4 | + 0.1 | + 14.6 | + 14.4 | |

(注)

- 1 翌年4月末日までに提出された申告書の計数である。

- 2 暦年課税のうち、特例税率に係る人員には、一般税率との併用者を含む。

- 3 相続時精算課税に係る人員には、暦年課税との併用者を含む。

(表6-付) 住宅取得等資金の非課税の申告状況

| 令和2年分 | 令和元年分 | 増減率 | |||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 申告 人員 |

住宅取得等 資金の金額 |

申告 人員 |

住宅取得等 資金の金額 |

申告 人員 |

住宅取得等 資金の金額 |

||||||||||||

| 非課税の適用 を受けた金額 |

非課税の適用 を受けた金額 |

非課税の適用 を受けた金額 |

|||||||||||||||

| 人 | 億円 | 億円 | 人 | 億円 | 億円 | % | % | % | |||||||||

| 1,313 | 151 | 145 | 1,218 | 119 | 109 | + 7.8 | + 27.2 | + 32.6 | |||||||||

(注)

- 翌年4月末日までに提出された申告書の計数である。

(表7) ICTを利用した所得税等の確定申告書の提出人員

| 令和2年分 | 令和元年分 | 平成30年分 | 平成29年分 | 平成28年分 | |||

|---|---|---|---|---|---|---|---|

| 確定申告人員 | |||||||

| 818,452 | 813,463 | 816,364 | 813,230 | 807,355 | |||

| ICT利用人員 | (70.8%) | (66.2%) | (63.5%) | (61.7%) | (59.4%) | ||

| 579,631 | 538,833 | 518,560 | 501,818 | 479,221 | |||

| 自宅等でのICT利用 | (49.2%) | (43.7%) | (41.0%) | (38.1%) | (35.1%) | ||

| 402,644 | 355,332 | 335,081 | 309,642 | 283,034 | |||

| 各種会計ソフト等で作成・e-Taxで提出 | 157,432 | 144,838 | 140,650 | 134,253 | 127,534 | ||

| 国税庁HPの作成コーナーで作成・e-Taxで提出 | 85,681 | 47,735 | 31,641 | 17,294 | 16,381 | ||

| 国税庁HPの作成コーナーで作成・書面で提出 | 159,531 | 162,759 | 162,790 | 158,095 | 139,119 | ||

| 地方公共団体会場で作成・e-Taxで提出 | (4.3%) | (2.9%) | (1.6%) | (1.0%) | (0.5%) | ||

| 35,262 | 23,749 | 13,286 | 8,367 | 4,409 | |||

| 確定申告会場でのICT利用 | (17.3%) | (19.6%) | (20.8%) | (22.6%) | (23.8%) | ||

| 141,725 | 159,752 | 170,193 | 183,809 | 191,778 | |||

| 確定申告会場で作成・e-Taxで提出 | 132,135 | 145,533 | 151,543 | 162,236 | 169,421 | ||

| 確定申告会場で作成・書面で提出 | 9,590 | 14,219 | 18,650 | 21,573 | 22,357 | ||

(注)

- 1 平成30年分までは翌年3月末日まで、令和元年分及び令和2年分は翌年4月末日までに提出された申告書の計数である。

- 2 括弧書は、確定申告人員に対する割合(構成比)である。

- 3 「地方公共団体会場で作成・e-Taxで提出」は、平成29年1月から開始された施策(データ引継)である。

(表8) e-Taxの送信方式別の提出人員

| 令和2年分 | 令和元年分 | 平成30年分 | 平成29年分 | 平成28年分 | |||

|---|---|---|---|---|---|---|---|

| 確定申告人員 | 818,452 | 813,463 | 816,364 | 813,230 | 807,355 | ||

| e-Tax利用人員 | (50.2%) | (44.5%) | (41.3%) | (39.6%) | (39.4%) | ||

| 410,510 | 361,855 | 337,120 | 322,150 | 317,745 | |||

| 自宅等からのe-Tax | (29.7%) | (23.7%) | (21.1%) | (18.6%) | (17.8%) | ||

| 243,113 | 192,573 | 172,291 | 151,547 | 143,915 | |||

| 納税者本人による送信 | (10.8%) | (5.6%) | (3.7%) | (1.9%) | (1.7%) | ||

| 88,750 | 45,545 | 29,989 | 15,104 | 13,859 | |||

| マイナンバーカード方式での送信 | (4.9%) | (2.2%) | (1.7%) | / | |||

| 39,872 | 17,692 | 13,816 | |||||

| ID・パスワード方式での送信 | (5.6%) | (3.2%) | (1.6%) | / | |||

| 45,427 | 25,900 | 13,374 | |||||

| その他の従来の方式での送信 | (0.4%) | (0.2%) | (0.3%) | (10.0%) | (9.6%) | ||

| 3,451 | 1,953 | 2,799 | 15,104 | 13,859 | 税理士による代理送信 | (18.9%) | (18.1%) | (17.4%) | (16.8%) | (16.1%) |

| 154,363 | 147,028 | 142,302 | 136,443 | 130,056 | |||

| 確定申告会場からのe-Tax 【参考】(外 確定申告会場で作成・書面で提出) |

(16.1%) | (17.9%) | (18.6%) | (19.9%) | (21.0%) | ||

| 132,135 | 145,533 | 151,543 | 162,236 | 169,421 | |||

| 外 9,590 | 外 14,219 | 外 18,650 | 外 21,573 | 外 22,357 | 地方公共団体会場からのe-Tax(データ引継) | (4.3%) | (2.9%) | (1.6%) | (1.0%) | (0.5%) |

| 35,262 | 23,749 | 13,286 | 8,367 | 4,409 | |||

(注)

- 1 平成30年分までは翌年3月末日まで、令和元年分及び令和2年分は翌年4月末日までに提出された申告書の計数である。

- 2 括弧書は、確定申告人員に対する割合(構成比)である。

- 3 「マイナンバーカード方式」及び「ID・パスワード方式」は、平成31年1月から開始された施策である。

(参考) スマートフォン等を利用した提出人員

| 令和2年分 | 令和元年分 | 平成30年分 | |||

|---|---|---|---|---|---|

| スマートフォン等を 利用した提出人員 |

人 | 人 | 人 | ||

| 52,587 | 21,831 | 8,971 | |||

| 自宅等からe-Taxで提出 | 26,394 | 9,610 | 2,784 | ||

| マイナンバーカード方式での送信 | 11,349 | 1,522 | / | ||

| ID・パスワード方式での送信 | 15,045 | 8,088 | 2,784 | ||

(注)

- スマートフォン等を利用した提出は、平成31年1月から開始された施策である。

(表9) ICTを利用した贈与税の申告書の提出人員

| 令和2年分 | 令和元年分 | 平成30年分 | 平成29年分 | 平成28年分 | |||

|---|---|---|---|---|---|---|---|

| 申告人員 | |||||||

| 13,532 | 13,862 | 13,334 | 13,799 | 13,834 | |||

| ICT利用人員 | (83.1%) | (79.1%) | (77.0%) | (75.1%) | (74.5%) | ||

| 11,250 | 10,961 | 10,269 | 10,360 | 10,301 | |||

| 自宅等でのICT利用 | (67.0%) | (61.1%) | (59.4%) | (58.1%) | (55.3%) | ||

| 9,062 | 8,465 | 7,914 | 8,018 | 7,656 | |||

| 各種会計ソフト等で作成・e-Taxで提出 | 4,788 | 4,605 | 4,208 | 4,499 | 4,345 | ||

| 国税庁HPの作成コーナーで作成・e-Taxで提出 | 676 | 517 | 367 | 311 | 331 | ||

| 国税庁HPの作成コーナーで作成・書面で提出 | 3,598 | 3,343 | 3,339 | 3,208 | 2,980 | ||

| 税務署でのICT利用 | (16.2%) | (18.0%) | (17.7%) | (17.0%) | (19.1%) | ||

| 2,188 | 2,496 | 2,355 | 2,342 | 2,645 | |||

| 税務署で作成・e-Taxで提出 | 1,986 | 2,181 | 2,046 | 1,954 | 2,178 | ||

| 税務署で作成・書面で提出 | 202 | 315 | 309 | 388 | 467 | ||

(注)

- 1 平成30年分までは翌年3月末日まで、令和元年分及び令和2年分は翌年4月末日までに提出された申告書の計数である。

- 2 括弧書は、申告人員に対する割合(構成比)である。

(表10) 閉庁日における申告相談等の状況(所得税等)

| 令和2年分 | 令和元年分 | 増減率 | ||||

|---|---|---|---|---|---|---|

| 相談件数 | 申告書 収受件数 |

相談件数 | 申告書 収受件数 |

相談件数 | 申告書 収受件数 |

|

| 1回目 (2年分:2月21日) |

件 | 件 | 件 | 件 | % | % |

| (53.8%) | (71.6%) | |||||

| 1,432 | 1,906 | 2,380 | 3,278 | ▲ 39.8 | ▲ 41.9 | |

| 2回目 (2年分:2月28日) |

(46.2%) | (28.4%) | ||||

| 1,231 | 1,440 | 946 | 1,396 | + 30.1 | + 3.2 | |

| 合計 | ||||||

| 2,663 | 3,346 | 3,326 | 4,674 | ▲ 19.9 | ▲ 28.4 | |

(注)

- 括弧書は、合計に対する割合(構成比)である。

(表11) 寄附金控除等の適用状況

| 令和2年分 | 令和元年分 | 平成30年分 | 平成29年分 | |

|---|---|---|---|---|

| 寄附金控除 (所得控除) |

13,318,525 | 11,095,546 | 10,702,917 | 8,411,913 |

| 101,462 | 80,225 | 77,691 | 62,495 | |

| 寄附金控除 (税額控除) |

327,619 | 242,912 | 230,517 | 227,457 |

| 21,349 | 17,359 | 15,989 | 16,025 | |

| 合計 | ||||

| 115,042 | 92,101 | 88,503 | 74,130 |

(注)

- 1 平成30年分までは翌年3月末日まで、令和元年分及び令和2年分は翌年4月末日までに提出された申告書の計数である。

- 2 各欄の上段は、控除額の合計である。

- 3 「合計」欄は、所得控除と税額控除の重複適用があるため、所得控除と税額控除の合計とは一致しない。

(表12) 雑損控除等の適用状況

| 令和2年分 | 令和元年分 | 平成30年分 | 平成29年分 | |

|---|---|---|---|---|

| 雑損控除 (所得控除) |

339,395 | 561,806 | 2,862,892 | 218,585 |

| 328 | 527 | 1,262 | 386 | |

| 災害減免額 (税額控除) |

2,270 | 3,615 | 11,420 | 23,660 |

| 193 | 200 | 336 | 235 | |

| 合計 | ||||

| 521 | 721 | 1,597 | 621 |

(注)

- 1 平成30年分までは翌年3月末日まで、令和元年分及び令和2年分は翌年4月末日までに提出された申告書の計数である。

- 2 各欄の上段は、控除額の合計である。

(表13) 医療費控除の適用状況

| 令和2年分 | 令和元年分 | 平成30年分 | 平成29年分 | ||

|---|---|---|---|---|---|

| 医療費控除 | 人 | 人 | 人 | 人 | |

| 271,597 | 286,969 | 289,683 | 291,542 | ||

| セルフメディケーション 税制による特例 |

718 | 851 | 733 | 726 | |

(注)

- 平成30年分までは翌年3月末日まで、令和元年分及び令和2年分は翌年4月末日までに提出された申告書の計数である。