令和元年度租税滞納状況について

金沢国税局では、適正かつ公平な徴収を実現するため、期限内収納の確保に努めるとともに、滞納となったものについては、納税者個々の実情を踏まえながら、法令等に基づき、納税緩和措置の適用や滞納処分を実施するなどして確実な徴収に努めています。

特に、新型コロナウイルス感染症の影響により納税が困難な方々に対しては、法令等に基づき、納税の猶予等の納税緩和措置を迅速かつ柔軟に適用するなど、引き続き、適切に対応していきます。

- (注1)滞納とは、国税が納期限までに納付されず、督促状が発付されたものをいいます。

- (注2)新たに施行された「納税の猶予制度」の適用を受けた国税は、滞納に含まれません。

令和元年度租税滞納状況

| A 平成30年度末滞納整理中のものの額 (前期繰越額) |

B 新規発生滞納額 |

C 整理済額 |

D(A+B-C) 令和元年度末滞納整理中のものの額 (次期繰越額) |

||

|---|---|---|---|---|---|

| 全税目 | (89.1%) | (91.6%) | (85.0%) | (95.2%) | |

| 10,914 | 8,540 | 9,062 | 10,392 | ||

| 源泉所得税 | 1,214 | 302 | 319 | 1,197 | |

| 申告所得税 | 3,449 | 1,429 | 1,776 | 3,102 | |

| 法人税 | 1,545 | 920 | 677 | 1,788 | |

| 相続税 | 561 | 201 | 497 | 265 | |

| 消費税 | 4,110 | 5,641 | 5,759 | 3,992 | |

| その他税目 | 35 | 47 | 34 | 48 | |

(注)

- 1 括弧内の数値は、対前年度比です。

- 2 地方消費税を除いています。

- 3 令和2年4月及び5月に督促状を発付した滞納のうち、その国税の所属年度(納税義務が成立した日の属する年度)が令和元年度所属となるものを含んでいます。

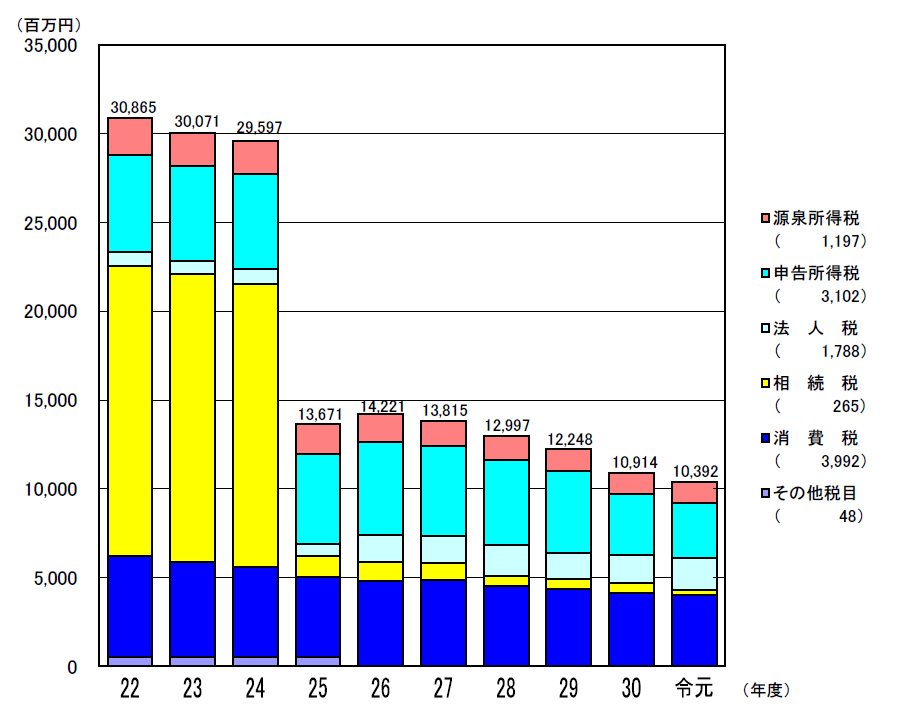

滞納整理中のものの額(滞納残高)

令和元年度末における滞納整理中のものの額は、103億92百万円となりました。

(平成30年度(109億14百万円)より5億22百万円(4.8%)減少)

【ポイント】

- 滞納整理中のものの額は、前年度より5億22百万円減少しました。

滞納整理中のものの額の推移

| (注) | 1 | 地方消費税を除いています。 |

| 2 | 括弧内の数値は、令和元年度末の各税目の滞納整理中のものの額です。 |

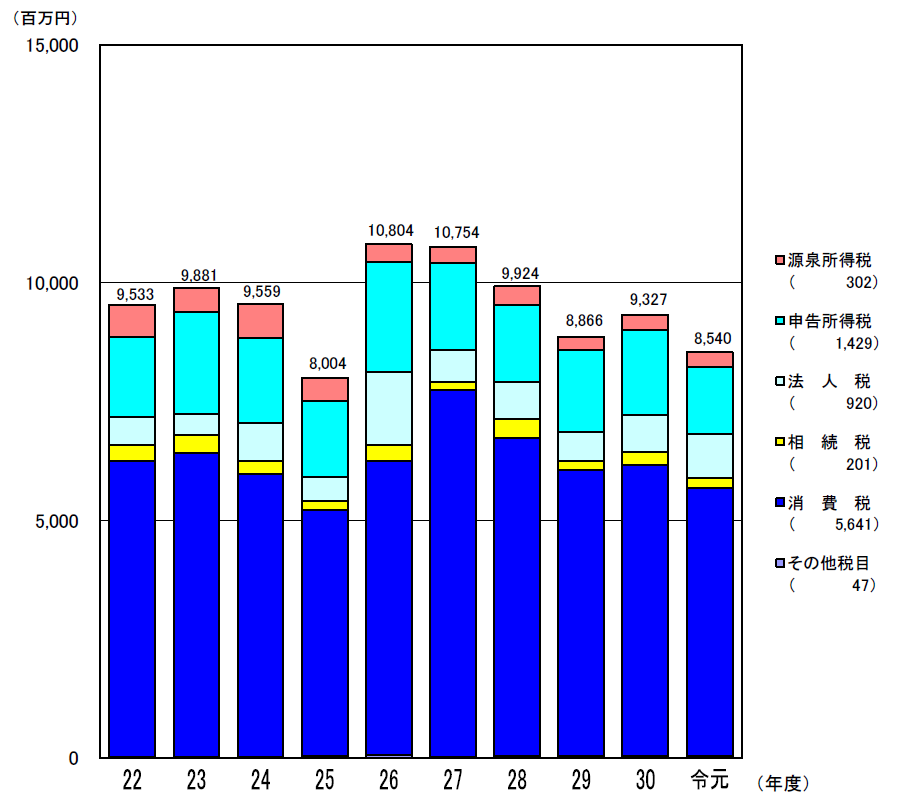

新規発生滞納額

期限内収納を確保するため、期限内納付に関する広報や納期限前後の納付指導の実施など、滞納の未然防止に努めたこと等により、令和元年度の新規発生滞納額は、85億40百万円となりました。

(平成30年度(93億27百万円)より7億87百万円(8.4%)減少)

【ポイント】

- 新規発生滞納額は、前年度より7億87百万円減少しました。

新規発生滞納額の推移

| (注) | 1 | 地方消費税を除いています。 |

| 2 | 括弧内の数値は、令和元年度の各税目の新規発生滞納額です。 |

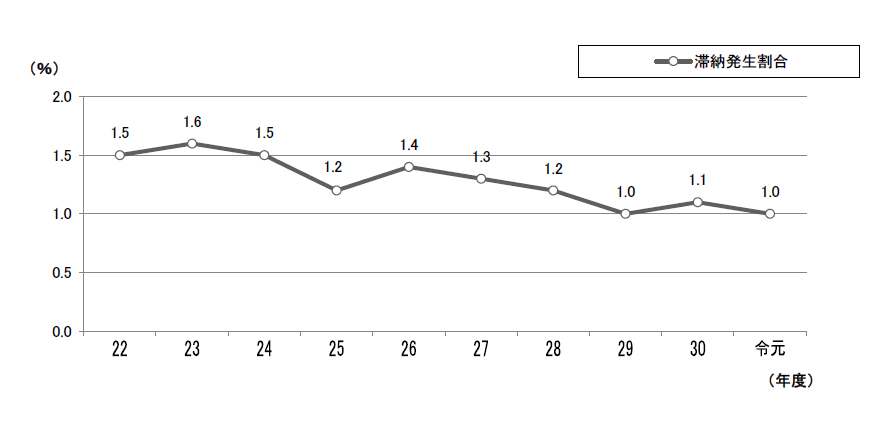

滞納発生割合

令和元年度の滞納発生割合(新規発生滞納額(85億40百万円)/徴収決定済額(8,951億60百万円))は、1.0%となりました。

(注)徴収決定済額とは、申告などにより課税されたものの額をいいます。

【ポイント】

- 滞納発生割合は、1.0%であり、引き続き、低水準となっています。

滞納発生割合の推移

(注)地方消費税を除いています。

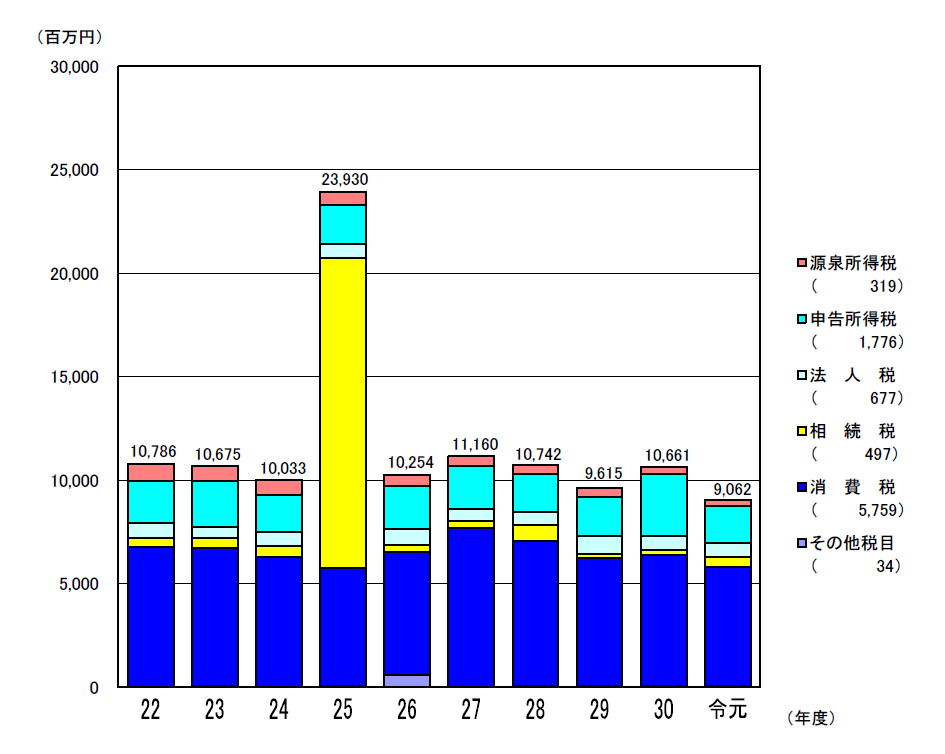

整理済額

滞納については、集中電話催告センター室において、新規発生滞納事案を幅広く所掌して、早期かつ集中的に電話催告等を行い、効果的・効率的な滞納整理を行うほか、国税局や税務署の徴収担当部署においては、納税者個々の実情を踏まえながら、法令等に基づき、確実な徴収に努めました。

その結果、令和元年度の整理済額は、90億62百万円となりました。

(平成30年度(106億61百万円)より整理済額が15億99百万円減少)

(注)令和2年3月からは新型コロナウイルス感染症の影響により、納税が困難な方に対して、猶予制度の適用を優先して行いました。

【ポイント】

- 整理済額(90億62百万円)は、新規発生滞納額(85億40百万円)を5億22百万円上回りました。

整理済額の推移

| (注) | 1 | 地方消費税を除いています。 |

| 2 | 括弧内の数値は、令和元年度の各税目の整理済額です。 |

主要税目別の滞納整理状況

| 区分 税目 |

A 前年度滞納整理中のものの額 (前期繰越額) |

B 新規発生滞納額 |

C 整理済額 |

D(A+B-C) 滞納整理中のものの額 (次期繰越額) |

||

|---|---|---|---|---|---|---|

| 全税目合計 | ||||||

| 30 | 外 1,133 (94.2) 12,248 |

外 1,649 (105.2) 9,327 |

外 1,702 (110.9) 10,661 |

外 1,081 (89.1) 10,914 |

||

| 元 | 外 1,081 (89.1) 10,914 |

外 1,530 (91.6) 8,540 |

外 1,551 (85.0) 9,062 |

外 1,059 (95.2) 10,392 |

||

| 税 目 別 の 内 訳 |

源泉所得税 | 30 | (90.0)

1,238 |

(113.4)

322 |

(82.2)

346 |

(98.1)

1,214 |

| 元 | (98.1)

1,214 |

(93.8)

302 |

(92.2)

319 |

(98.6)

1,197 |

||

| 申告所得税 | 30 | (97.0)

4,652 |

(103.9)

1,790 |

(160.1)

2,993 |

(74.1)

3,449 |

|

| 元 | (74.1)

3,449 |

(79.8)

1,429 |

(59.3)

1,776 |

(89.9)

3,102 |

||

| 法人税 | 30 | (84.6)

1,457 |

(127.0)

777 |

(78.5)

689 |

(106.0)

1,545 |

|

| 元 | (106.0)

1,545 |

(118.4)

920 |

(98.3)

677 |

(115.7)

1,788 |

||

| 相続税 | 30 | (98.0)

537 |

(145.2)

273 |

(125.1)

249 |

(104.5)

561 |

|

| 元 | (104.5)

561 |

(73.6)

201 |

(199.6)

497 |

(47.2)

265 |

||

| 消費税 | 30 | 外 1,133 (95.9) 4,333 |

外 1,649 (101.7) 6,125 |

外 1,702 (102.2) 6,348 |

外 1,081 (94.9) 4,110 |

|

| 元 | 外 1,081 (94.9) 4,110 |

外 1,530 (92.1) 5,641 |

外 1,551 (90.7) 5,759 |

外 1,059 (97.1) 3,992 |

||

| その他税目 | 30 | (93.9)

31 |

(111.1)

40 |

(94.7)

36 |

(112.9)

35 |

|

| 元 | (112.9)

35 |

(117.5)

47 |

(94.4)

34 |

(137.1)

48 |

||

| (注) | 1 | 括弧内の数値は、対前年度比です。 |

| 2 |

上記の計数は、国税の滞納状況を示したものであるため、地方消費税を除いています。 ただし、地方税法附則第9条の4の規定により、当分の間、国が消費税の賦課徴収と併せて地方消費税の賦課徴収を行うものとされていることから、「全税目合計」欄及び「消費税」欄の外書として、地方消費税の滞納状況を示しています。 |

|

| 3 | 各々の計数において、百万円未満を四捨五入したため、合計とは一致しないものがあります。 |