Ⅰ 国税庁について

国税庁は、内国税の賦課・徴収を担当する行政機関であり、昭和24年に大蔵省(現、財務省)の外局として設置されました。

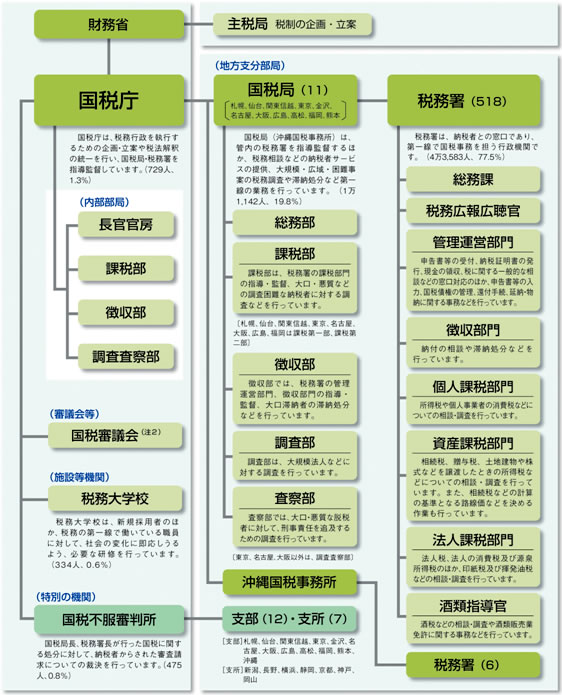

国税庁の下には、全国に12の国税局(沖縄国税事務所を含む。以下同じ。)、524の税務署が設置されており、国税庁本庁は、税務行政の執行に関する企画・立案等を行い、国税局と税務署の事務を指導・監督しています。国税局は、国税庁の指導・監督を受け、管轄区域内の税務署の賦課徴収事務について指導・監督を行うとともに、大規模納税者等について、自らも賦課徴収を行っています。税務署は、国税庁や国税局の指導・監督の下に、国税の賦課徴収を行う第一線の執行機関であり、納税者と密接なつながりを持つ行政機関です。

以上のほか、税務職員の教育機関である税務大学校、また、特別の機関として、納税者の不服申立ての審査に当たる国税不服審判所があります。

1 国税庁の任務と使命

(1) 国税庁の任務

国税庁の任務は、財務省設置法第19条により「内国税の適正かつ公平な賦課及び徴収の実現」を図ることと定められており、この任務を果たすために、広報活動や租税教育など納税者が納税義務を理解し実行することを支援する活動(納税者サービス)や、善良な納税者が課税の不公平感を持つことがないよう、納税義務が適正に果たされていないと認められる納税者に対し、的確な指導や調査を実施することによって誤りを確実に是正する活動(適正・公平な税務行政の推進)を行っています。

これに加えて、同条により定められている任務である「酒類業の健全な発達」及び「税理士業務の適正な運営の確保」に努めています。

(2)国税庁の使命

国税庁は、これらの任務を遂行するに当たっては、納税者である国民の理解と信頼を得ることが何より重要であると考えています。

このため、国税庁の任務を遂行するに当たっての実施基準や行動規範などを取りまとめ、「国税庁の使命」として職員に示すとともに、国民に対して公表しています。

国税庁の使命

使命:納税者の自発的な納税義務の履行を適正かつ円滑に実現する。

任務

- 上記使命を達成するため国税庁は、財務省設置法第19条に定められた任務を、透明性と効率性に配意しつつ、遂行する。

1 内国税の適正かつ公平な賦課及び徴収の実現

- (1) 納税環境の整備

-

申告・納税に関する法令解釈や事務手続などにつ いて、分かりやすく的確に周知・広報を行う。

申告・納税に関する法令解釈や事務手続などにつ いて、分かりやすく的確に周知・広報を行う。 納税者からの問い合わせや相談に対して、迅速かつ的確に対応する。

納税者からの問い合わせや相談に対して、迅速かつ的確に対応する。 租税の役割や税務行政について幅広い理解や協力を得るため、関係省庁等及び国民各層からの幅広い協力や参加の確保に努める。

租税の役割や税務行政について幅広い理解や協力を得るため、関係省庁等及び国民各層からの幅広い協力や参加の確保に努める。

- (2) 適正・公平な税務行政の推進

-

適正・公平な課税を実現するため、

適正・公平な課税を実現するため、

- イ 関係法令を適正に適用する。

- ロ 適正申告の実現に努めるとともに、申告が適正でないと認められる納税者に対しては的確な調査・指導を実施することにより誤りを確実に是正する。

- ハ 期限内収納の実現に努めるとともに、期限内に納付を行わない納税者に対して滞納処分を 執行するなどにより確実に徴収する。

納税者の正当な権利利益の救済を図るため、不服申立て等に適正・迅速に対応する。

納税者の正当な権利利益の救済を図るため、不服申立て等に適正・迅速に対応する。

2 酒類業の健全な発達

酒類業の経営基盤の安定を図るとともに、醸造技術の研究・開発や酒類の品質・安全性の確保を図る。

酒類業の経営基盤の安定を図るとともに、醸造技術の研究・開発や酒類の品質・安全性の確保を図る。 酒類に係る資源の有効な利用の確保を図る。

酒類に係る資源の有効な利用の確保を図る。

3 税理士業務の適正な運営の確保

税理士がその使命を踏まえ、申告納税制度の適正かつ円滑な運営に重要な役割を果たすよう、その業務の適正な運営の確保に努める。

行動規範

- 上記任務は以下の行動規範に則って遂行する。

- (1) 任務遂行に当たっての行動規範

-

納税者が申告・納税に関する法令解釈や事務手続などについて知ることができるよう、税務行政の透明性の確保に努める。

納税者が申告・納税に関する法令解釈や事務手続などについて知ることができるよう、税務行政の透明性の確保に努める。 納税者が申告・納税する際の利便性の向上に努める。

納税者が申告・納税する際の利便性の向上に努める。 税務行政の効率性を向上するため事務運営の改善に努める。

税務行政の効率性を向上するため事務運営の改善に努める。 調査・滞納処分事務を的確に実施するため、資料・情報の積極的な収集・活用に努める。

調査・滞納処分事務を的確に実施するため、資料・情報の積極的な収集・活用に努める。 悪質な脱税・滞納を行っている納税者には厳正に対応する。

悪質な脱税・滞納を行っている納税者には厳正に対応する。

- (2) 職員の行動規範

-

納税者に対して誠実に対応する。

納税者に対して誠実に対応する。 職務上知り得た秘密を守るとともに、綱紀を厳正に保持する。

職務上知り得た秘密を守るとともに、綱紀を厳正に保持する。 職務の遂行に必要とされる専門知識の習得に努める。

職務の遂行に必要とされる専門知識の習得に努める。

今後の取組

- 高度情報化・国際化等の経済社会の変化に的確かつ柔軟に対応し、また、納税者のニーズに応えるため、税務行政組織及び税務行政運営につき、不断に見直し・改善を行っていく。

2 税務行政の運営の考え方

国税庁の使命は、「納税者の自発的な納税義務の履行を適正かつ円滑に実現する」ことです。

国民の皆様からの理解と信頼の下、この使命を果たすため、国税庁は、税務行政の運営に当たり、

納税者が、申告・納税を「簡単・便利・スムーズ」に行うことができるように、サービスの充実に努める

納税者が、申告・納税を「簡単・便利・スムーズ」に行うことができるように、サービスの充実に努める 納税者の権利利益の保護を図りつつ、適正な調査・徴収を行う

納税者の権利利益の保護を図りつつ、適正な調査・徴収を行う 国税庁の様々な取組を分かりやすくお知らせするとともに、各種施策の実施結果の評価・検証を踏まえ、税務行政を改善する

国税庁の様々な取組を分かりやすくお知らせするとともに、各種施策の実施結果の評価・検証を踏まえ、税務行政を改善する

ことなどを基本的な考え方として、以下のような取組を行います。

国税庁の取組

-

(1) 納税者サービスの充実

- ・ 納税者が自ら正しい申告と納税が行えるよう、申告等のために必要な税務情報及び法令解釈を明確にするための情報提供を、ホームページなどを通じて提供します。

- ・ e-Taxや国税庁ホームページの「確定申告書等作成コーナー」など、ITを活用した納税者にとって利便性の高い申告・納税手段の充実を推進します。

- ・ 納税者が自己の経済活動についての税法上の取扱いを事前に予測することが可能となるよう、事前照会や移転価格課税に関する事前確認に対応します。

- ・ 源泉徴収制度についても、源泉徴収義務者に対する更なる周知・広報を通じ、その適正な運営が図られるよう努め、必要に応じ、文書や電話照会などにより納付指導を行います。

- ・ 納税者が適正な申告納税を行う上で、税理士の果たす役割は重要であることから、e-Taxの普及、書面添付制度の活用など税理士会との連携・協調に努めます。

- ・ 租税教育については、社会全体で取り組むべきとの考え方の下、充実に向けた支援に取り組み、関係省庁、教育関係者、税理士会等民間団体と連携します。

-

(2) 適正な調査・徴収

- ・ 納税者の権利利益の保護を図りつつ、悪質な納税者には厳正な態度で臨むなど、適正な調査・徴収を行います。

- ・ 課税・滞納処分は、納税者の権利利益に対する強制的な処分であることを十分に認識し、調査段階において、納税者の主張を正確に理解し、その内容を客観的に吟味した上、的確な事実認定と法令の適用を行います。

- ・ 複雑化する経済取引等に対応するため情報収集体制の充実を図るとともに、資産運用の多様化や消費税の不正還付申告への対応など、的確な重点課題を設定し、組織的に取り組みます。

- ・ 国際的な取引についても租税条約に基づく外国税務当局との情報交換を行い、課税上問題があると認められる租税回避行為などには厳正に対応します。

- ・ 大企業の税務コンプライアンスの維持・向上には、コーポレートガバナンスが重要であるため、企業経営者等と意見交換を行い、効果的な取組事例を紹介するなどの取組を進めます。

-

(3) 酒類行政の適正な運営

- ・ 食の安心・安全に対する消費者の関心は引き続き高いことから、消費者に安全で良質な酒類が提供できるよう、酒類総合研究所と連携して、酒類の安全性の確保と品質水準の向上に取り組みます。

- ・ 未成年者の飲酒防止などの社会的な要請に応えるため、酒類販売管理者の選任義務や酒類の陳列場所における表示が適切に遵守されるよう、酒類の適正な販売管理の確保に努めます。

- ・ 酒類の公正な取引環境の整備に向けた酒類業者の自主的な取組が推進されるよう、「酒類に関する公正な取引のための指針」を踏まえて取引状況等実態調査を実施し、合理的な価格の設定が行われていないなどの取引が認められた場合には改善を指導し、必要に応じて公正取引委員会と連携して対応します。

-

(4) 事務の効率化の推進と組織基盤の充実

- ・ 厳しい行財政事情の下で国税庁の任務を適切に遂行するため、必要な機構・定員・予算の確保を図り、適切に配分するとともに、納税者の視点に立って行政の効率化・経費の節減に努めます。

- ・ 事務処理の電子化など、事務の簡素・効率化に向けた不断の見直しを行い、特に、一時期に申告が集中する所得税の確定申告期においては、納税者利便の向上に資するe-Taxの利用推進などに取り組みます。

- ・ 女性職員の採用・登用にも配意しつつ、経験や能力に応じた的確な人事配置を行い、必要とされる専門知識の一層の向上が図られるよう、研修などの指導育成策の充実を図ります。

- ・ 行政文書・情報の管理の徹底に取り組みます。

-

(5) 政策評価と税務行政の改善

- ・ 国民の皆様からの理解と信頼を得られるように、国税当局が取り組むべき課題や取組方針、各種施策についての実効性ある計画の策定とその実施、実施結果の評価・検証について、分かりやすくお知らせします。各種施策の実施結果の評価・検証を踏まえ、税務行政の改善に取り組みます。

3 国税組織の概要

(1) 国の収入と税

平成23年度の国の収入(一般会計歳入予算(当初))は年間92兆4,116億円です。そのうち40兆9,270億円が租税及び印紙収入で、そこから税関からの税収分や日本郵政株式会社からの印紙収入分を除くと、国税組織の税収分は35兆7,740億円(約87%)1となります。

また、所得税、法人税、消費税で税収分の約8割を占めています。

注釈

1 国税組織の税収分は、平成21年4月1日から平成22年3月31日の租税及び印紙収入決算額に占める国税庁分歳入決算額の割合を基に算出しています。

(2) 国税庁の予算と定員

平成23年度の国税庁予算額(当初)は7,185億円で、その大半を人件費が占めています。近年は、特に事務の効率化や納税者の利便性の向上を図るため、国税総合管理(KSK)システム(以下「KSKシステム」といいます。)やe-Taxの予算などに重点を置いています。

国税庁の定員は、昭和40年代後半から昭和50年代は5万2,000人台で推移しました。その後、平成元年に消費税が導入されたことなどに伴い定員が増加しましたが、平成9年度にピークとなり、平成18年度までの9年間に1,000人を超える定員が減少しました。

平成19年度からは、定員増加に転じ、平成23年度の国税庁定員は5万6,263人となっています。

現在の厳しい財政状況の下で、国税庁では、国税庁の任務を遂行するために必要な予算・定員の確保を図るとともに、行政経費の節減や定員の合理化に取り組んでいます。

| 昭和50年度 | 平成9年度 | 平成23年度 | (参考) 平成23年度÷昭和50年度 |

|

|---|---|---|---|---|

| 予算(億円) | 2,360 | 6,548 | 7,185 | 304.4% |

| 定員(人) | 52,440 | 57,202 | 56,263 | 107.3% |

| 7,327 | 20,023 | 23,150 | 316.0% | |

| 1,482 | 2,793 | 2,998 | 202.3% | |

| 117 | ― | ― | ― | |

| ― | 2,521 | 3,370 | ― | |

| 8,926 | 25,337 | 29,518 | 330.7% |

- ※ 平成23年度の

所得税確定申告数は、平成22年分の計数です。

所得税確定申告数は、平成22年分の計数です。 - 平成23年度の

法人数は、平成22年6月末の計数です。

法人数は、平成22年6月末の計数です。  消費税課税事業者数は、消費税課税事業者等届出書提出件数です。なお、平成23年度は、平成23年3月末の計数です。

消費税課税事業者数は、消費税課税事業者等届出書提出件数です。なお、平成23年度は、平成23年3月末の計数です。

(参考)は、昭和50年度を100としたときの平成23年度の割合です。

(3) 国税組織の機構

国税事務を行う組織として、国税庁の下に、全国11の国税局・沖縄国税事務所と全国524の税務署があります。(注1)

(注)

- 1 各部署の人数、%は、平成23年度の定員及び国税庁全体の定員に占める割合を示しています。

- 2 国税審議会では、

国税不服審判所長が国税庁長官通達と異なる法令解釈により裁決を行うなどの場合において、国税庁長官が意見を求めた事項の調査

審議、

国税不服審判所長が国税庁長官通達と異なる法令解釈により裁決を行うなどの場合において、国税庁長官が意見を求めた事項の調査

審議、 税理士試験の執行及び税理士の懲戒処分の審議、

税理士試験の執行及び税理士の懲戒処分の審議、  酒類の表示基準の制定などを審議しています。

酒類の表示基準の制定などを審議しています。

≪コラム≫東日本大震災への対応(平成23年5月末現在)

- 1 被災と復旧の状況

- 東日本大震災は、3月11日(金)14時46分頃、所得税等の確定申告期限の直前ということで、多数の納税者が確定申告会場に来署している中で発生しました。仙台国税局大船渡署の1階が津波により水没したほか、多数の局署の庁舎で内外壁の亀裂・剥落、天井パネルの落下、書棚等の転倒、窓ガラス破損等の被害が生じました。

これにより、震災直後の3月14日は、仙台国税局及び関東信越国税局管内の10署が業務を休止し、34署が窓口事務しか行えない状況となりましたが、4月18日には、庁舎が使用できない大船渡署及び須賀川署を除き、すべての署で通常業務を再開しました。

また、福島原子力発電所事故の影響により、3月14日から28日までの間、関東信越国税局、東京国税局、名古屋国税局管内の延べ150署で計画停電が実施され、KSKシステム等が利用できず、納税証明書の発行など一部の業務に影響が生じました。 - 2 震災等への対応の概要

-

- (1) 国税の申告期限の延長等

- 3月12日 青森、岩手、宮城、福島、茨城各県の国税に関する申告・納付等の期限の延長(地域指定)等を公表。

- 3月14日 交通手段や通信手段の遮断又はライフラインの遮断など(計画停電を含む。)による申告・納付等の期限の延長(個別指定)の具体例を公表。

- 3月15日 地域指定について官報に告示。

- (2) 震災特例法の施行に伴う対応

- 4月28日 震災特例法に基づく還付等の特例措置等の適時・適切な周知・広報と相談の実施について公表。

- (3) 避難中の納税者への対応

- 3月22日 避難所等に避難している納税者に対して全国の税務署で対応できる体制を整備し、公表。

- (4) 災害に関する税務上の取扱い

- 3月24日 災害に関する現行の主な税務上の取扱い(資産の復旧費用や災害見舞金などの取扱い)について公表。

- 3月25日 被災した酒類製造場等に係る酒類製造免許等の取扱いの特例について公表。

- 4月6日 災害等を受けた場合の納税の緩和制度について公表。

- 4月15日 被災酒類に係る酒税相当額の還付手続等の取扱いの特例について公表。

- 4月20日 震災に関する諸費用の法人税の取扱いについて公表。

- 4月28日 震災特例法や既存の税制上の各種措置(簡便法による雑損控除の計算、自動車重量税・印紙税等の減免措置等)に関する情報について公表。

- (5) 寄附金・義援金に係る課税上の取扱い

- 3月15日 (指定寄附金の指定に併せて、)募金団体を通じた義援金等に係る税務上の確認手続の緩和について公表。

- 3月18日 義援金を支出した場合の一般的な課税関係について公表。

- (6) 国税職員の地方公共団体に対する人的支援

- 3月19日~ 以下の地方公共団体に職員を派遣。

- 岩手県内:岩手県、宮古市、大船渡市、釜石市、久慈市、野田村

- 宮城県内:宮城県、仙台市、富谷町、名取市、岩沼市、亘理町、山元町、石巻市、東松島市、

塩釜市、七ヶ浜町、多賀城市、松島町、大崎市、気仙沼市、栗原市、登米市 - 福島県内:会津若松市、郡山市、いわき市、須賀川市

- (7) 仙台国税局被災地署の業務の状況

- 大船渡署及び須賀川署は、庁舎での業務継続が困難なため仮庁舎で事務を実施。

- (1) 国税の申告期限の延長等

東日本大震災により被害を受けた場合の税制上の特例措置

平成23年4月27日に、東日本大震災の被災者等の負担の軽減等を図るため、「東日本大震災の被災者等に係る国税関係法律の臨時特例に関する法律」(以下「震災特例法」といいます。)が施行されました。

この震災特例法において、東日本大震災により被災された方に適用される主な税制上の措置については以下のとおりです。

- ・ 東日本大震災により住宅や家財に損害を受けた方は、

所得税法に定める雑損控除の方法、

所得税法に定める雑損控除の方法、 災害減免法に定める税金の軽減免除による方法について、平成22年分又は平成23年分のいずれかの年分を選択して、これらの軽減等の措置を受けることができます。

災害減免法に定める税金の軽減免除による方法について、平成22年分又は平成23年分のいずれかの年分を選択して、これらの軽減等の措置を受けることができます。 - ・ 棚卸資産・事業用資産等について東日本大震災により生じた損失については、その損失額を平成22年分の事業所得の金額等の計算上、必要経費に算入できます。

- ・ 東日本大震災により住宅借入金等特別控除の適用を受けていた住宅について居住できなくなった場合についても、その住宅に係る住宅借入金等特別控除の残りの適用期間について、引き続き、住宅借入金等特別控除の適用を受けることができます。

- ・ 東日本大震災によって被害を受けたことにより、平成23年3月11日から平成24年3月10日までの間に、財形住宅(年金)貯蓄の払出しを受ける場合、税務署の確認・交付を受けた書面を金融機関に提出することで、利子等が非課税となります。

- ・ 法人の平成23年3月11日から平成24年3月10日までの間に終了する事業年度の欠損金額のうち、棚卸資産等について生じた震災による損失額を、前2年以内に開始する事業年度の所得金額に繰り戻して法人税額の還付請求をすることができます。

- ・ 法人の平成23年3月11日から同年9月10日までの間に中間期間が終了する場合、仮決算による中間申告により、震災損失金額の範囲内で、法人税額から控除しきれない源泉所得税額の還付を受けることができます。

- ・ 東日本大震災により自動車検査証の有効期間内に被害を受けて廃車となった被災自動車の所有者の方は、運輸支局又は軽自動車検査協会において自動車の永久抹消登録又は滅失・解体の届出の手続を行い、自動車重量税に係る還付申請書を提出することにより、自動車重量税の還付を受けることができます。

- ・ 被災自動車の使用者であった方が、平成26年4月30日までの間に、買換車両を取得して自動車検査証の交付等を受ける場合には、運輸支局又は軽自動車検査協会に自動車重量税に係る免税届出書を提出することにより、最初に受ける自動車検査証の交付等に係る自動車重量税が免除されます。

- ・ 地方公共団体又は政府系金融機関等が、東日本大震災により被害を受けた方に対して、他の金銭の貸付けの条件に比し特別に有利な条件で行う金銭の貸付けに係る「消費貸借に関する契約書」について、印紙税が非課税となります。

- ・ 東日本大震災により滅失し、又は損壊したため取り壊した建物の代替建物を取得する場合等において、その被災された方が作成する「不動産の譲渡に関する契約書」及び「建設工事の請負に関する契約書」について、印紙税が非課税となります。

※ その他の措置及び詳細については、国税庁ホームページhttp://www.nta.go.jp/index.htmをご覧いただくか、最寄りの税務署にお尋ねください。