平成30年1月

大阪国税局

平成30年分の確定申告について(報道発表資料)

- ● スマホ×確定申告 スマート申告始まります

- ● 「確定申告特集ページ」のご案内

- ● QRコードを利用したコンビニ納付

- ● 平成30年分確定申告の受付期間等

- ● 配偶者(特別)控除が変わります

- ● 医療費控除について

- ● マイナンバーの記載等をお忘れなく

- ● 忘れていませんか、その所得 申告漏れにご注意を

- ● 住宅ローン控除の誤り等にご注意ください

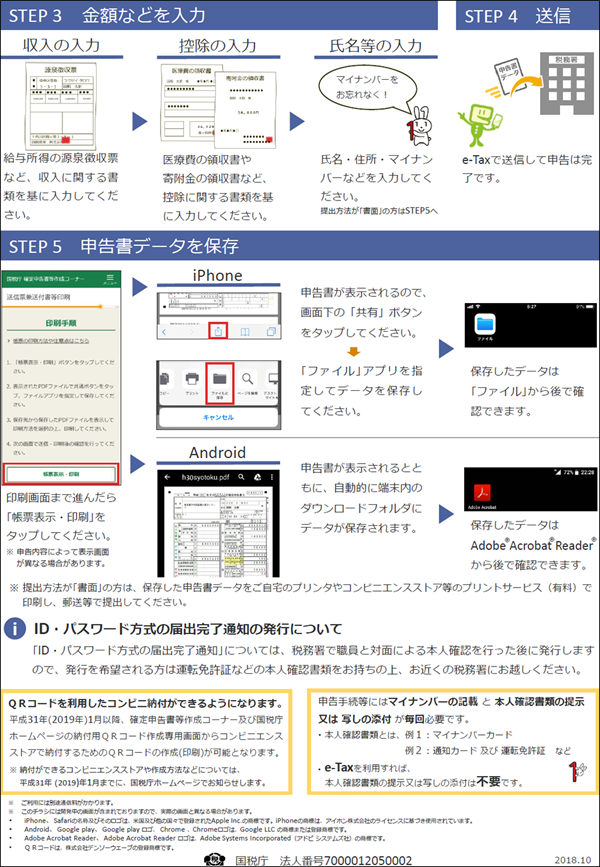

スマホ×確定申告 スマート申告始まります

● 確定申告書は、国税庁ホームページの確定申告書等作成コーナーを利用して自宅で作成できます。

画面の案内に従って必要な項目を入力すれば、税金を自動的に計算でき、計算誤りの心配もありませんので、是非ご利用ください。

● 確定申告書等作成コーナーは、スマートフォンでも操作ができますので、時間や場所を気にする必要がありません。

特に、サラリーマンの方の還付申告については、スマートフォンに適したデザインの専用画面を提供しています(操作方法等は別紙をご覧ください。)。

※ 専用画面は、年末調整済みの給与所得者(1か所からの支払のみ)で医療費控除やふるさと納税などの寄附金控除を適用して還付申告をする方がご利用いただけます。

● 作成した申告書は、e-Taxで送信(電子申告)すれば、税務署に行くことなく申告手続を完了できます。

e-Taxで送信(電子申告)する場合、源泉徴収票や保険料控除証明書などの添付書類を提出いただく必要はありません(注)し、還付金も早く受け取ることができるというメリットがあります。

(注)住宅ローン控除関係書類など一定の書類については提出が必要です。

なお、提出を省略した添付書類は、法定申告期限から5年間、税務署から書類の提出又は提示を求められることがあります。

● e-Taxの送信方式は、「マイナンバーカード方式」と「ID・パスワード方式」から選択できるようになりました。

ご用意いただくものは次のとおりです。

| マイナンバーカード方式 |

|---|

|

| ID・パスワード方式 |

|---|

「ID・パスワード方式の届出完了通知」に記載されたe-Tax用の

|

※ ID・パスワード方式は暫定的な方式であるため、お早めにマイナンバーカードの取得をお願いします。

● スマートフォンでもID・パスワード方式を利用してe-Taxで送信(電子申告)することができます。

● 平成30年1月以降、確定申告会場にお越しになられた方で、既にID・パスワード方式の届出を提出された方は、「ID・パスワード方式の届出完了通知」が申告書の控えと一緒につづられている場合がありますので、ご確認ください。

● e-Taxをご利用になれない方は、申告書をプリンタ(注)で印刷し、税務署へ郵送してください。

確定申告書等作成コーナーで申告書を作成すれば、税務署の所在地も自動的に印刷されますので便利です。

(注)コンビニエンスストア等のプリントサービス(有料)をご利用いただくことも可能です。

ご自宅からの申告をサポートしています!

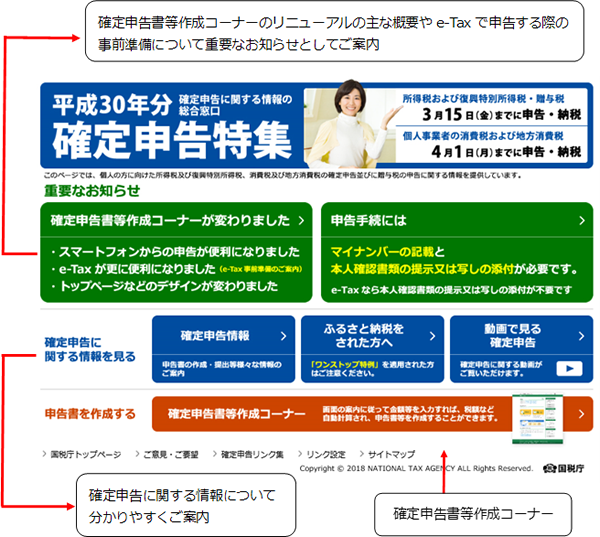

〜「確定申告特集ページ」のご案内〜

国税庁ホームページ(www.nta.go.jp)では、「確定申告特集ページ」を設け、ご自宅からの申告をサポートしています。

確定申告特集ページでは、

- ■ パソコンやスマホで申告書を作成できる「確定申告書等作成コーナー」

- ■ パソコンやスマホで作成した申告書をご自宅から送信できるe-Tax

- ■ お問合せの多い事項のQ&A

などをご利用いただけます。

【確定申告特集ページ】

ご自宅からの申告をサポートしています!

〜ご不明な点は電話で確認!〜

(お問合せ先)

作成コーナーの操作方法などに関するご質問

マイナンバーカードをご利用になる場合のICカードリーダライタの設定などに関するご質問

税務相談などに関するお問合せ

- ● 最寄りの税務署にお電話いただきますと、自動音声によりご案内しておりますので、相談内容に応じて該当の番号を選択してください。

- ● 最寄りの税務署の電話番号は国税庁ホームページでご確認ください。

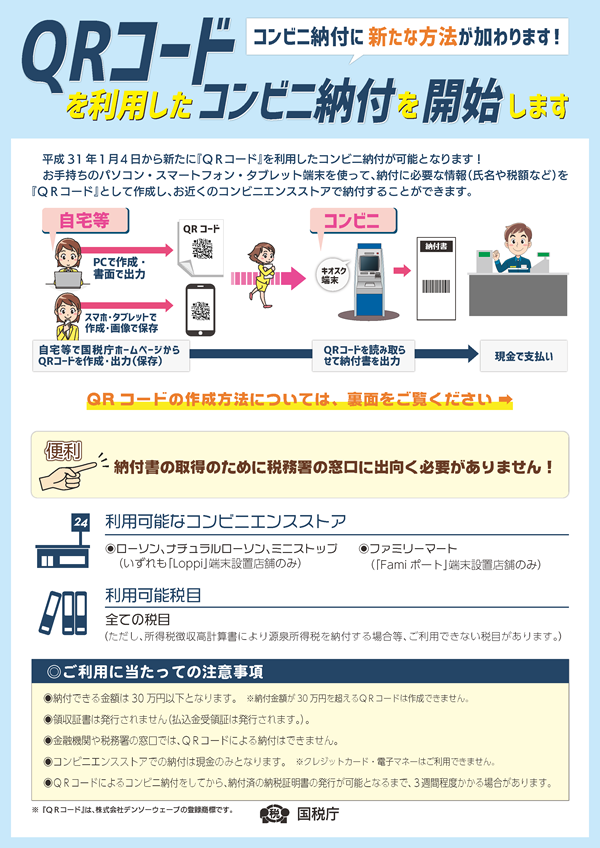

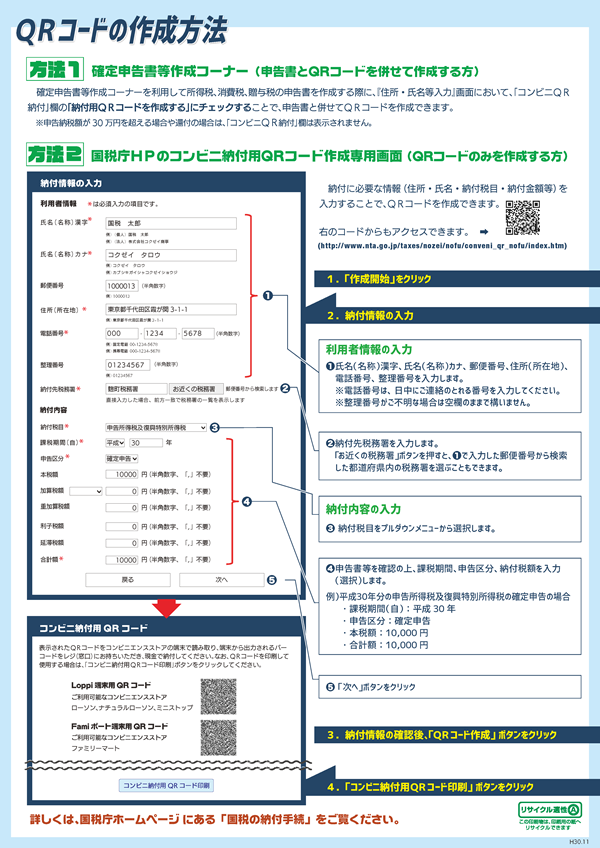

QRコードを利用したコンビニ納付

平成30年分確定申告の受付期間等

- ● 大阪国税局管内の税務署における申告書作成会場は、“2月18日(月)”から開設します。

(会場開設当初と申告期限間際は混雑が予想されます。) - ● 相談受付時間は“16時まで”となります。

(混雑状況により早めに相談受付を終了する場合があります。) - ● 署外会場【別添1】を開設している場合、税務署での確定申告の相談は行っておりません。

平成30年分確定申告の受付期間

| 所得税等 | 平成31年2月18日(月)〜平成31年3月15日(金) |

|---|---|

| 個人事業者の消費税 | 平成31年1月4日(金)〜平成31年4月1日(月) |

| 贈与税 | 平成31年2月1日(金)〜平成31年3月15日(金) |

(注)

平成30年分確定申告に係る納期限・振替日

| 税目 | 納期限 | 振替日 |

|---|---|---|

| 所得税等 | 平成31年3月15日(金) | 平成31年4月22日(月) |

| 個人事業者の消費税 | 平成31年4月1日(月) | 平成31年4月24日(水) |

| 贈与税 | 平成31年3月15日(金) |

(注)

- 1 納期限までに納付がない場合は、延滞税がかかります。

- 2 振替納税をご利用の方は、事前に預貯金残高をご確認ください。残高不足等で振替ができない場合は、納期限の翌日から納付日まで延滞税がかかりますので、ご注意ください。

配偶者(特別)控除が変わります

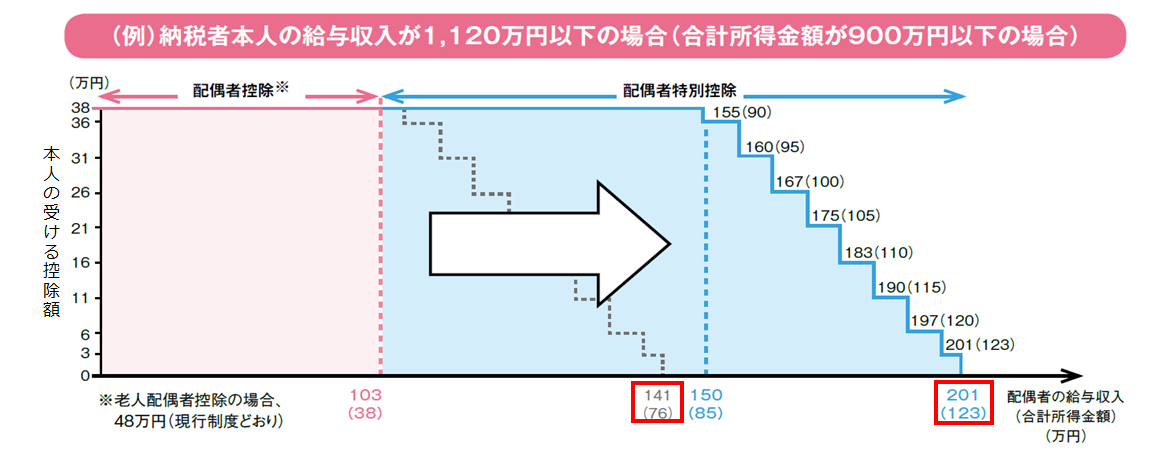

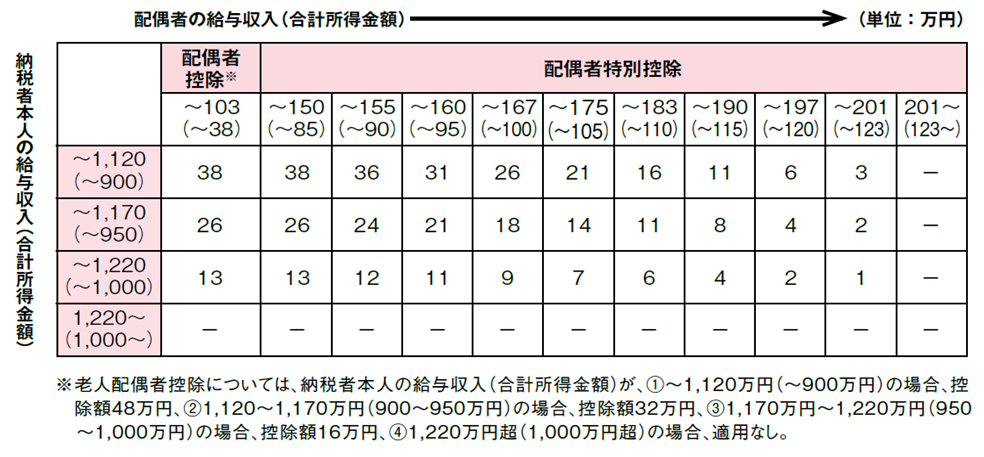

(控除対象となる配偶者の範囲の拡大)

● 控除対象となる配偶者の範囲について、配偶者の給与収入金額の上限が141万円から201万円(合計所得金額ベースでは76万円から123万円)に拡大されました。

(納税者本人が高所得者である場合の配偶者控除の廃止等)

● 納税者本人が高所得者である場合の配偶者控除が廃止・縮減され、配偶者(特別)控除の控除額は、納税者本人と配偶者の給与収入金額(合計所得金額)に応じて、以下のとおりとなりました。

医療費控除について

(通常の医療費控除)

● 医療費控除の申告において、医療費の領収書の提出は不要です。自宅で5年間保存してください。

● 代わりに、医療費控除の明細書(集計表)の提出が必要です。

● 健康保険組合等から医療費通知の交付を受けている方は、これを提出することにより、医療費控除の明細書(集計表)の記載を不要とできます。

(セルフメディケーション税制)

● 特定の医薬品を購入した場合の医療費控除の特例(セルフメディケーション税制)が創設されています。

● セルフメディケーション税制の対象となる医薬品には、次の共通識別マークが表示されていますのでご確認ください。

マイナンバーの記載等をお忘れなく

● 確定申告書には、申告するご本人の「マイナンバーの記載」及び「本人確認書類の提示又は写しの添付」が必要です。

※ ご自宅等から確定申告書をインターネット(e-Tax)で送信する場合、本人確認書類の提示又は写しの提出は不要です。

● 確定申告書に、配偶者・扶養親族・事業専従者について記載する場合には、これらの方の「マイナンバーの記載」も必要です。

※ これらの方の本人確認書類の提示又は写しの添付は不要です。

● 本人確認書類とは、次の書類をいいます。

![]() マイナンバーカード

マイナンバーカード

又は

![]() 次の「番号確認書類」と「身元確認書類」

次の「番号確認書類」と「身元確認書類」

忘れていませんか、その所得 申告漏れにご注意を

● ネットオークションやフリーマーケットアプリなどを利用した個人取引による所得

(具体例)

衣服・雑貨・家電などの資産の売却による所得

衣服・雑貨・家電などの資産の売却による所得

※ただし、生活に使用した資産の売却による所得は非課税(確定申告は不要) 自家用車などの貸付による所得

自家用車などの貸付による所得 ベビーシッターや家庭教師などの副業による所得

ベビーシッターや家庭教師などの副業による所得

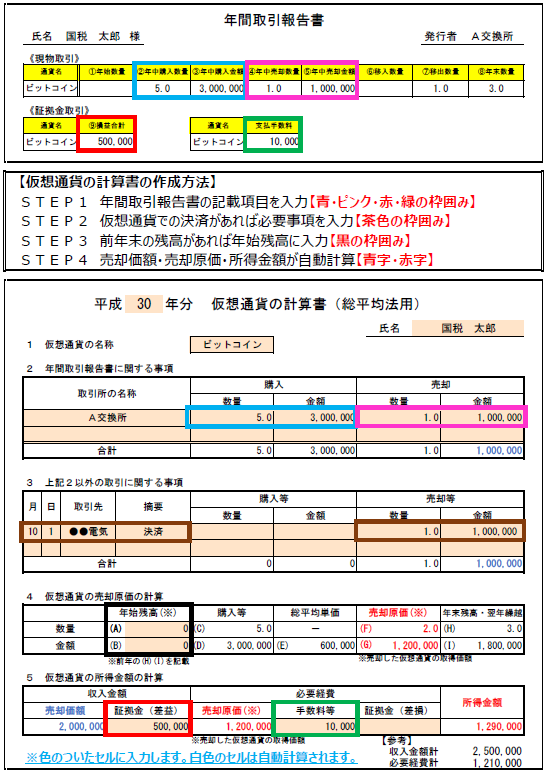

● ビットコインをはじめとする仮想通貨の売却等による所得

● 競馬等のギャンブルから生じた所得

※ 上記の所得を含め年末調整を受けた給与所得以外の所得が20万円以下のサラリーマンの方は、確定申告は不要です。

医療費控除やふるさと納税(寄附金控除)などの適用を受ける場合は、20万円以下であっても確定申告が必要です。

仮想通貨の所得が簡単に計算できるようになりました。

※仮想通貨の計算書(Excel)は、国税庁HPに掲載しています。

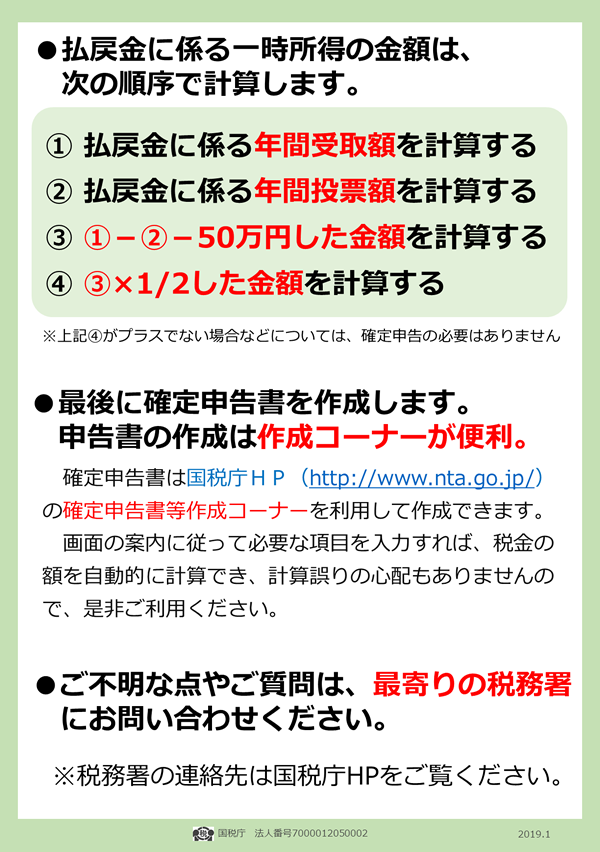

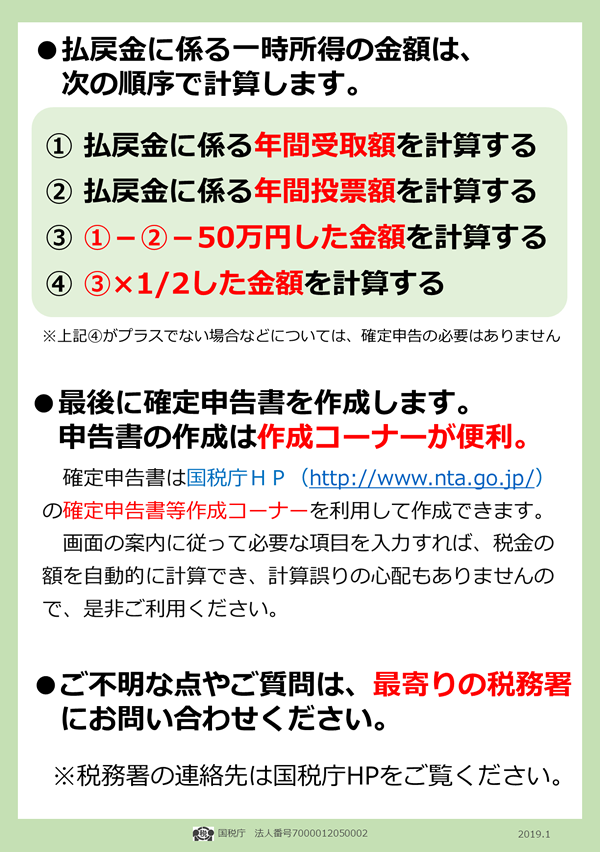

払戻金の支払を受けた方へ

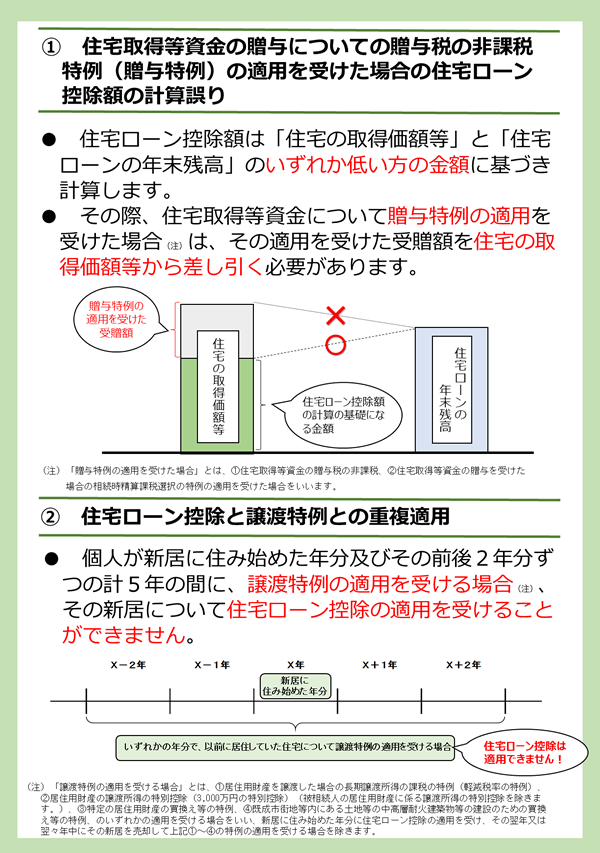

住宅ローン控除の誤り等にご注意ください

- ● 住宅ローン控除について、次の誤りにご注意ください。

住宅取得等資金の贈与についての贈与税の非課税特例(贈与特例)の適用を受けたにもかかわらず、その適用を受けた住宅取得等資金の額を、住宅の取得価額等から差し引いて住宅ローン控除額を計算しなかった。

住宅取得等資金の贈与についての贈与税の非課税特例(贈与特例)の適用を受けたにもかかわらず、その適用を受けた住宅取得等資金の額を、住宅の取得価額等から差し引いて住宅ローン控除額を計算しなかった。 居住していた住宅について、譲渡特例の適用を受けたにもかかわらず、住宅ローン控除を受けた。※ 上記

居住していた住宅について、譲渡特例の適用を受けたにもかかわらず、住宅ローン控除を受けた。※ 上記 及び

及び について、詳しくは次ページを参照ください。

について、詳しくは次ページを参照ください。 - ● ふるさと納税について、ワンストップ特例を申請された方であっても、「医療費控除などの確定申告を行う場合」や「寄附先が5団体を超える場合」は、全てのふるさと納税の申告が必要となりますのでご注意ください。

- ● 予定納税額について、申告書への記載漏れにご注意ください。

予定納税額は、税務署から送付された「予定納税額の通知書」に記載されています。 - ● 次の添付書類の提出漏れにご注意ください。

給与や年金の「源泉徴収票」(原本)

給与や年金の「源泉徴収票」(原本) 住宅ローン控除を受ける場合の「売買契約書の写し」、「登記事項証明書」や「年末残高証明書」など

住宅ローン控除を受ける場合の「売買契約書の写し」、「登記事項証明書」や「年末残高証明書」など