4 適正・公平な税務行政の推進

国税庁は、適正かつ公平な課税を実現するため、税金の申告・納付に関して的確な指導を行い、特に不正に税金の負担を逃れようとする納税者に対しては、さまざまな角度から厳正な調査を実施することとしています。

具体的には、KSKシステムを活用して、データベースに蓄積された所得税や法人税の申告内容などを、業種・業態・事業規模といった観点から分析して、調査対象を選定しています。

(1) 的確な指導の実施

国税庁は、申告が正しく行われているか、行われた申告の内容が適切かどうかなど、資料情報などに基づいて確認を行っています。その結果、申告していないことや申告内容に誤りがあることが分かった場合には、修正申告などを求めます。これらに応じていただけない場合は、税務署長の権限により、更正1や決定2を行っています。

(2) 悪質な納税者に対する厳正な対応

申告納税制度を円滑に実施し、適正・公平な課税を実現するため、国税庁には税務調査を行う権限が与えられています。税務調査は、納税者の申告内容を帳簿などで確認し、申告内容に誤りがあれば是正を求めるものです。特に悪質な納税者に対する税務調査には日数を十分かけるなど重点的に取り組んでいます。

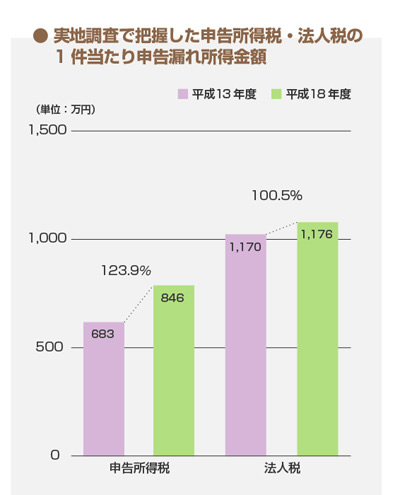

実地調査で把握した1件当たりの申告漏れ所得金額は、平成18年7月から平成19年6月までの1年間においては、申告所得税は846万円3、法人税は1,176万円となっており、これを5年前の実績と比較すると、実地調査1件当たりの申告漏れ所得は増加しています。

このような調査実績を踏まえると、できるだけ調査件数を確保していくことが適正・公平な課税のために不可欠であります。申告が適正でないと認められる納税者を的確に選定し、調査することにより、悪質な納税者などに絶えず監視の目を光らせることは、善良な納税者の納税意欲を高め、広い意味で納税者に対するサービスにつながるものと考えています。

- 1 「更正」とは、申告などにより既に確定している税額などが過大又は過少であるときに、国税庁がその内容を変更するために行う手続をいいます。

- 2 「決定」とは、申告書を提出しなければならない者が、提出期限までに申告書を提出していないため、国税庁がその税額などを確定させるために行う手続をいいます。

- 3 実地調査のうち、特別・一般調査に係る金額です。

[参考] 税務調査について

国税庁においては、適正申告の実現を図るため、納税者に対して、的確な調査・指導を実施することとしています。

(1) 調査の事前通知

調査に際しては、納税者の都合を伺うため、原則として、調査日時などをあらかじめ電話により通知しています。ただし、ありのままの事業実態などの確認を行う必要がある場合には、事前に通知は行っていません。なお、事前通知は、所得税の調査で約8割、法人税の調査で約9割実施しています。

(2) 調査の進め方

税務調査のため、職員が納税者の住居や事務所に伺う際には、写真入りの身分証明書などを提示して職員の身分と氏名を明らかにしています。税務調査の際、調査担当者に日々の取引を記帳している帳簿書類などを提示していただき、申告内容や帳簿書類などに関する質問に対して正確に説明していただければ、税務調査は迅速かつ円滑に進みます。

また、調査を開始した場合は、納税者にかかる負担を少なくするため、できるだけ迅速に進めることとしています。

税務調査は、原則として、納税者本人の立会いの下に行います。

なお、納税者は、税務代理を委嘱した税理士を税務調査に立ち会わせることができます。

(3) 調査終了後の対応

税務調査において申告内容に誤りが認められた場合、納税者に申告の誤りの内容、納付すべき税額、延滞税及び過少申告加算税、無申告加算税又は重加算税などについて説明することとしています。申告内容の誤りを訂正するための修正申告を勧める際には、「修正申告等について」という書面を用いて、修正申告に係る異議申立てや審査請求ができないことや延滞税及び加算税について説明をしています。また、今後の申告や帳簿書類の記帳などに関して指導事項があるときは、その内容についても説明を行い、税務調査を契機に納税者が税務知識を深め、将来にわたって自主的に適正な申告と納税ができるよう図っています。

なお、納税者が修正申告などの勧めに応じない場合には、税務署長が更正又は決定を行い、納税者のもとに更正通知書や決定通知書を送付しています。

税務調査の結果、申告内容に誤りが認められなかった場合、次のような対応をとっています。

申告内容に誤りが認められず、かつ、指導事項もないときには、納税者に対して、「調査結果についてのお知らせ」という書面を送付しています。

申告内容に誤りが認められず、かつ、指導事項もないときには、納税者に対して、「調査結果についてのお知らせ」という書面を送付しています。 修正申告などには至らないが、今後の申告や帳簿書類の備付け、記録、保存に関して指導事項があるときには、その内容について説明を行っています。また、税務調査が終了したことを明確に伝えています。

修正申告などには至らないが、今後の申告や帳簿書類の備付け、記録、保存に関して指導事項があるときには、その内容について説明を行っています。また、税務調査が終了したことを明確に伝えています。

[参考]情報の厳正な管理

税金の計算においては、収入や売上、経費の支払いなど納税者のプライバシーに触れる情報が必要となります。また、税務調査では、取引先に関する情報なども必要となる場合があります。こうした納税者のプライバシーや情報が簡単に漏れるようでは、納税者の国税庁への協力は期待できなくなり、円滑な調査に支障が生じかねません。

このため、税務職員が税務調査などで知った秘密を漏らした場合には、国家公務員法上の刑事罰(1年以下の懲役又は3万円以下の罰金)よりも重い税法上の刑事罰(2年以下の懲役又は30万円以下の罰金)が課されることとなっています。こうした罰則規定の趣旨を徹底するため、定期的に職員に対する研修を行っています。また、お話を伺う場所についても、プライバシーを配慮し、店舗先や玄関先はなるべく避けるようにしています。

なお、「行政機関の保有する個人情報の保護に関する法律」の趣旨を踏まえ、国税庁の保有する納税者情報の厳正な管理についても一層の徹底を図っています。

[参考]加算税・延滞税の取扱いと免除

適正な申告や納税を確保するため、期限内に正しい申告や納付をしていない場合、申告所得税や法人税などのほかに延滞税がかかる場合があります。さらに、過少申告加算税、無申告加算税又は重加算税のかかる場合があります。

● 延滞税

| 納期限の翌日から2か月を経過する日まで | 年4.7%(平成20年の場合)※ |

|---|---|

| 納期限の翌日から2か月を経過した日以後 | 年14.6% |

※ 金融情勢により年ごとに変動する場合があります。

● 加算税

| 通常の場合 | 仮装隠ぺいがあった場合 | |

|---|---|---|

| 期限内に申告したが税額が少なかった場合 | 過少申告加算税(10%又は15%) | 重加算税(35%) |

| 期限内の申告がない場合 | 無申告加算税(15%又は20%) | 重加算税(40%) |

なお、納税者に帰すべき事由のない、正当な理由があると認められる場合は、過少申告加算税又は無申告加算税は課されません。

また、災害による納税の猶予を受けた場合や国税職員の誤った申告指導などによって、納税者が申告又は納付することができなかったなど一定の要件に該当する場合には、延滞税の全部又は一部を免除しています。国税庁では、こうした加算税などが課されない場合の取扱いを定め、国税庁ホームページで公表しています。

(3) 資料情報

国税庁では、税法などの規定により提出が義務付けられている給与所得の源泉徴収票や利子等の支払調書のほか、調査などの際に把握した裏取引や偽装取引に関する情報など、さまざまな資料情報の収集を行っています。

国税庁で収集した資料情報は、現在、年間1億8千万件に上っており、これらの情報と申告に関するデータを一元的にKSKシステムで管理し、的確な指導や税務調査に活用しています。

また、近年の経済社会の広域化、国際化、高度情報化などに対応するため、新しい取引形態に関する資料情報を積極的に収集しており、海外の企業との取引、海外投資に関する情報、インターネットを利用した電子商取引などの資料情報の収集に取り組んでいます。

(4) 広域的に事業展開する企業グループへの対応

企業は子会社や支店などを設立することによって幅広く事業展開を図っており、国税庁としては税務調査をどのように行うのかが課題となっています。

企業グループ(連結申告を行っている法人グループを含みます。)を調査する場合、まず、グループの全ぼうを把握した上で、グループ間取引を利用して不正な税務処理などが行われていないか、十分な実態把握を行うことが非常に重要です。海外に設立された子会社などに関しては、国際課税上の問題を検討することが必要になってきます。また、子会社などの実態を十分に把握するためには、現地の経済情勢や地域とのつながりなども貴重な情報になります。

広域的に事業展開する企業グループの調査に当たっては、親会社と調査必要度の高い子会社などについて、全国の国税局(所)・税務署のネットワークを活用して、緊密な連絡・調整を図りながら、全国規模で連携した調査を行うなどの対応をとっています。

企業の事業展開の広域化は、国際化や高度情報化と並んで近年著しく進展しています。国税庁は、今後とも、企業グループに対する調査を重要な課題の一つとして対応していきます。

[連結納税制度]

企業がグループとしての事業活動を展開し、企業開示が連結財務諸表を中心として行われる中で、法人税法でも、平成14年度の税制改正で、連結納税制度が創設されました。

平成14年8月に施行された連結納税制度は、企業グループをあたかも一つの法人としてとらえて法人税を課税する制度です。国税庁は、承認申請や連結申告などが適正に行われるように、事前照会への対応、承認申請の審査に係る事務処理体制を整備しています。平成19年6月末時点で連結納税の承認を受けている連結グループは、724グループ(親・子合計7,187法人)で、毎年100グループ程度増加しています。また、連結グループに対する調査に当たっては、親法人所轄部署と子法人所轄部署の間で緊密な連絡、協調体制を確立して一体的な調査を行い、平成18年7月から平成19年6月までの1年間においては80グループに調査を実施しました。

●連結納税に関する申告状況

| 連結申告の状況 | 申告件数 581件 |

|---|---|

| 黒字申告割合 41.5% |

|

| 申告所得金額 33,791億円 |

(5) 電子商取引への対応

近年、インターネットを利用した取引は著しく拡大し、国境を越えた電子商取引が個人レベルでも日常的に行われ、電子マネーや電子決済の利用も急速に増加するなど、電子商取引の形態は、ますます多様化しています。

国税庁は、このような電子商取引の取引自体に関する情報収集と取引当事者の把握を図るため、全国の国税局に「電子商取引専門調査チーム」を設置しています。このチームは、電子商取引事業者などに関する情報を専門的に収集し、収集した資料に基づいて税務調査を行い、調査手法などの開発や蓄積に取り組むとともに、全国の国税局(所)・税務署の職員に対して、収集した資料や各種の調査手法などに関する情報を提供しています。

(6) 査察

一般の税務調査とは別に、偽りその他不正の行為により故意に税を免れた納税者には、正しい税を課すほかに、反社会的行為に対して刑事責任を追及するため、強制的権限を行使するなどして犯罪捜査に準ずる方法で調査し、その結果に基づき検察官に告発し、公訴することを求めます。これを査察制度といいます。査察制度は、大口・悪質な脱税者の刑事責任を追及し、その一罰百戒の効果を通じ、適正・公平な課税の実現と申告納税制度を維持するという重要な使命を担っています。

経済取引の広域化、国際化はもとより、最近の金融環境の変化などにより、脱税手段が複雑・多様化していますが、資料情報の充実・強化、効率的な調査展開などにより、大口で悪質な脱税者に対して、積極的な立件・告発を行っています。

平成19年度においては、220件の査察調査に着手し、158件を検察官に告発しました。脱税総額は約353億円、告発事件1 件当たりの脱税総額は1億9,500万円となっています。

脱税の手口としては、売上を故意に隠したり、原価を不当に高く計上したりといったものが目立っていました。

また、海外取引に関連した脱税、消費税についての脱税、無申告の脱税事例なども見られました。

なお、平成19年度中に一審判決が言い渡された事件は189件で、すべての事件について有罪判決が出されました。平均の懲役月数は16.1か月、罰金額は約3,100万円となっています。執行猶予の付かない実刑判決は22人出されました。実刑判決は昭和55年以降毎年言い渡されています。

● 査察調査の状況

| 年度 | 着手件数 | 処理件数 | 告発件数 | 脱税総額(うち告発分) | 1件当たり脱税額(うち告発分) |

|---|---|---|---|---|---|

| 18 | 231件 | 221件 | 166件 | 30,398(27,755)百万円 | 138(167)百万円 |

| 19 | 220件 | 218件 | 158件 | 35,340(30,888)百万円 | 162(195)百万円 |

※ 脱税額には、加算税を含みます。

● 査察事件の判決の状況

| 年度 | 判決件数 |

有罪件数 |

有罪率 / / |

実刑判決人数 |

1件当たり 犯則税額  |

1人当たり 懲役月数  |

1人(社)当たり 罰金額  |

|---|---|---|---|---|---|---|---|

| 18 | 160件 | 160件 | 100.0% | 14人 | 107百万円 | 16.4月 | 27百万円 |

| 19 | 189件 | 189件 | 100.0% | 22人 | 127百万円 | 16.1月 | 31百万円 |

※ 実刑判決人数と ![]() 〜

〜![]() は、他の犯罪との併合事件を除いてカウントしています。

は、他の犯罪との併合事件を除いてカウントしています。

犯則税額とは、偽りその他不正の行為により免れた税額をいいます。